Carlos Ramírez de la CONSAR advierte que los sistemas de pensiones de América Latina deben cambiar la forma de invertir

| Por Gabriela Huerta | 0 Comentarios

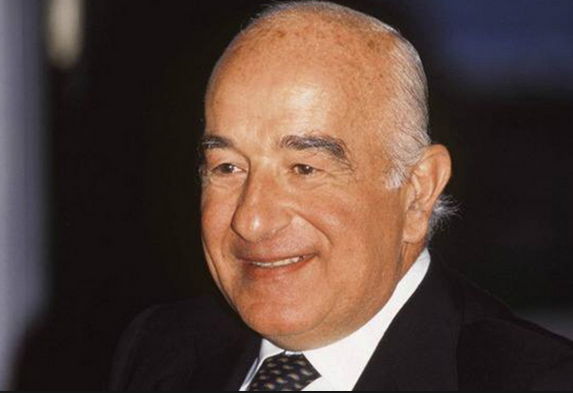

Según comentó el mexicano Carlos Ramírez Fuentes, presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, CONSAR en el marco de la sesión Anual AIOS Chile, la población de 65 años y más será la de más rápido crecimiento en Latinoamérica. Sin embargo no está lista para la jubilación ya que se requiere una aportación de 15,5% para lograr una tasa de reemplazo de 60%, cuando las contribuciones en la región están muy por debajo de lo necesario:

Actualmente se está viviendo un cambio de paradigmas ya que de acuerdo con un estudio de McKinsey Global Institute publicado en 2016, gracias a la reducción en las tasas de inflación, así como a una disminución en las tasas de interés, crecimiento económico sostenidos y elevadas utilidades de las empresas, de 1985-2014 se observaron los retornos más elevados en 100 años. Sin embargo, en los próximos 20 años el sentido de las variables económicas, como es el caso de una mayor inflación, mayores tasas de interés, así como menor crecimiento económico y utilidades en las empresas, apuntan a un cambio de tendencia. ‘Ante un escenario de menores rendimientos, será necesario mayor diversificación y más riesgo para alcanzar los mismos rendimientos que en los últimos 30 años’. Desafortunadamente, la composición de las carteras de los fondos de Latinoamérica aún es más conservadora que la que se observa en otros países.

En la opinión de Ramírez, existen dos tipos de factores que inhiben una inversión de largo plazo; los exógenos, como es el caso de la poca profundidad de los mercados financieros en Latinoamérica, la escasez de proyectos para invertir y los riesgos políticos / sociales / legales, así como los endogenos. Para estos factores el directivo ofrece alternativas, por ejemplo en cuanto a las restricciones legales y regulatorias a la inversión, Ramírez propone ampliar los límites de inversión, permitir más clases de activos como los alternativos y el uso de derivados. en cuanto a las inversiones con un horizonte de corto plazo, sugiere realizar una definición de estrategias de largo plazo: portafolios de referencia y regular adecuadamente los traspasos, para evitar incentivos de corto plazo. Otros factores incluyen: Gobiernos corporativos débiles, Baja capacidad analítica en los fondos, y una inelasticidad de los ahorradores a rendimientos. En opinión del directivo, ante un escenario de bajos rendimientos, se debe poner mayor énfasis en los retos para la inversión de los fondos de pensiones:

Flexibilización de las posibilidades de inversión de los fondos en América Latina.

Establecer estrategias de inversión de largo plazo.

Fortalecer el gobierno corporativo de los fondos.

Fortalecer el capital humano de los fondos.

Incrementar la educación financiera de los ahorradores.

Otro gran reto de la región es que en América Latina y el Caribe hay al menos 130 millones de personas laborando en la informalidad, lo que representa 47,7% de los trabajadores. Además, estudios recientes como el de la ENOE muestran que los trabajadores se movilizan constantemente entre la formalidad y la informalidad. A este respecto, Ramírez acierta en que los «gobiernos tienen incentivos a posponer reformas dado que el problema no “estallará” de un día para otro, es un ferrocarril de lento arrastre». El directivo advierte que la tentación para buscar soluciones “fáciles” y “populares” crecerá en el tiempo y está consciente de que no existen soluciones fáciles para atender los enormes desafíos de los sistemas de pensiones en América Latina. Sin embargo advierte que ’es indispensable reconocer la –deficiente- dinámica del mercado laboral en Latinoamérica como el eje de las fallas más profundas de nuestros sistemas de pensiones. Igualmente, es fundamental reconocer que dichas dinámicas NO van a cambiar en el corto, mediano y hasta el largo plazo… Volver al principio: visión integral y articulada del problema de las pensiones, probablemente con elementos disruptivos que no serán políticamente sencillos realizar’, concluyó.