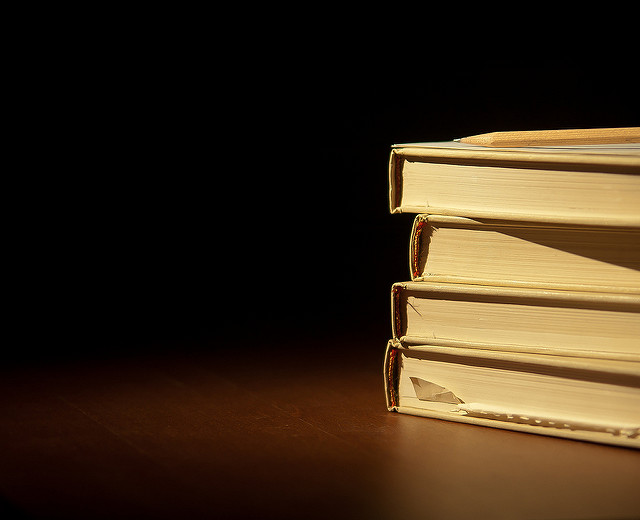

Los 27 libros financieros más relevantes para Wall Street

| Por Fórmate a Fondo | 0 Comentarios

Montesquieu decía que no había tenido nunca un disgusto que no se le pasara después de una hora de lectura. Con esto en mente, la revista Time ha elaborado recientemente la lista de los 27 libros de finanzas que cualquiera en Wall Street debería leer a lo largo de su vida.

La lista es larga, 27 clásicos. Leerlos todos en un año implica un ritmo de un libro cada dos semanas y aún así, uno de ellos se quedaría fuera. Muchos aparecen en las listas de libros recomendados por los propios profesionales de la industria de asset management.

Sin hacer una valoración sobre él, en 2014 Bill Gates recomendaba «El capital en el siglo XXI» del economista francés Thomas Piketty, que sin embargo no aparece en la lista. Según sus propias palabras, a Warren Buffet le cambió la vida «El inversor inteligente», el manual de inversiones que escribió el padre del value investment Benjamin Graham en 1949.

La elección de algunos libros, como «Exuberancia irracional», del premio Nobel de Economía, Robert Shiller, o ‘El valor de actuar: Memoria de una crisis y sus secuelas’ de Ben Bernanke, ex presidente de la Reserva Federal, ponen de relieve que las crisis, las burbujas o la regulación son factores que cambian constantemente la comprensión del mundo financiero.

En el ranking hay libros escritos en los años 40 del siglo pasado. Los sectores industriales de principios de siglo han cambiado, las técnicas contables han evolucionado, por no hablar de los productos financieros. Quizás por eso la lista de imprescindibles sea tan larga.

“En 1973, cuando se publicó la primera edición de «Un paseo aleatorio por Wall Street» no existían ni los fondos de inversión de mercado monetario, ni las cuentas NOW, ni los cajeros automáticos, ni los ETFs, ni los fondos de inversión sobre activos exentos de impuestos…”, explica Burton G. Malkiel en una edición reciente de su libro.

Estas son las obras que forman el top ten, donde la teoría del ‘value’ está muy presente:

- «El inversor inteligente» de Benjamin Graham

- «Acciones ordinarias y beneficios extraordinarios», del inversor Philip Fisher.

- «La teoría del investment value» de John Burr Williams.

- «Exuberancia irracional», del premio Nobel de Economía, Robert Shiller.

- «Un paso por delante de Wall Street» por Peter Lynch, ex gestor del fondo Magellan en Fidelity Investments.

- «Contra los dioses. La notable historia del riesgo” de Peter L. Bernstein que tiene entre sus primeros párrafos la célebre frase, ‘El miedo no empieza y acaba en el New York Stock Exchange’.

- «Memorias de un operador de bolsa» de Edwin Lefevre.

- «La alquimia de las finanzas» de George Soros.

- «Security Analysis» de Benjamin Graham y su colega de la Columbia University, David Dodd.

- «El Manual de Valores de Renta Fija» de Frank J. Fabozzi.

Puede leer la lista completa en este link.