Infraestructuras: un activo que ofrece protección y exposición a macrotendencias

| Por Rocío Martínez | 0 Comentarios

Las infraestructuras privadas se han consolidado como un pilar esencial en la construcción de las carteras institucionales. Así lo creen en Arcano Partners, que destaca de esta clase de activo una “óptima” combinación de preservación del capital y crecimiento a largo plazo.

Características esenciales

A diferencia de otros activos, según explica la firma, las infraestructuras “cubren servicios esenciales que sustentan las economías modernas” y cuentan con unas características atractivas para el inversor:

1.- Protección frente a la inflación: Los activos de infraestructuras cuentan generalmente con mecanismos de indexación a la inflación, ya sea a través de marcos regulatorios o contratos de largo plazo.

2.- Flujos de caja estables y predecibles: Los ingresos se generan por la prestación de servicios esenciales cuya demanda es inelástica y están respaldados por contratos de largo plazo o situaciones monopolísticas. Incluso, en escenarios económicos adversos, estos activos suelen mantener su capacidad de generación de caja y distribución de rentas.

3.- Baja volatilidad: A diferencia de los mercados líquidos, las infraestructuras privadas han experimentado históricamente menores caídas y volatilidad, convirtiéndose en una opción óptima de cara a dotar de mayor estabilidad a la cartera.

4.- Diversificación y descorrelación: La baja correlación de las infraestructuras con la renta variable y la renta fija la hacen especialmente atractiva para los inversores. Esta demostrado que contar con activos de infraestructuras mejora su rendimiento y reduce la volatilidad. Arcano da un ejemplo: el ratio de sharpe de las inversiones en infraestructuras, que mide la rentabilidad ajustada al riesgo, se sitúa en el 1,15 entre los años 2004 y 2023, superando a la mayoría de los activos tradicionales.

5.- Rentabilidad atractiva con potencial de revalorización: La inversión en infraestructuras ofrece, al menos, retornos comparables a la renta fija, pero con la posibilidad adicional de apreciación del capital y, por lo tanto, de un mayor retorno de la inversión. Este factor, unido a la protección contra la inflación, sitúa a las inversiones en infraestructuras en una posición privilegiada dentro de la frontera eficiente de las carteras a largo plazo, especialmente en el contexto macroeconómico actual de incertidumbre.

Tendencias en infraestructuras

Según Arcano, el sector de las infraestructuras acoge tres industrias clave que actualmente consideran que tienen un papel destacado.

1.- Transición energética: Se ha convertido en un componente fundamental dentro de la cartera de cualquier inversor en infraestructuras, según la firma. Incluye la generación eólica, solar e hidráulica, pero también otros componentes como el almacenamiento eléctrico, la transmisión eléctrica, los combustibles limpios como el hidrógeno o las tecnologías para mejorar la red.

En Arcano explican que los objetivos de descarbonización y la creciente necesidad de seguridad energética están transformando el sector a escala global. También, que los inversores institucionales continúan apostando por esta clase de activo por su retorno y por sus compromisos con los objetivos de sostenibilidad.

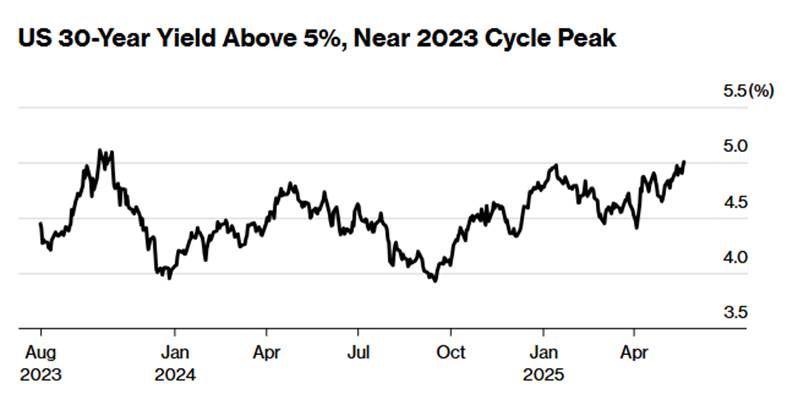

La firma destaca que el sector ha experimentado un ajuste en sus valoraciones como consecuencia de los cambios macroeconómicos. “La subida de los tipos de interés y las presiones inflacionistas han afectado a los proyectos menos maduros y a las plataformas de desarrollo”, explican, pero también apuntan que el consenso del mercado percibe este reajuste de valoraciones como una interesante oportunidad de entrada en el sector, debido a que los fundamentales siguen siendo sólidos.

2.- Infraestructuras digitales: Han pasado de ser un nicho de mercado a un componente fundamental de la economía moderna. Incluyen los centros de datos, las redes de fibra óptica, las torres de telecomunicaciones e infraestructuras que soportan tecnologías como el 5G, el Internet de las Cosas (IoT) o la inteligencia artificial.

Durante el periodo de bajos tipos de interés, las valoraciones del sector alcanzaron niveles muy elevados, según reseña la firma, aunque a partir de 2023 el sector “se estabilizó” gracias a una mayor disciplina inversora. “A medida que los tipos comenzaron a aumentar, los inversores pusieron un mayor énfasis en los fundamentales del sector, al ser más conservadores en las perspectivas de crecimiento, a juicio de los expertos de Arcano. Con estas premisas, “los activos estabilizados y en operación con flujos de caja estables mantienen valoraciones muy atractivas mientras que los proyectos en desarrollo se valoran de forma más conservadora”.

En Arcano concluyen que el apetito inversor en infraestructuras digitales se mantiene robusto a largo plazo, al ofrecer una atractiva combinación de crecimiento, estabilidad y alineación con la transformación que está viviendo la economía global.

3.- Transporte y logística: Son piezas clave en el funcionamiento de las economías, tanto globales como regionales. Acoge activos como autopistas de peaje, puentes, aeropuertos, ferrocarriles, puertos y terminales de carga. Facilitan el comercio y la movilidad y suelen estar respaldados por concesiones a largo plazo o ingresos regulados.

Arcano apunta que en los últimos años se ha visto afectado por un entorno volátil: tras el impacto en los volúmenes de transporte derivado de los confinamientos durante la pandemia por el covid, la situación ha recuperado tracción, con una estabilización del tráfico en autopistas y una casi recuperación total de los viajes aéreos.

Pero el contexto actual plantea desafíos al sector, debido a la reestructuración industrial y el encarecimiento energético que desemboca en una relocalización de la producción y, por lo tanto, en nuevas dinámicas del comercio mundial.

Las valoraciones han resistido gracias a que los ingresos están indexados a la inflación y a la extensa vida útil de los activos. Pero la firma observa una mayor volatilidad en las valoraciones, en función del tipo de activo, su ubicación geográfica y la duración restante de los contratos.

Sin embargo, creen que las perspectivas para 2025 son “alentadoras” porque la firma espera una reactivación en el volumen de transacciones y un renovado interés por parte del sector público en colaborar con inversores privados mediante esquemas de colaboración público-privada.

Por lo tanto, “el sector de transporte y logística continúa ofreciendo a los inversores de largo plazo una combinación atractiva de rentabilidad ajustada al riesgo, cobertura frente a la inflación y exposición directa a la economía real”.