Los LPs demandan informes más detallados sobre el rendimiento de las inversiones en mercados privados

| Por Rocío Martínez | 0 Comentarios

CSC encargó una investigación global entre profesionales senior de fondos, GPs y LPs que operan en Europa, Reino Unido, Norteamérica y Asia-Pacífico para comprender mejor sus aspiraciones y retos para 2025 y a más largo plazo. CSC es proveedor mundial de soluciones de administración de empresas y cumplimiento normativo a gestores de fondos alternativos y participantes en los mercados de capitales.

El estudio encontró un mercado que se posiciona para el crecimiento, pero consciente de la necesidad de invertir, no sólo para el crecimiento, sino también en nuevas regiones, tecnología y un mejor servicio basado en datos. En definitiva, el estudio desvela que los LPs quieren un servicio mejorado que dé prioridad a la transparencia, la elaboración de informes y la puntualidad de los datos. También, que muchos GPs lo saben y están tratando de satisfacer esta demanda. «El papel que pueden desempeñar las subcontratas inteligentes y tecnológicas se considera fundamental», señala el estudio.

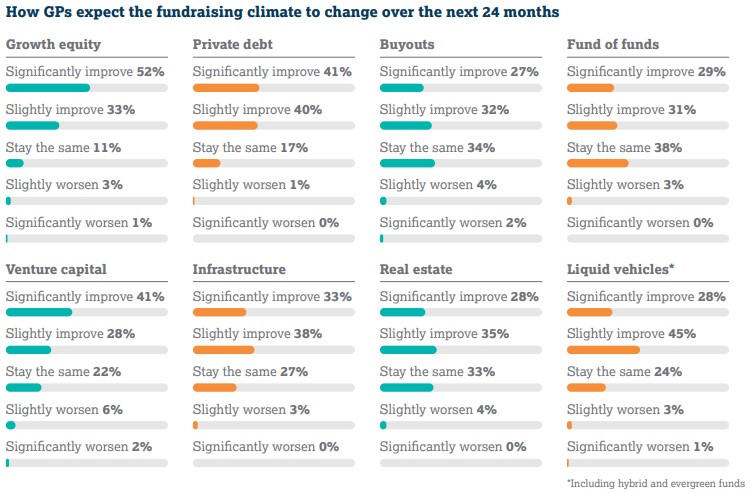

El sentimiento en torno a la captación de fondos es mayoritariamente positivo entre los GPs: el 52% de los encuestados cree que el entorno mejorará «significativamente» en los próximos 24 meses.

Además, la encuesta desvela que el sentimiento hacia la deuda privada también es elevado (41%). Eso sí, los datos recogen que existe cierta cautela en torno a determinadas clases de activos, como las estrategias de buyout y los fondos de fondos.

A escala mundial, el growth equity se percibe positivamente, con un 70% de los gestores que piensan favorablemente sobre esta clase de activo. El growth equity es el activo más favorecido en Asia-Pacífico, con un 72% de los GPs que afirman que se diversificarán con su incorporación en las carteras. La deuda privada ocupa el segundo lugar, con un 57%.

De cara al futuro, el growth equity sigue gozando de gran popularidad entre los GPs, ya que dos tercios (66%) tienen previsto diversificar aún más en esta clase de activo. Esto podría incluir la expansión de las operaciones existentes a nuevas ubicaciones, la adopción de nuevas estructuras de fondos o el aumento de sus asignaciones de inversión.

El venture capital ocupa el segundo lugar, con un 53%, justo por delante del sector inmobiliario (51%), lo que podría indicar una actitud más positiva hacia este sector tras varios años difíciles.

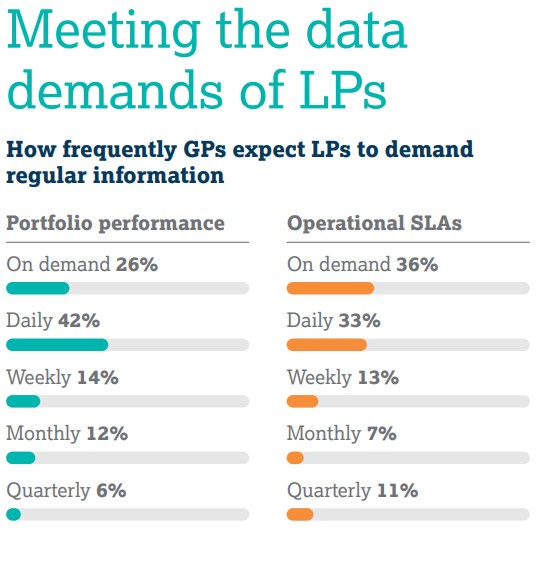

Satisfacer las demandas de datos de los LPs

Los GPs, según el estudio de CSC, se están preparando para una avalancha de informes por parte de los LPs. En particular, información diaria y a la carta para áreas como los plazos del valor liquidativo y el rendimiento de la cartera.

Los LPs buscan informes más detallados sobre el rendimiento, incluidos los datos a nivel de inversión. Esta intensa demanda de mejores datos e informes no es nueva: el estudio anterior de la firma reveló que más de un tercio (34%) de los GPs espera tener que ofrecer datos diarios sobre el rendimiento de la cartera. Los gestores de carteras tampoco se quedaron atrás: casi el 35% de los encuestados afirmaron que esperan recibir información en tiempo real sobre el rendimiento de sus carteras en los próximos tres años.

Tecnología, personal y externalización: los tres pilares del éxito

La tecnología y el personal son las dos principales áreas de interés para los médicos de cabecera. En tercer lugar se sitúa la externalización de más funciones. La contratación y el mantenimiento de empleados de alta calidad se considera un reto importante para los GPs: dos quintas partes (39%) lo sitúan en primer lugar de cuatro opciones en un horizonte de tres años. El cumplimiento de los requisitos normativos ocupa el segundo lugar (25%), junto con mantenerse al día en tecnología punta (25%).

La mitad (50%) de los GPs tiene previsto invertir en inteligencia artificial (IA). A nivel regional, el 68% de los encuestados en el Reino Unido y Europa quieren invertir en este tipo de tecnología, casi el doble de los que desean subcontratar (39%), lo que indica que las habilidades tecnológicas para los empleados internos podrían estar en gran demanda.

La tecnología ocupa el primer lugar entre los CEOs y CFOs en cuanto a lo que probablemente tendrá un impacto más significativo en las responsabilidades diarias de los GPs. Es el área de habilidades que se espera que tenga una mayor demanda en los próximos tres años en términos de talento interno y experiencia por parte de los GP, por delante de las operaciones, las relaciones con los inversores y la contabilidad.

La tecnología del portal del inversor se clasificó globalmente como la mayor frustración entre los LPs a la hora de trabajar con los GPs (35%). Le siguió de cerca la información puntual y precisa, votada por el 27%. La automatización es esencial para los GPs, según señala el estudio, pero el panorama es desigual y no están claras las formas de beneficiarse de ella.

La tecnología ha seguido siendo un tema importante de la industria durante muchos años: como era de esperar, ha sido un tema de conversación importante en informes anteriores. En 2023, cuando la firma preguntó a los LPs qué influiría positivamente en su opinión sobre los GPs de fondos, el mayor número (89%) respondió que la funcionalidad de autoservicio.