Apetito por el HY y los bonos: el Vinci Compass Investor Day tomó la temperatura del mercado montevideano

| Por Magdalena Martínez | 0 Comentarios

Vinci Compass presentó su propuesta para renta variable global, high yield y renta fija en el Hotel Sofitel de Montevideo con un Investor Day que mantuvo su formato interactivo con preguntas a los asistentes. Uno de los mensajes del gigante latinoamericano, con 53.000 millones bajo administración, fue mostrar su enorme gama de soluciones de inversión para que el intercambio siga más allá de los eventos puntuales.

Mercado de acciones: riesgos y cambios de cartera

Neal Finlay, Investment Director de Ninety One, presentó el Global Franchise Fund, una estrategia con “stocks” de las grandes marcas mundiales que marca su diferencia optando por la calidad.

Interrogados sobre su percepción del riesgo en el mercado, los cerca de 100 asesores financieros presentes en el Sofitel el 19 de agosto señalaron que las valuaciones y la geopolítica son los principales factores negativos que ven en el horizonte. Pensando en los próximos 12 meses, la mayoría se mantendrá invertido con los fondos que tiene actualmente en la cartera.

En este contexto, Finaly abogó firmemente por la gestión activa como antídoto contra la volatilidad y aseguró que, en este tramo del año, las acciones estadounidenses están de vuelta al mercado.

Así, las inversiones de alta convicción y la calidad forman parte de la filosofía del fondo, con un portafolio tipo que divide los activos entre “defensivo, durable y dinámico”, exhibiendo tanto grandes empresas mundiales ASML, que muestran el enorme potencial de la tecnología relacionada con los semiconductores.

El high yield ya no es lo que era

2025 está borrando las fronteras entre lo que peligroso o no, está redefiniendo el riesgo y lo que representa la volatilidad. El año tuvo un inicio calendario y otro bajo la senda de del presidente Donald Trump que se produjo en abril con el llamado “Día de la Liberación”. En este contexto, los inversores montevideanos, conservadores y con fuerte preferencia por la renta fija, siguen viendo potencial en el high yield y, durante el Investor Day de Vinci Compass, el 75% respondió que hay espacios para más retornos en la clase de activo este año. A la hora de las preferencias, el 55% de los asistentes apuntó al HY global, el 19% al estadounidense y el 25% al emergente.

Y es que el HY ya no es tan rock and roll como solía ser y la menor calidad crediticia no representa ya menor calidad real de las empresas.

En este sentido Eddie Hebert, Managing Director, Chief Portfolio Manager de Eastpring Investors, presentó el US High Yield Bond Fund de la gestora, una estrategia bottom-up que hace una selección cruzada entre compañías emergentes y empresas en dificultades para buscar oportunidades.

Hebert destacó un dato clave: en 2025 las cifras de default se mantienen bajas y el HY tiene cada vez más calidad en un mercado cada vez mayor.

El fondo, lanzado en agosto de 2005, cotiza diariamente y utiliza como referencia el índice ICE BofA US High Yield Constrained Index.

A la hora de marcar su diferencial en relación con sus competidores, Eastpring Investors destaca su enfoque de control de riesgos y el trabajo de sus analistas para darle espacio a las mejores ideas.

Renta fija global para capturar las oportunidades que deja la volatilidad

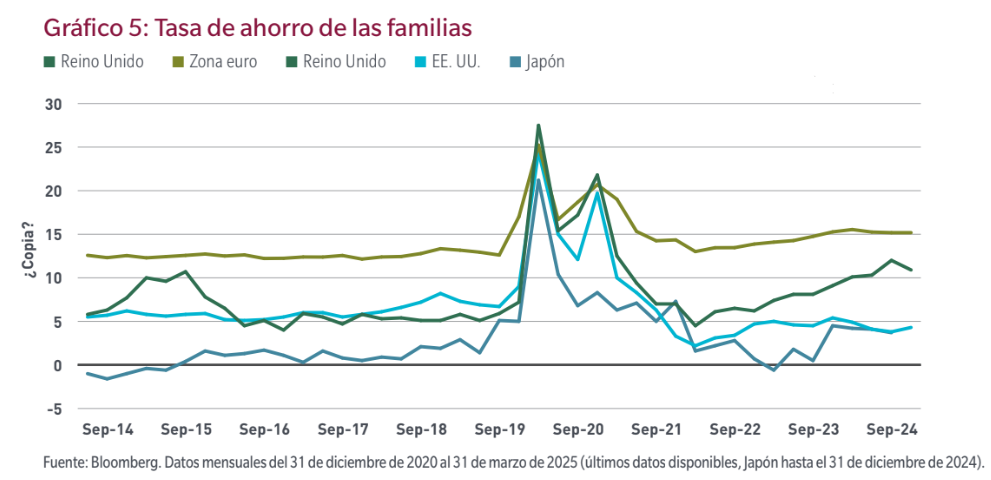

Los inversores tienen los ojos puestos en la Fed y los asesores financieros presentes en el evento de Vinci Compass piensan mayoritariamente que este año habrá un solo recorte más de tasas. En los próximos 12 meses, un 30% de los asistentes piensa aumentar su asignación en renta fija.

Brian Doherty, Managing Director de Wellington Management, presentó la visión de la gestora y su Wellington Credit Total Return: “Corren buenos tiempos para la renta fija si uno sabe moverse entre las colocaciones de capital, donde hay muchas oportunidades”, señaló.

La estrategia se centra en las valoraciones, aplica una rotación dinámica entre exposiciones a crédito y a activos más seguros como Treasuries y efectivo, buscando crédito cuando hay valor y protección defensiva cuando el mercado está sobrevalorado. Los cuatro sectores en los que se enfocan son bonos del Tesoro, bonos corporativos de grado inversión, HY y bonos emergentes. El fondo adopta un enfoque flexible y sin referencia a un índice.