El fin del dinero fácil

| Por Javiera Donoso | 0 Comentarios

Los inversionistas de todo el mundo deberían prepararse para un endurecimiento disruptivo de las condiciones financieras. Esto incluye los mercados de crédito, acciones y la liquidez de los mercados monetarios, ya que los bancos centrales se enfocan en combatir la inflación. A raíz de los programas de estímulo masivos relacionados con la pandemia en todo el mundo, que mantuvieron los mercados mundiales llenos de efectivo desde el colapso de 2020, los formuladores de políticas ahora están dando un giro radical. A medida que las autoridades monetarias comienzan a subir las tasas y reducir sus balances, un proceso conocido como ajuste cuantitativo, los inversionistas deberían estar en alerta máxima por las repercusiones financieras.

La principal preocupación es si los bancos centrales pueden terminar con la dependencia de los mercados financieros ante estímulos sin precedentes, sin interrumpir el flujo de capital y llevar a las economías a la recesión, y lograr el llamado «aterrizaje suave». La economía más grande del mundo, EE.UU., nunca ha podido reducir la inflación en más del 2% sin inducir una recesión. Según el fundador y director ejecutivo de Citadel, Ken Griffin, el panorama económico es el más incierto desde la crisis financiera mundial y, según el director ejecutivo de JPMorgan Chase, Jamie Dimon, se avecina un huracán económico para los mercados financieros.

Bloomberg Economics ha estimado que los encargados de formular políticas en los países del G-7, incluido el Banco Central Europeo (BCE) y el Banco de Canadá, reducirán los balances en alrededor de 410.000 millones de dólares combinados en el resto de 2022 a través del ajuste cuantitativo. Recientemente, la Fed realizó un nuevo aumento de 0,75% de la tasa de interés consolidando el mayor endurecimiento monetario desde principios de los 80 y mantiene un plan para comenzar a deshacer billones de dólares en compras de activos.

A medida que se intensifica la volatilidad de los mercados financieros, se vuelve imperativo observar más de cerca las probables repercusiones financieras. La reciente inversión de la curva de rendimiento del mercado de bonos, la caída de los salarios reales, así como la disminución de la confianza del consumidor y el gasto real de los hogares, el aumento de las tasas hipotecarias y los inventarios excesivos están contribuyendo a la volatilidad. Esta fase puede verse como el final del dinero fácil, poniendo a prueba la inversión pasiva y posiblemente destacando la importancia de la inversión activa. A medida que la Reserva Federal aumenta agresivamente las tasas en un esfuerzo por combatir la inflación, las empresas estadounidenses están perdiendo gradualmente su capacidad para pedir dinero prestado a tasas históricamente bajas. A medida que los costos de endeudamiento continúan aumentando mucho y con demasiada rapidez, el flujo de crédito corporativo puede verse gravemente interrumpido. En casos extremos, las empresas saludables pueden comenzar a perder el acceso a la financiación que tanto necesitan, lo que provocaría estragos económicos.

Actualmente, el diferencial en un índice de Bloomberg de bonos de grado de inversión de EE.UU. ha aumentado a más del 2,20%, desde un mínimo del 0,80% en junio de 2021, lo que indica mayores costos de endeudamiento que pueden forzar una contracción en el crecimiento de los préstamos. Un diferencial por encima del 1,5% indica que los mercados crediticios podrían paralizarse, lo que dificultará mucho la obtención de préstamos. La métrica ha demostrado ser una bandera roja confiable en el pasado después de cruzar el 2% en los años volátiles, por ejemplo, después de la crisis financiera mundial y durante las consecuencias de la pandemia. En última instancia, esto ha prolongado la desaceleración en los volúmenes de préstamos comerciales e industriales, causando un daño histórico a la economía mundial.

Los temores de una desaceleración económica, una inflación persistentemente alta y una retórica de ajuste cada vez más agresiva por parte de los bancos centrales han pesado sobre el apetito por el riesgo, estimulando la volatilidad en los mercados financieros. En el mercado de bonos, el salto agresivo en los rendimientos de los bonos ha llevado al peor desempeño en el índice de rendimiento total agregado de EE.UU. de Bloomberg desde 1980. Si estos movimientos en el mercado de bonos aún no han descontado por completo la campaña de ajuste crediticio de la Reserva Federal, habrá espacio para más volatilidad.

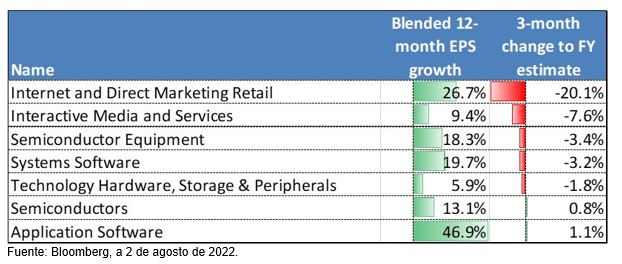

Una narrativa común del mercado ha sido que las altas valoraciones de las acciones fueron respaldadas por tasas de interés ultra bajas, especialmente para empresas con utilidades corporativas bajas o nulas, pero con el potencial de generar mayores ganancias en un futuro lejano. Por lo tanto, las valoraciones serán extremadamente sensibles a las tasas de interés que descuentan las ganancias para determinar los precios de mercado de las acciones.

En tanto, el tono agresivo de la Fed y el sólido mercado laboral de EE. UU. están impulsando el fortalecimiento del dólar. Si bien la Reserva Federal no administra directamente la política monetaria para las naciones extranjeras, afecta profundamente las condiciones financieras en el extranjero en función de los diferenciales de tasas de interés. El BCE y el Banco de Japón, por ejemplo, no han aumentado las tasas o simplemente comenzaron a aumentar desde la pandemia. El Dólar Index, que mide el dólar frente a una cesta de otras monedas importantes, se encamina hacia sus mayores ganancias desde 2002. Tanto el euro como el yen se encuentran en mínimos de más de dos décadas frente al dólar.

La Fed influye dramáticamente en la actividad económica mundial a través de su política monetaria. Un dólar en alza tendría consecuencias significativas en particular para los mercados emergentes, que aún dependen en gran medida de él para sus necesidades de endeudamiento. Cuanto más fuerte es el dólar, más caro es para las empresas y los gobiernos de los países en desarrollo realizar pagos de deuda denominada en dólares. El dólar también se considera un refugio seguro dados los riesgos geopolíticos actuales en Ucrania en este momento. A medida que el dólar se aprecia, los prestatarios extranjeros de dólares estadounidenses necesitarán más dólares estadounidenses para pagar sus préstamos. Cuando los prestatarios recauden los dólares necesarios para cumplir con sus obligaciones, provocarán una mayor apreciación del dólar. Es probable que sigan incrementándose los flujos hacia el dólar, lo que hará que el dólar suba significativamente y empeore los problemas para los prestatarios en dólares.

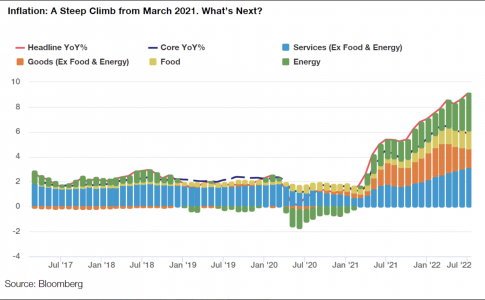

La inflación de junio del 9,1% (5,9% subyacente) probablemente reforzará la determinación de la Fed de continuar subiendo las tasas durante todo el año. La economía de EE. UU. ya se ha contraído un 1,4% anualizado en el primer trimestre, muy por debajo de la expectativa del mercado de una expansión del 1,0%. Esta caída prepara a EE. UU. para una recesión técnica, en caso de que el PIB del segundo trimestre también sea negativo. Hay mucho en juego en este momento y los inversionistas deberían mantener un posicionamiento de cartera de bajo riesgo hasta que los resultados del fuerte endurecimiento de las condiciones financieras sean más claros.