Las pérdidas máximas de 23% del S&P 500 y 36% del petróleo, no se equiparan aún a las de 2000, 2008 y 2020. Tras 8,5 y 6,5 meses de descenso y recaídas, comparando formas y proporciones con las de aquellas debacles, se puede esbozar si la recuperación es viable; o si la baja se agrandará para ser otro gran “crash”. ¿De qué depende?

Los años 80 vs 2022: tipos ahora son negativos

Aún asombra que la tasa de los fondos federales (FF) oscilara cual montaña rusa a inicio de los ochenta: de 10% a 20%, luego a 8,5% y de ahí a 20% en seis meses, caída a 12% en un año y repunte a 15%. La inflación (CPI) fluctuó entre 10% y 13%, se moderó a 6%, a 3%, luego a entre 3% y 5%, y en 1986 hasta 1,9%. El CPI de 2022 arañó 9% y evoca al de aquellos tiempos; la FF, en 3.25%, habría de ser más alta para estrechar el desfase negativo

A bonanza extraordinaria, pinchazo inevitable

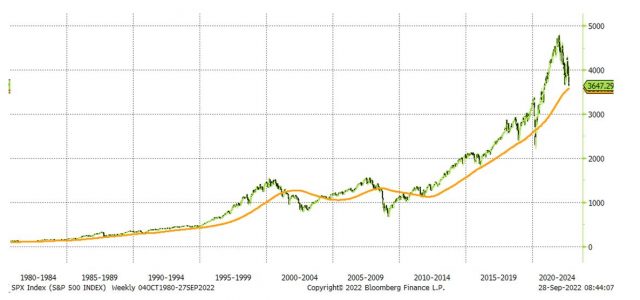

El S&P y el crudo (WTI) tomaron vuelo en 1994, cuando la FF subía a 5,50%. El pico de los tipos del ciclo fue en febrero de 1995, en 6% y, de ahí, cuatro años entre 5,50% y 4,75%. En 1998 el CPI caía a 1,6%; rebotaría a 3,4%. El PIB mejoró a 4,8%. Se irguió el toro: S&P tocó 1,527 unidades en agosto de 2000; 248% desde el piso, con media de 41% anual. Época efervescente de emisiones puntocom. WTI ganó 91% a $27, cayó 60% a $11 y rebotó 245% a $37.

En junio de 1999, con el CPI arriba de 2% y el PIB casi al 5%, las medidas se endurecieron: tres alzas de 25 puntos (pb) a 5,50%, luego dos a 6%. Al primer trimestre de 2000, Wall Street mostraba agotamiento, la inflación inquietaba. El apretón de mayo a 6.50% fue determinante. El pinchazo de los sitios de Internet agudizó el desplome.

El declive duró dos años. No sirvió el recorte rápido, extraordinario de FF a 1,75% a diciembre de 2001: de 50 pb en 8 de 11 ocasiones y de 25 en tres, ni la adicional en 2002 a 1.25%, o que el CPI se “normalizara” a 1,6%. El PIB en 2001 creció solo 1%; mejoró en 2002 a 1,7% y en 2003 a 2,8%. El boquete de la bolsa se amplió por los atentados a las torres gemelas y la guerra consecuente en medio oriente. WTI perdió 53%, a $17,5; la guerra y recesión pudieron más que la escasez. A septiembre de 2002, el S&P se hundía a 777 puntos, un 49%.

¿Esperarías siete años para resarcir pérdidas?

La mejoría fue lenta y accidentada, sobre todo a partir de 2004, al iniciar otro ciclo restrictivo. A diciembre, luego de cinco aumentos, la FF era de 2,25%. El crecimiento se acercaba a 4% y el CPI casi llegaba a 3%. S&P ganaba 51% desde el fondo y WTI, 205%.

En 2005, en cada una de las 8 reuniones, la Fed apretó con 25 pb, a 4,25%. El PIB resistía en 3,5% y el CPI rozaba 3,4%. Durante 2006, sin Greenspan tras 18 años a cargo, los tipos subieron a 5,25%, para intentar desinflar la burbuja inmobiliaria que vertía preocupaciones. La economía se contenía a 2,8% y el CPI a alrededor de 3%. El índice tropezó en mayo 8% anticipándose al último ajuste monetario del ciclo, mas reaccionó desde 1,223 unidades. A julio de 2006, WTI cotizaba en $77, 341% desde 2002, para caerse en diagonal 27% a $56.

Durante 2007 el sesgo de la bolsa fue positivo, con dos tropezones en febrero y julio, de 6% y 9.5%. En octubre extendió el alza hasta 1,565, superando el pico de 2000. La vuelta a la cima requirió siete años. La acumulación desde el piso de 2002 sería de 101.4%, una media anual de 20,3%. Pero un tercer tropiezo de 10% avisó lo que vendría. WTI repuntó a $145, totalizando 188% desde 2006 o 732% desde 2002, según se vea.

¿Soportarías perder más de la mitad del dinero?

En 2008, otra recesión a cuestas: PIB de 0,1%, desempleo en 7,3%, y CPI en 3,8%. La gran crisis financiera. Por las condiciones inusitadas la FF se convirtió a rango y se redujo a entre 0,0% y 0,25%, con una disminución dada fuera de calendario. S&P se desmoronó en noviembre a 752, al piso de 2002, que parecía la profundidad máxima. Al cierre de año, en solo seis meses, WTI cayó 77% a $34. En marzo de 2009, pese a medidas monetarias y fiscales, S&P se hundió a 677 unidades, agrandando la pérdida a 57%, equiparable a la de 1929 (89%). No fueron solo empresas las que colapsaron sino economías enteras en el mundo.

¿Conviene esperar luego de una debacle?

Lo tipos mínimos se mantuvieron por siete años. Impensable. Hacia 2011, WTI había mejorado en 236% a $114. El S&P requirió 5,5 años, a marzo de 2013, para regenerarse. En 2015, cuando el rango se movió a 0,50%, el PIB era de 2,3% y el CPI de 0,1%. En mayo, S&P trepaba a 2,138 puntos, 215% desde el mínimo de 2009 y 37% sobre el récord de 2007. Pero desde marzo parecía extenuado. WTI caería 77% a $26, a febrero de 2016. La bolsa resintió la nueva etapa restrictiva al bajar en agosto 12% en vertical y, luego de recuperarse, otra hendidura en febrero de 2016 de 13%, aunque torció al alza pese a que la FF, con Yellen al frente de la Fed, subió tres veces; a diciembre de 2017 era de 1,5%. El PIB y el CPI fluctuaban alrededor de 2%.

Powell se estrenó en marzo de 2018 amentando a 1,75%. El índice, que había llegado a 2,872, sufrió dos golpes, en febrero de 9% y en abril de 7,4%, a 2,580; no obstante, retomó fuerza para llegar en septiembre a 2,930. La ganancia absoluta desde el nivel de arranque de marzo de 2009 fue de 333%, una media de 35% anual. El WTI rebotó 192% para superar $76.

Octubre ratificó el presagio de caída, diciembre la agudizó a 2,351 puntos o 20%. Se debió, entre otros factores, a que la restricción monetaria se había prolongado a 2,25% – 2,50%, con el crecimiento rayando en 3% y el CPI en 2,5%. WTI se desplomó 44%, a $43. Así terminó ese ciclo restrictivo, breve, de impacto moderado, el último antes de la pandemia.

Catástrofe y júbilo: el paréntesis de la pandemia

Para 2019, con el PIB arriba de 2% y el CPI “controlado” en 1.9%, hubo tres recortes a 1,50% – 1,75%. El mercado se recuperó y apuró el alza a 3,387 en febrero de 2020. El ciclo de expansión y el entorno macro se descompusieron de súbito por la pandemia, cuando S&P ganaba 37% en 3,386 y WTI, 56% en $66, desde los mínimos de 2018. El pánico financiero motivó que el S&P retrocediera en un mes 34% a 2,237 puntos, el piso de diciembre de 2018. Lo insólito, el precio de liquidación de WTI a futuro, $-40, por la imposibilidad de tomar la entrega física de los barriles. Si consideramos precio spot, la baja resulta de 80% a $12.80.

La recuperación fue rápida, en septiembre (un año en caso de WTI), animada por el dinero a coste cero, la tremenda expansión monetaria y la facilidad de comprar por el confinamiento.

A enero de 2022, el globo se hinchó 113% desde el fondo de 2020 y 41% desde el pico previo, a 4,766; el WTI, 187% y 853%, a $124. El globo perdió aire en 21 meses, por la nueva restricción.

¿De cuánto será esta caída?

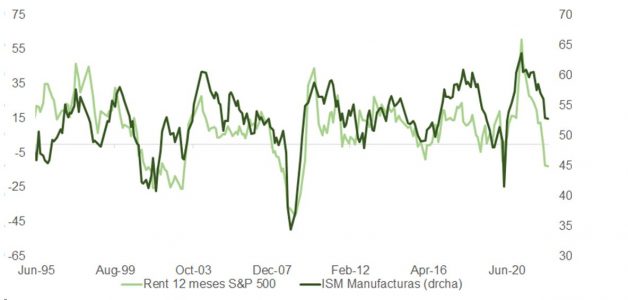

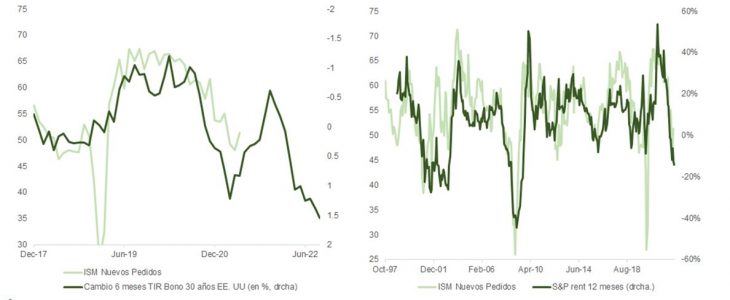

Cada etapa alcista o bajista, bull o bear, se forma o acaba según el ciclo monetario. WTI se dispara en la bonanza y pierde más que las bolsas cuando el PIB se estanca o mengua.

Los “crashes” de 2000 y 2008 fueron similares en proporciones y por surgir de restricciones monetarias con descomposición sectorial o estructural. No parece que ahora los daños resultarán como en esas veces pues no hay resquebrajamiento de instituciones ni economías, pese a los indicios recesivos, los altos costos de energéticos y el atorón logístico. Lo que hay es la guerra, que puede escalar y agravarse más que la de Irak.

En 2000 la FF era de 6,50%, casi lo doble que el CPI, de 3,4%. De 2001 a 2007 su pico fue 5.5%, con el CPI rozando 5%. En 2002, contrario al postulado, no es ni la mitad de la inflación. Eso se corrige acelerando los aumentos y/o si los precios amainan. La ruta al endurecimiento es dosificada y lenta y se cree que no está sobre la mesa llevar los tipos a 8% o 7% ni siquiera transitoriamente. En los materiales de proyección, la mediana de la FF es 4,6% asumiendo que los precios cederán.

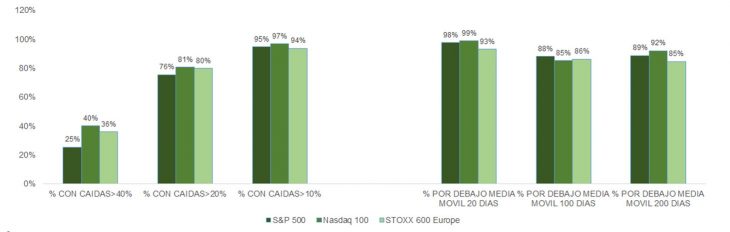

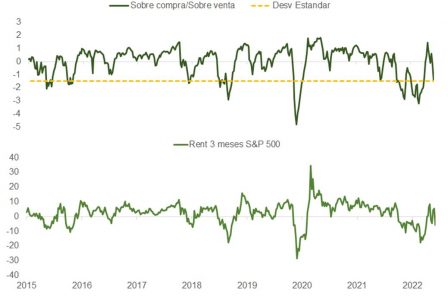

Las pérdidas del S&P y el nivel de la FF en septiembre, iban en línea con los de 2018. Pero como Fed apretará más y mediana no es igual a tope, cabe esperar recesión y que el hundimiento de Wall Street y crudo sigan. Y viene octubre: la expansión de las pérdidas a 30% es posible.

Columna de Arturo Rueda