Powell compra tiempo para que la inflación regrese a su cauce

| Por Romina López | 0 Comentarios

La persistencia en lecturas de inflación por encima de la zona de confort de los banqueros centrales que hemos comentado las últimas semanas, y que se deben en gran medida a la solidez del mercado laboral, vuelven a crispar el ánimo de los inversores.

Los JOLTS, que tras caer un 8% en tasa mensual en agosto mostraban un incremento de 4,3% (hasta los 10,7 millones) en ofertas de empleo en septiembre, sorprendieron negativamente señalando al sector servicios (hostelería y alimentación, sanidad, transporte y almacenamiento) como la piedra en el zapato de la Fed en su lucha por normalizar el crecimiento en precios. Las vacantes por desempleado suben otra vez desde 1,7x a casi 1,9x, y no acaban de dibujar un punto de inflexión en la serie de coste salarial.

Un día después, las nóminas privadas de ADP anunciaban un aumento en puestos de trabajo de 239.000, superando holgadamente las previsiones del consenso de 185.000 y los 192.000 de septiembre. De nuevo, los indicios de normalización en cadenas de suministros (los tiempos de espera en la última encuesta ISM caen 5,6 puntos a 46,8), el vacío dejado por el exceso de demanda experimentado durante la pandemia y la pérdida de poder adquisitivo disminuyen el apetito por bienes de consumo (las empresas productoras de bienes liquidaron 8.000 puestos de trabajo). Pese a ello, las de servicios añadieron 247.000 empleados a sus plantillas (los restaurantes, los distribuidores minoristas y el sector de ocio y viajes aumentaron la contratación antes de las fiestas de fin de año).

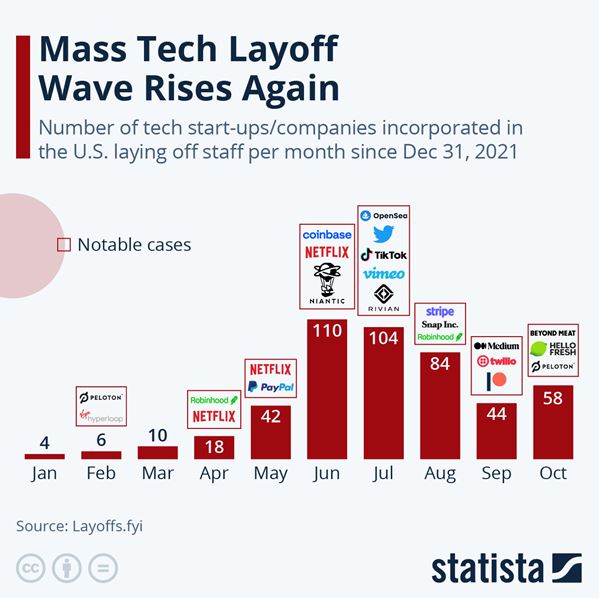

Y si bien las large caps como Morgan Stanley o Wells Fargo Capital siguen a las empresas tecnológicas (ver gráfica) y comienzan a adelgazar sus nóminas (un indicador adelantado de salud en el mercado de trabajo) y a suspender contrataciones (Qualcomm ha sido la última en hacer declaraciones al respecto y Coca-Cola está ofreciendo bajas incentivadas), las pymes registraron incrementos, afianzando de esta forma las conclusiones que se extraen de lo comentado en el párrafo anterior (los negocios pequeños y medianos son responsables de más de dos terceras partes del empleo generado en EE.UU.).

El sorprendente repunte de la demanda de trabajo y el dato del IPC de septiembre, por encima de lo esperado, certificó la subida de 0,75% que anunciaba Jay Powell el pasado miércoles. Su mensaje –y posteriores caídas en los índices de acciones- se resumen en una frase: «Es posible que reduzcamos el ritmo, pero es probable que vayamos más allá en lo que a tasa terminal se refiere».

La Fed señaló el retardo con el que las subidas de tipos afectan a la economía y puso énfasis en los cuatro movimientos consecutivos de +0,75% instrumentados los últimos meses, argumentando que «al determinar el ritmo de los futuros aumentos del rango objetivo, el Comité tendrá en cuenta el endurecimiento acumulado de la política monetaria, los desfases con los que la política monetaria afecta a la actividad económica y a la inflación, y la evolución económica y financiera». A pesar del tono más dovish de la Fed, la sugerencia respecto a una inminente ralentización en el ritmo de tensionamiento en política monetaria ya estaba descontada por el mercado (que, de acuerdo con la curva de futuros, contaba con un movimiento de 0,50% en diciembre). Además, Jerome Powell puso el dedo en la llaga lamentando los «desequilibrios» en el mercado laboral y señalando que la demanda de empleo supera «sustancialmente» la disponibilidad de trabajadores y que, por lo tanto, es «muy prematuro» empezar a hablar de una pausa en el ritmo de endurecimiento en condiciones financieras.

Powell hizo hincapié en la importancia del techo para los tipos, más que en la velocidad con la que se alcance ese pico. Sugiriendo que la mediana de la tasa terminal será revisada cerca del 5% en la actualización de diciembre del resumen de proyecciones económicas (SEP), y advirtiendo a los mercados para que se preparen para un punto álgido en fed funds más alto de lo previsto.

Dicho esto, el forward guidance es cosa del pasado y la Reserva Federal se moverá en base a datos concretos, más que en respuesta a las previsiones o encuestas. Por lo tanto, las publicaciones macro importarán ahora más que el «mapa de puntos» de la Fed. Así pues, una disminución en la intensidad de las subidas y la eventual pausa exigirá datos de desaceleración en IPC y de deterioro en el mercado de trabajo que muestren el inicio de una tendencia sostenible en la dirección que persigue el banco central estadounidense. Otra conclusión importante a este modus operandi es que, al alargarse potencialmente el ciclo de subidas (de menor cuantía, pero durante más tiempo), Powell estará comprando tiempo para permitir que la inflación regrese a su zona de confort y aumentado así la probabilidad de un tipo terminal inferior al 5,1% que descuenta el mercado.

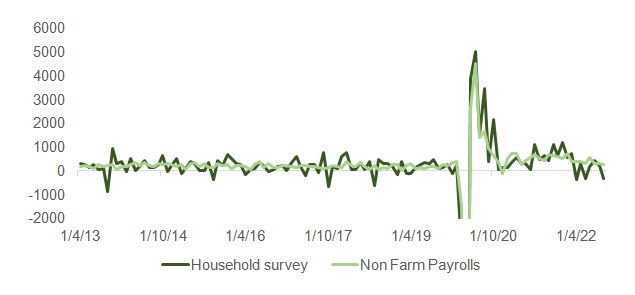

El crecimiento en nóminas se movió en línea con la publicación del ADP. A ritmos de 289.000 al mes (en media móvil de 3 meses), o bien el porcentaje de participación repunta rápido o será imposible de alcanzar el objetivo de 4,4% (tasa de paro U3) que concilia la Fed con una caída en PCE al 3,7% a finales de 2023. Con una participación regresando a la media prepandemia del 63% (y la de octubre ha sido de 6,2% vs. 62,3% en septiembre), la creación de empleo debería promediar 100.468 al mes para enfriar la demanda de empleo lo suficiente como para incrementar el U3 en un 0,9% a diciembre 2023. El grano de optimismo lo aportó el viernes la caída de 328.000 en la encuesta de empleo entre familias, que a diferencia de la de nóminas no cuenta dos veces a aquellos que tienen más de un trabajo. Este dato presionó la tasa de paro desde el 3,5% al 3,7% y –como vemos abajo- apoya a los que apuestan por una disminución en contratación en los próximos meses.

Las señales, aunque aún algo difusas, apuntan a una desaceleración de las series de precios en los próximos meses. El indicador de crecimiento salarial de la Fed de Atlanta (que se ajusta a las evoluciones del mercado laboral con un decalaje de 6 a 9 meses) y el índice de costes de empleo (ECI) dan muestras de un cambio de tendencia que, no obstante, tomará tiempo en concretarse definitivamente, manteniendo la presión sobre los precios de los servicios. Los termómetros de coste de mano de obra en las encuestas regionales de la Fed y en la de pymes (NFIB) corroboran este incipiente punto de inflexión. Adicionalmente, el subíndice de precios pagados del ISM manufacturero corrigió en octubre a 46,6 (desde 51,7 el mes anterior), en contra de las expectativas de aceleración, aunque el del ISM servicios -como cabía esperar- subió dos puntos hasta 70,7.

Así pues, y hasta la última junta de la Fed en 2022 el próximo 14 de diciembre, la atención de los inversores se centrará -como oportunidades para confirmar un cambio- en el IPC de octubre (que se anunciará el 10/11), las expectativas de inflación de la Universidad de Michigan (11/11), las nóminas de noviembre (02/12) y el IPC de noviembre (13/12, justo un día antes de la reunión). Oportunidades que, por otro lado, se antojan insuficientes para cambiar la trayectoria de tipos de 0,75% hasta por debajo de 0,50% en diciembre.

La Fed estará ahora mirando por el retrovisor y esperará a constatar el aterrizaje de la inflación antes de regresar al campamento dovish, algo que como vemos en la gráfica ha sido su práctica habitual los últimos 40 años.