Cinco razones para invertir en bancos europeos

| Por Daniel Yustas | 0 Comentarios

El sector bancario europeo atrae la atención y, esta vez, por razones positivas. En lo que va de año, los mercados de renta variable se han caracterizado por la desvalorización, es decir, la caída del precio que los inversores están dispuestos a pagar, mientras que las expectativas de beneficios siguen siendo elevadas. Dado que la recesión parece inevitable, esas previsiones de beneficios son susceptibles de ser rebajadas a medida que los consumidores empiezan a sentir el impacto de la crisis del coste de la vida.

Sin embargo, el sector bancario se ve cada vez más como una excepción en la que los beneficios van a mejorar drásticamente. Esto no se aplica a todas las empresas del sector, pero, en nuestra opinión, hay cinco razones que hacen que la inversión en la mayoría de los bancos europeos sea atractiva actualmente.

Valoraciones bajas

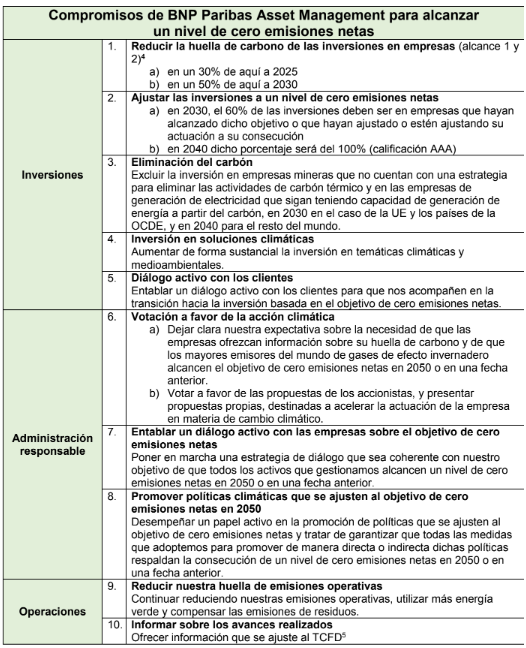

Normalmente, los bancos cotizan con descuento respecto al mercado de valores en general, debido, entre otras cosas, al carácter cíclico de sus beneficios. Los bancos estadounidenses se encuentran actualmente entre los más caros del sector y, teniendo en cuenta los desafíos en el Reino Unido y Europa, las valoraciones están mucho más baratas.

El siguiente gráfico muestra las valoraciones de los bancos paneuropeos en los últimos 20 años. En la actualidad, el sector cotiza aproximadamente un 35% por debajo de su media a largo plazo, y es el más barato desde hace una década.

Andy Evans, gestor de fondos de value europeo de Schroders, dijo: “Es profundizar en la cifra de valoración del sector en su conjunto. Evidentemente, se trata de una media y hay una serie de bancos que cotizan con mayores descuentos. Se trata de valoraciones atractivas, dado que las perspectivas de los bancos son hoy más halagüeñas de lo que han sido durante mucho tiempo, sobre todo debido a la subida de los tipos de interés y a la solidez de los balances”.

La subida de los tipos de interés y el impacto en los beneficios

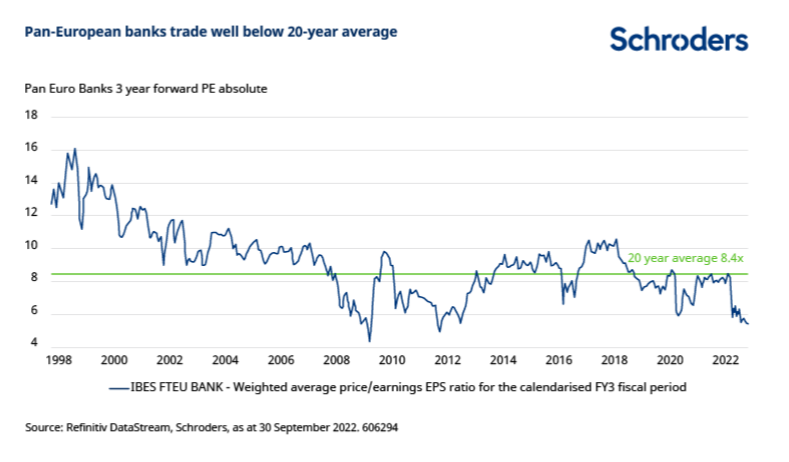

Las acciones de los bancos están, en general, positivamente correlacionadas con la subida de los tipos de interés. El gráfico siguiente compara el índice de los bancos europeos con el índice de la renta variable europea (un proxy de la rentabilidad relativa de las acciones bancarias, línea azul) y el tipo swap a tres años en euros (un proxy de los tipos de interés previstos, línea verde).

Justin Bisseker, analista de bancos europeos de Schroders, dijo: “La última década muestra una clara relación entre la bajada de los tipos de interés y el deslucido comportamiento relativo de las cotizaciones de los bancos, salpicado de breves repuntes a raíz de las subidas de tipos. En cuanto a los tipos de interés, más de una década de recortes se ha revertido en cuestión de meses. Sin embargo, la relación entre los tipos de interés y la rentabilidad de las acciones de los bancos en relación con el mercado no se ha movido hasta el momento como solía hacerlo. Creemos que este desajuste será temporal y ofrece una oportunidad a los inversores”.

Mientras que los tipos de interés suelen bajar al entrar en una recesión, esta vez los bancos centrales están desesperados por sofocar una inflación en rápido aumento subiéndolos. El entorno económico actual tiene pocos precedentes históricos y es uno de los que los bancos pueden beneficiarse. Sus modelos de negocio están orientados a que pequeñas subidas de los tipos de interés puedan suponer un aumento drástico de los beneficios. Esto se debe a que el incremento de los ingresos se traslada a los resultados finales con un aumento mínimo de los costes. (El apalancamiento operativo mide la variación porcentual de los beneficios comerciales o de explotación de una empresa que se origina por un cambio del 1% en sus ingresos).

Los bancos están, por primera vez desde la crisis financiera mundial, en la cúspide de una mejora muy significativa de la rentabilidad. En la época posterior a la crisis financiera se produjo una importante presión a la baja sobre la rentabilidad de los bancos, dado el impacto destructivo de la bajada de los tipos de interés sobre los ingresos netos, junto con la presión reguladora para aumentar sensiblemente los niveles de capital (los recursos financieros que un banco tiene que mantener y que actúan como un colchón contra las pérdidas inesperadas).

Antes de 2008, cuando los tipos de interés eran mucho más altos, la competencia entre los bancos por los depósitos hacía que el margen de interés neto (NIM) se redujera para ganar negocio. (El MNI es el dinero ganado en intereses sobre los préstamos comparado con la cantidad pagada en intereses sobre los depósitos). Hoy en día, los bancos tienen una gran liquidez, con ratios de préstamos/depósitos normalmente muy por debajo del 100%, lo que significa que hay pocos incentivos para aumentar los tipos pagados por los depósitos cuando los tipos de interés del mercado suben.

Sensibilidad a los tipos de interés

El grado en que cada banco se beneficia cuando los tipos suben no es ni mucho menos uniforme en todo el sector. Es una cuestión que depende de las diferencias en la combinación de ingresos, la velocidad de revalorización de los activos y el apalancamiento operativo. En igualdad de condiciones, el banco con mayor apalancamiento operativo tiene más que ganar que los que no lo tienen.

Los modelos de negocio varían enormemente entre los bancos. Algunos se centran más en actividades que no están relacionadas con los tipos de interés, como la gestión de patrimonios. Otros, que se centran más en la banca minorista, están más orientados a los diferenciales de interés neto (la diferencia entre los tipos de interés de los préstamos y de los créditos).

Por lo tanto, buscar la sensibilidad a los tipos de interés parece una jugada sensata a medida que los tipos suben, pero hay que tener cuidado, ya que hay otras cuestiones que afectarán a la capacidad de un banco para sacar el máximo provecho de cualquier aumento de los márgenes de interés netos.

Buenos balances

Una de las preocupaciones, que probablemente mantiene bajas las valoraciones, es el nivel de provisiones que un banco debe reservar para cubrir posibles pérdidas y deudas incobrables de clientes y empresas que dejen de pagar sus préstamos en una recesión. A medida que la economía europea se ralentiza, el mercado espera que esto erosione gran parte de la mejora de los márgenes que se deriva de las subidas de tipos.

Sin embargo, para la mayoría de los bancos, la escala de los beneficios de los ingresos derivados de la subida de los tipos de interés es tan grande que debería compensar con creces la carga de las mayores pérdidas crediticias, sobre todo si se tiene en cuenta que la mayoría de los bancos todavía cuenta con provisiones preventivas para pérdidas de crédito establecidas durante la pandemia de Covid-19.

El impacto potencial de una recesión es preocupante, pero varios bancos europeos ya están muy bien capitalizados. En una recesión típica, las provisiones aumentan entre dos y tres veces el nivel medio de un ciclo económico. Las provisiones tendrían que aumentar más de seis veces para que se perdieran todos los beneficios del sector. Además, las pérdidas de provisiones sólo se producen una vez. En cambio, los beneficios de los ingresos derivados de unos tipos más altos deberían repetirse.

Si observamos los ratios de capital básico de Tier 1 (la métrica clave de adecuación de capital y apalancamiento del balance en la que se fijan los reguladores para la salud financiera de un banco), estos son mucho más fuertes hoy que antes de la crisis financiera. Entidades como CaixaBank e ING tienen alrededor de un 15% de capital Tier 1, y algunos bancos nórdicos tienen más del 20%. Hace 15 años, en los albores de la crisis financiera, muchos tenían un capital de un solo dígito.

Rentabilidad por dividendo

Otro punto destacado para los inversores es el nivel de dividendos que se espera que los bancos paguen a los accionistas. Las expectativas del consenso para la rentabilidad de los dividendos en 2023 son mucho más altas de lo que han sido durante más de una década.

Justin Bisseker dijo: “La rentabilidad por dividendo agregada de los bancos europeos se sitúa en torno al 7,5% en 2023. Con una cobertura de dividendos saludable, además de la solidez de los balances y las provisiones, esto ofrece una atractiva rentabilidad para el accionista incluso en ausencia de movimientos en el precio de las acciones”.

Con una inflación más alta que quizás se mantenga, y unas expectativas de crecimiento más débiles a nivel mundial, es posible que los dividendos desempeñen un papel más importante en la rentabilidad total exigida por los inversores de renta variable. Esto podría atraer a más accionistas a los bancos y elevar las valoraciones desde los niveles actuales.

Efectos fiscales inesperados

Por último, en Reino Unido se especula con la posibilidad de que los bancos y otras empresas tengan que ayudar a tapar el agujero fiscal público. Si esto ocurriera, ¿quedarían invalidados los argumentos de inversión expuestos anteriormente? No necesariamente, según Andy Evans: “Por lo que podemos ver en este momento, se trataría de la falta de eliminación de la tasa bancaria (que añade alrededor de un 8% al tipo impositivo de un banco británico) más que de un nuevo impuesto sobre los bancos. Esto estaría en consonancia con nuestras expectativas al incorporar la subida a un tipo impositivo del 25% para las empresas británicas. Como inversores en acciones de valor, aunque tendemos a no hacer previsiones de impuestos inesperados, tampoco solemos prever beneficios imprevistos. En su lugar, hacemos una estimación de los beneficios normalizados y de las valoraciones. Creemos que un enfoque más prudente como éste significa que el efecto neto de un impuesto inesperado sobre los beneficios inesperados seguiría dejando nuestras expectativas en una posición favorable en comparación con nuestras estimaciones conservadoras. Es un recordatorio oportuno de la necesidad de tener un margen de seguridad sobre las hipótesis conservadoras, que es un principio básico de la inversión en valor”.

Tribuna de Ben Arnold, especialista en inversión value de Schroders