En un mercado difícil, los bonos corporativos globales de alta calidad resultan atractivos

| Por Cecilia Prieto | 0 Comentarios

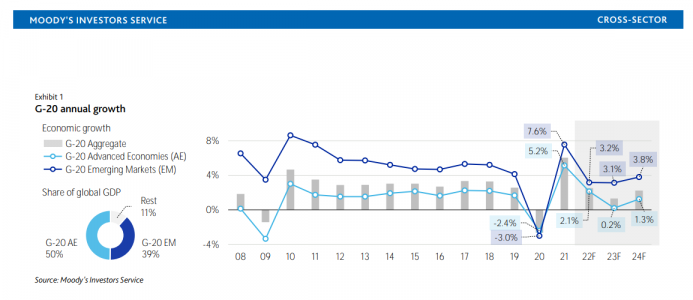

A medida que nos acercamos al final de un año difícil para los inversores, la temática dominante sigue siendo la aceleración de la inflación, acompañada de un aumento de los tipos de interés para intentar mitigar esta amenaza. Mientras tanto, los acontecimientos internacionales (esencialmente, la guerra de Rusia contra Ucrania) reforzaron el malestar de los inversores en 2022. En general, no parece existir un gran apetito por parte de los inversores de bonos a tener exposición a una cesta de bonos corporativos globales de alta calidad (con grado de inversión), diversificada entre regiones, posiblemente entre divisas y entre tipos de sectores. Sin embargo, frente al claro obstáculo de la ralentización económica mundial, creemos que existen razones sólidas para considerar la inversión en bonos corporativos globales con grado de inversión en 2023.

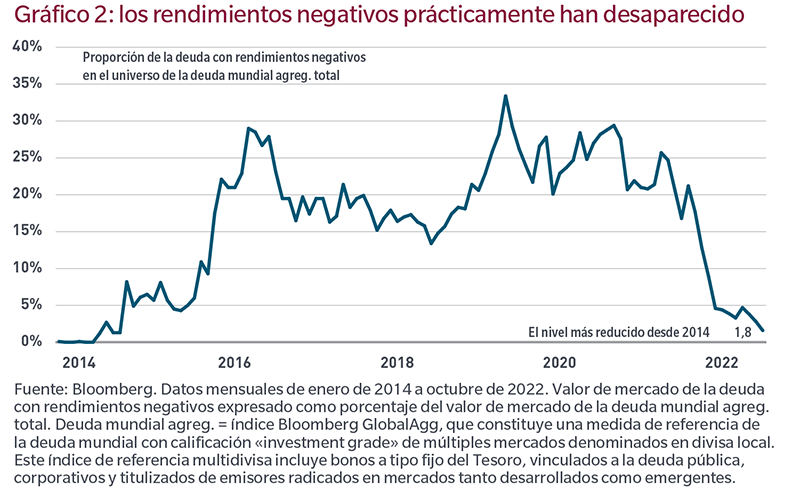

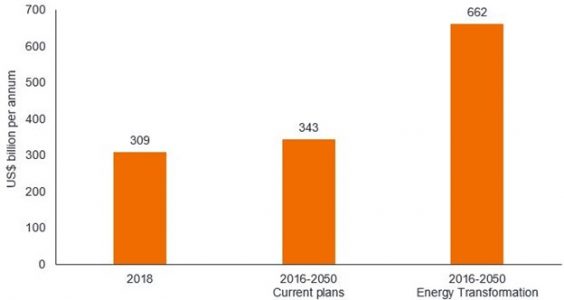

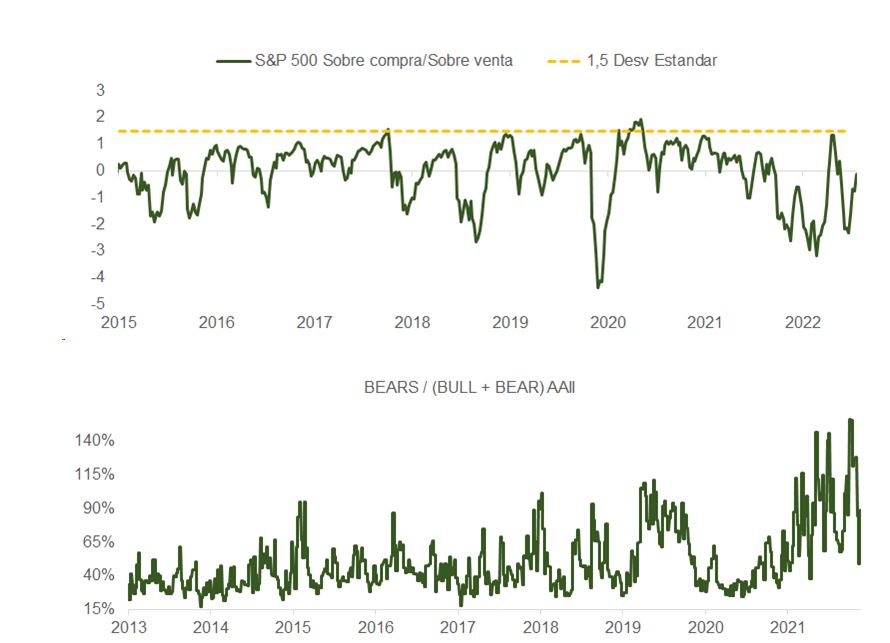

Examinemos en primer lugar el entorno de mercado actual. Hemos observado una mayor incertidumbre en todas las áreas del mercado de bonos y, en lo que va de año, todos los activos de renta fija han obtenido resultados negativos. A los inversores en renta fija, en particular, les preocupa cada vez más que los bancos centrales aumenten los tipos de interés de manera más agresiva para hacer frente al aumento de la inflación, que viene impulsada principalmente por el aumento del coste de la energía y de los alimentos. El Banco Central Europeo dio un paso digno de mención al aumentar los tipos de interés en un margen récord en septiembre. A finales de ese mes, la tasa de inflación estaba por encima del 8% en Estados Unidos y del 10% en el Reino Unido, con una tasa igualmente alta en toda la zona euro. El riesgo de inflación es especialmente perjudicial para los bonos. El poder adquisitivo del dinero invertido en un bono se ve erosionado a pesar de los flujos de cupones y capital. Esto podría resultar en una rebaja de los resultados reales positivos, lo que se traduciría en un poder adquisitivo para el inversor menor del que tenía al comienzo.

Mejora de las valoraciones

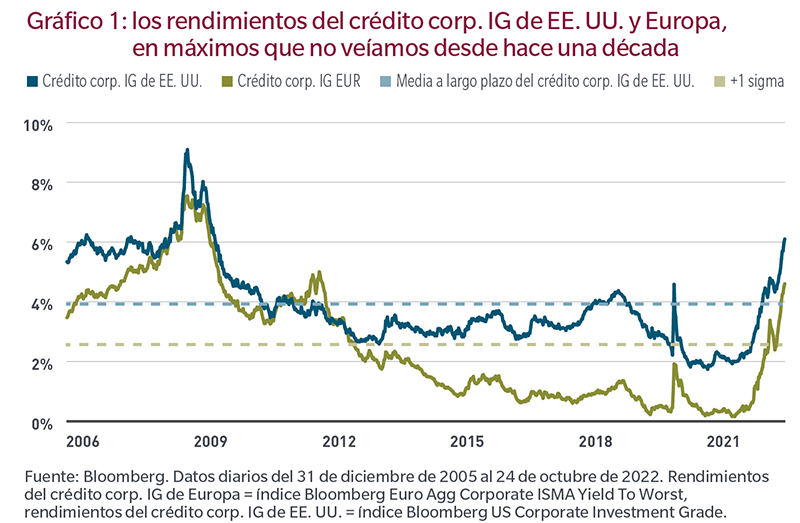

Una de las razones por las que creemos que puede merecer la pena considerar una cesta de bonos corporativos globales son las valoraciones comparativas. En este contexto, las valoraciones se miden por la diferencia entre las TIR respectivas de los bonos corporativos globales comparadas con la TIR media de los bonos de gobierno básicos (por ejemplo, los treasuries estadounidenses o los bunds alemanes). A esto se le llama «diferencial de crédito». A nuestro parecer, el diferencial de crédito medio de un índice de bonos corporativos globales con grado de inversión actualmente se percibe que tiene una «valoración atractiva». Si se excluye la crisis de la COVID-19, que podría considerarse un acontecimiento excepcional, esta es la primera vez que vemos este tipo de bonos a niveles de valoración atractivos en una década.

¿Se exagera el riesgo de impago?

Pero, ¿significa el hecho de que los inversores quieran una prima de riesgo mayor por mantener bonos corporativos globales con grado de inversión que las tasas de impago para la clase de activos están a punto de dispararse? No necesariamente. Pensamos que esta es otra razón por la que los inversores tal vez deseen volver a examinar los bonos corporativos globales en 2023.

En el caso de una cesta de bonos corporativos con calificación BBB («grado de inversión»), el mercado está descontando actualmente una tasa de impago de más del 16%, basada en los datos de los principales índices. Sin embargo, la tasa de impago acumulada a 5 años tiene un promedio actual del 1,5%. Al subir en términos de calidad crediticia, el mercado está descontando actualmente una tasa de impago de más del 11% para los bonos corporativos con calificación A. La tasa de impago acumulada a 5 años tiene un promedio de apenas el 0,3%. En general, creemos que esta diferencia entre lo que el mercado espera en cuanto a número de impagos de bonos de alta calidad frente a lo que ocurre normalmente según datos históricos puede considerarse positiva para la clase de activos.

Oportunidades de valor relativo

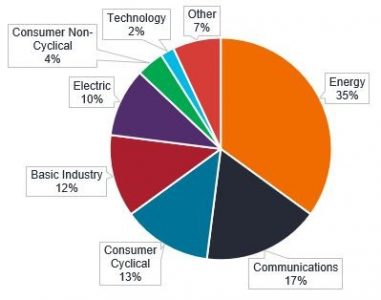

La exposición a bonos corporativos globales también podría ofrecer a los inversores la oportunidad de sacar partido de las mejores ideas que una clase de activos tan grande y líquida puede ofrecer (9,6 billones de euros a mayo de 2022; Bloomberg). Por ejemplo, se puede explotar lo que se denomina el «valor relativo» de los bonos corporativos globales. El valor relativo se basa en la idea de que los bonos con el mismo nivel de riesgo deben tener las mismas rentabilidades previstas. Esto puede significar tener exposición a bonos emitidos por la misma compañía (por ejemplo, un proveedor de tecnología estadounidense) pero en diferentes divisas (bonos denominados en dólares estadounidenses y en euros), y con diferentes fechas de vencimiento (un bono con vencimiento a 2 años frente a uno con vencimiento a 10).

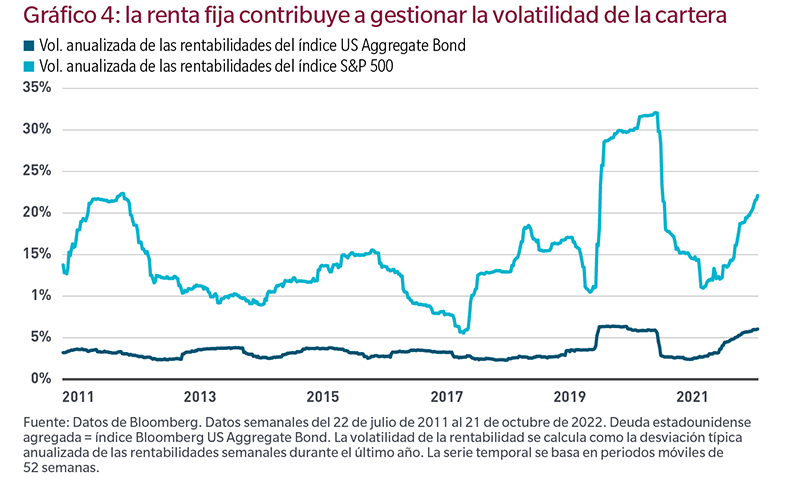

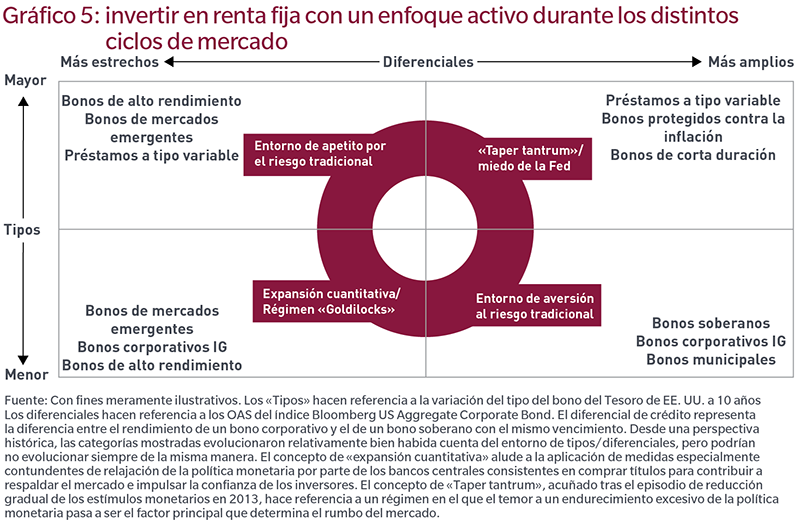

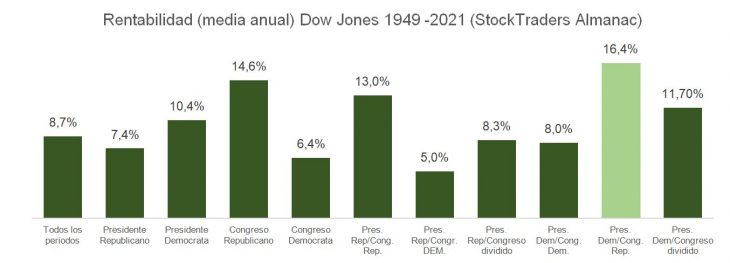

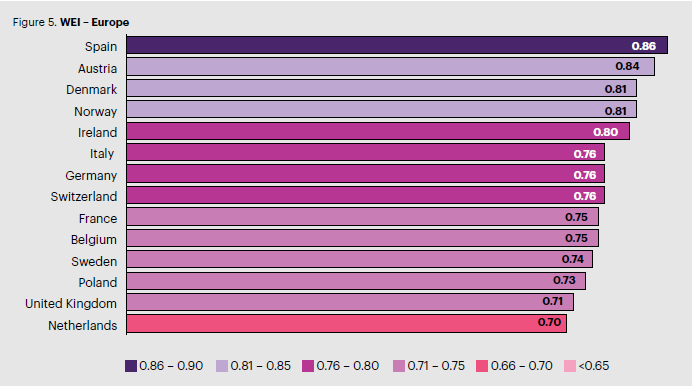

Además de las oportunidades de valor relativo, otra característica clave de la inversión en bonos corporativos globales está en que permiten cierta diversificación basada en la capacidad de adoptar diferentes perspectivas de inversión en áreas como la inflación, los tipos de interés y las perspectivas empresariales y de empleo. Debido a los diversos factores macroeconómicos, las economías de todo el mundo se encuentran en diferentes etapas del ciclo económico, lo que a menudo requiere una respuesta personalizada en la política monetaria y fiscal. Como resultado, los inversores pueden moverse hacia regiones y mercados donde se esperan más estímulos monetarios y fiscales y alejarse de las regiones donde es probable que se retiren. Pueden hacerlo gestionando la exposición de un bono tanto al riesgo de tipos de interés (duración, en término de bonos) como al riesgo de crédito (spread duration).

Mirando hacia el futuro

Sigue siendo un momento complicado para la clase de activos, en un entorno de fuerte inflación y en el que los bancos centrales suben los tipos de interés urgentemente y con márgenes relativamente amplios para intentar frenar la escalada de precios. En M&G Investments creemos que la recesión puede llegar pronto a Europa y al Reino Unido, por lo que tenemos cuidado de no añadir demasiada exposición a los bonos corporativos de estos mercados a menos que las valoraciones nos parezcan muy atractivas. Por último, a medida que nos adentramos en los últimos meses de un año difícil, mantenemos la preferencia por compañías y sectores sólidos; aquellos que, en nuestra opinión, tienen el potencial de obtener mejores resultados en una recesión (un buen ejemplo son las utilities).