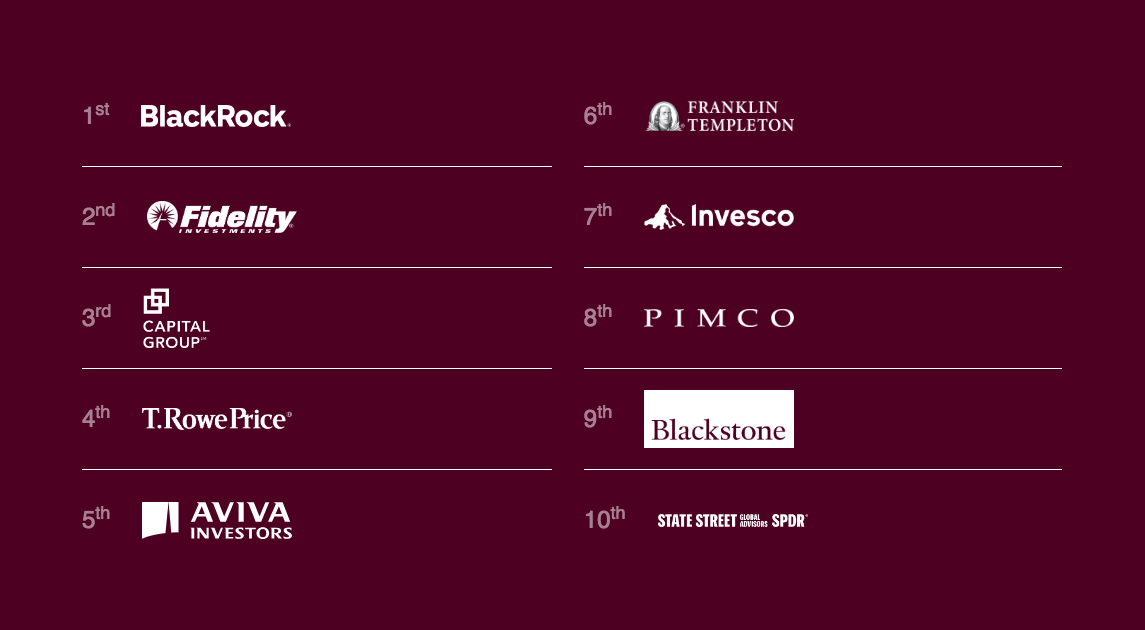

BlackRock, Fidelity Investments y Capital Group: las gestoras con mejor construcción de marca

| Por Beatriz Zúñiga | 0 Comentarios

La construcción de marca se ha convertido en un factor valioso para la competitividad de las gestoras internacionales. Según el informe anual Global 100 Asset Management Marketing Report, elaborado por BCG, BlackRock, Fidelity Investments y Capital Group son las tres firmas de inversión que mejor marca tienen, un podio que completan T.Rowe Price y Aviva Investors.

“El Global 100 2025 muestra que el sector de la gestión de activos sigue atravesando un periodo de profundos cambios. Es evidente que muchos gestores se enfrentan a cuestiones existenciales. ¿Cómo podemos alcanzar la escala? ¿Deberíamos plantearnos un crecimiento inorgánico? ¿Cómo incorporamos la inteligencia artificial a nuestras prácticas empresariales y a nuestro marketing sin perder lo que nos hace únicos? ¿Cómo dar nueva vida a una marca estancada? Nunca ha sido tan importante que los responsables de marketing sénior sean capaces de tomar decisiones basadas en datos en las conversaciones a nivel directivo”, apuntan los autores del informe.

La situación de las marcas

Según el diagnóstico que hace el documento, el 45% de las empresas sufre un estancamiento o un descenso en el reconocimiento de su marca, una cifra que, aunque no es tan alta como en años anteriores, sigue siendo una señal de que casi la mitad de los directivos no están logrando crear valor de marca. “Es evidente que esto supone un problema para un sector que depende de la visibilidad y en el que la estrategia de muchas empresas, si no de la mayoría, consiste en llegar a nuevos públicos, especialmente al sector minorista y a los grupos de riqueza. Además, la cuota de voz (SOV) global ha caído un 5% en todo el mundo en comparación con hace dos años, lo que significa que ha aumentado la competencia por la cobertura mediática”, señala.

Además, concluye que el 88% de las empresas dedicadas exclusivamente a los mercados privados tenía una percepción mediática por debajo de la media, y más del 75% era claramente negativas. En este sentido, apunta: “Entre los principales actores, Blackstone y Apollo obtuvieron una puntuación de solo 4/10 en percepción mediática. Los principales actores de los mercados privados, como Blackstone, parecen haberse convertido en ‘pararrayos’ para el sector, con un interés de búsqueda diez veces superior al de otras empresas de tamaño similar que no pertenecen al sector del capital riesgo”.

A la hora de analizar cómo afronta la construcción de su marca, el informe señala que el 39% de las empresas aún carece de una estrategia de “búsqueda pagada permanente”, lo que supone solo una ligera mejora con respecto al 43% de 2023. Destaca que la adopción de los medios pagados se encuentra igualmente estancada: el 85% de las empresas carece de una presencia continua en los medios pagados en 2025, en comparación con el 80% en 2023.

Gracias al análisis a partir del Peregrine Frame, se muestra que la mayoría de las empresas se agrupan en torno a 16 áreas de mensajes clave recurrentes, entre las que destacan la orientación al cliente, los criterios ESG y la inversión basada en el análisis. En este sentido, más del 90% de las gestoras incluyen la orientación al cliente entre sus tres mensajes clave principales, lo que significa que los puntos clave de las empresas tienden a converger en torno al consenso, en lugar de buscar y reivindicar la singularidad. “En un sector en el que la consolidación continúa a buen ritmo y el panorama competitivo sigue siendo muy disputado, las marcas deben ser más valientes con su posicionamiento”, advierte el informe en sus conclusiones.

El documento también llama la atención sobre que el posicionamiento de las marcas no es superficial, es material y está profundamente relacionado con los resultados finales: “El análisis de Peregrine encuentra una fuerte correlación entre la alta autoridad en la categoría (distinción en los mensajes y dominio del nicho) y el crecimiento de los activos bajo gestión, y la recompensa es exponencial”.

Según el análisis, las gestoras con menor autoridad en su categoría no solo tienen menos probabilidades de obtener grandes ganancias en activos bajo gestión (AUM), sino que también son más propensas a sufrir pérdidas en AUM. Su conclusión es que las firmas con baja presencia son mucho más propensas a perder AUM: alrededor del 27% de las empresas con puntuaciones bajas vio reducirse sus activos bajo gestión, en comparación con menos del 10% de las empresas con puntuaciones altas.

Un nuevo mapa en el que visibilizarse

El informe señala que las fuerzas combinadas de la retailización y el crecimiento de los ETFs activos están configurando un mapa de actores cada vez más complejo para las gestoras de activos. En este nuevo entorno, el informe señala que ganar visibilidad entre segmentos de público emergentes se ha convertido en un factor clave para mantener la competitividad.

Según el mismo análisis de BCG, las presiones sobre los márgenes continúan intensificándose, lo que ha situado el control de costes como una prioridad estratégica al más alto nivel corporativo.

“No obstante, la forma en que esta realidad impacta en la toma de decisiones de los equipos directivos varía según el tipo de gestora y el nicho de mercado en el que operen”, matiza el documento y señala que los llamados “generadores de alfa”—como las firmas de gestión alternativa o las gestoras activas— están centrando sus esfuerzos en atraer y retener talento, además de reforzar su narrativa corporativa en torno a aquello que hace único su capital humano. Se trata de una tendencia visible desde hace tiempo en las grandes gestoras multiestrategia.

Por el contrario, apunta que las “fábricas de beta”—las grandes gestoras con un fuerte peso en estrategias pasivas— están enfocando su discurso en la eficiencia operativa, la escala y la tecnología como ejes de su propuesta de valor. “En el caso de las “potencias de distribución” y los “proveedores de soluciones”, la marca está adquiriendo una relevancia creciente en los órganos de decisión”, añade el informe.

El reto, apuntan desde BCG, pasa por “transformar el liderazgo en marketing en liderazgo en activos bajo gestión (AUM), consolidando así su posición en un mercado cada vez más competitivo y diversificado”.