Franklin Templeton: la recesión llegará a Estados Unidos en el tercer trimestre de 2023 y será más dura de lo que anticipa el consenso

| Por Cecilia Prieto | 0 Comentarios

“Estamos ante la recesión más anticipada de la historia. La cuestión es cuándo comenzará”. Con estas declaraciones comenzaba el último webinar del programa Anatomy of a Recession (AOR) de Franklin Templeton Investors, conducido por Jeffrey Schulze, director y estratega de inversión de Clearbridge, una de las gestoras boutiques que forman parte de la gestora americana.

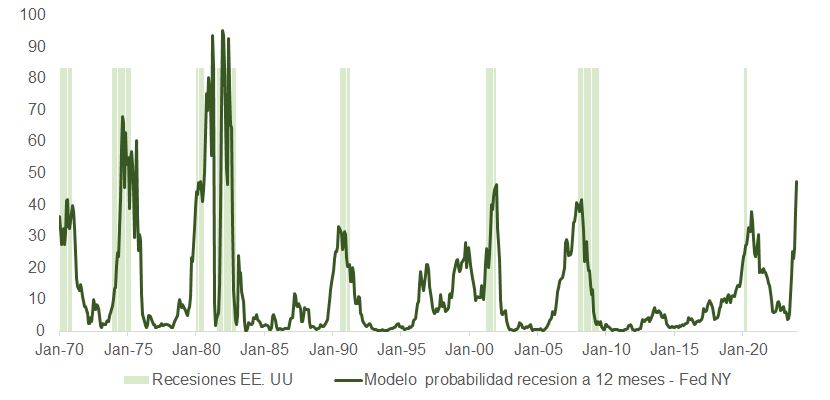

Schulze cita una encuesta conducida por la Fed de Filadelfia, que indica que se ha disparado la probabilidad de que se produzca en los próximos doce meses. Pero advierte que “podríamos estar ante una profecía autocumplida: si las compañías dejan de invertir por temor a una crisis y los consumidores dejan de gastar… todo podría provocar la llegada de la recesión”. Por tanto, en su opinión, “la recesión está siendo bien monitoreada” y podría llegar más pronto que tarde. En concreto, según la previsión de Clearbridge, hay un 75% de probabilidad de que se produzca en el tercer trimestre de 2023. “Todavía tienen que reflejarse en la economía los efectos del rápido ajuste de la Fed. También hay que tener en cuenta la resiliencia del consumidor estadounidense y la fortaleza del mercado laboral, por eso la recesión tardará todavía en aparecer”, aclara el experto.

Clearbridge ha diseñado un panel que monitorea doce indicadores de riesgo con un historial confiable de haber señalado recesiones anteriores: permisos de construcción de viviendas, sentimiento laboral, pedidos de subsidio por desempleo, ventas minoristas, crecimiento salarial, materias primas, índice ISM de nuevos pedidos, márgenes de utilidad, transporte por camión, diferenciales de crédito , oferta monetaria y curva de rendimientos. Actualmente, los dos primeros emiten signos de precaución, los pedidos de subsidio por desempleo y el transporte por camión emiten signos de expansión y el resto apuntan a territorio recesivo. Schulze destaca en particular la inversión de la curva: “Preferimos tomar como referencia los bonos a tres meses y diez años del Tesoro estadounidenses: la curva está muy invertida, no lo había estado tanto desde los 80, y esto es una señal de peligro, por lo que interpretamos que hay posibilidad de que la recesión sea más profunda de lo que espera el consenso”. Cabe recordar que esta parte de la curva ha anticipado las últimas ocho recesiones sin ningún falso positivo.

El estratega plantea la duda sobre si el aterrizaje de la economía será suave, como prevén los expertos, o será brusco, como anticipa la inversión de la curva. Recuerda que, de los 13 ciclos de endurecimiento monetario que ha emprendido la Fed a lo largo de su historia, diez terminaron en recesión, con tres aterrizajes suaves (“soft landings”) en 1966, 1984 y 1995. “Vemos mayor número de paralelismos de 1966 con la actualidad por la situación de la inflación y por lo ajustado de las condiciones en el mercado laboral. Es probable que la Fed sea consciente de que dar un giro a su política monetaria demasiado pronto podría dar pie a la reaceleración de la inflación, pero también de que, si no levanta el pie del acelerador, habrá inflación estructuralmente más alta en los próximos cinco a diez años”, advierte.

El reto de comprender correctamente el dato de la inflación

Jeffrey Schulze afirma que “en realidad el repunte de la inflación sí era transitorio, simplemente le llevó más tiempo desarrollarse”, en referencia a la distorsión de los precios que provocaron las alteraciones en la cadena de suministro debido a la pandemia, precios que considera que ya se están normalizando. También cree que la inflación derivada del incremento de los costos de financiación para la adquisición de viviendas, aunque ahora está escalando hasta máximos, “empezará a ceder de ahora en adelante”.

Para el experto, el componente problemático es la inflación derivada de los servicios, particularmente la inflación salarial. Por un lado, el mercado laboral está tan ajustado que a las empresas les está costando cubrir ciertos puestos de trabajo; por otro, debido al incremento del costo de vida en el último año, es probable que muchos empleados quieran renegociar sus condiciones salariales con sus empresas. “El poder de negociación se ha traspasado de la empresa al trabajador, por eso la Fed lo tiene difícil para pilotear un soft landing”, afirma. Por tanto, la inflación salarial seguirá siendo persistente, y supone un tercio del IPC subyacente, de ahí que Schulze sentencie que “la Fed tiene que crear holgura en el mercado laboral para llevar la inflación a niveles sostenibles”.

El representante de Clearbridge recuerda que, históricamente, un incremento del 0,5% o más en la tasa de desempleo frente a los mínimos del año anterior ha señalizado una recesión. El último gráfico de puntos de la Reserva Federal (“dot plot”) prevé un incremento del 0,9% este año, (del 3,5% al 4,6%). “El dot plot de la Fed implica la destrucción de 1,6 millones de puestos a medida que siga subiendo la tasa de interés este año, lo que significa que está anticipando una recesión poco profunda. Además, está anticipando que va a seguir subiendo las tasas de interés, lo que va a magnificar el impacto sobre la economía. No se esperan rebajas en las tasas hasta 2024, lo que supone una diferencia respecto a ciclos anteriores”, indica Schulze.

En opinión de la firma, “la Fed va detrás de la curva, está subestimando el daño que experimentan los mercados laborales durante una recesión en un 2,5% de media. Aunque el “dot plot” de la Fed sugiera que el desempleo va a subir en torno al 4 y pico por ciento, la historia sugiere niveles más elevados”. La previsión de ClearBridge es que la contracción de la economía estadounidense sea del 4% – 5%, frente al 1%- 2% que anticipa el consenso, y creen que la recesión tendrá mayor duración de la que prevé el consenso.

¿Cómo afectan estas previsiones al comportamiento de los mercados financieros?

Para Schulze, a pesar de los desplomes que hemos visto en 2022, el mercado aún no ha tocado suelo. “La gente olvida que la recesión es un proceso con muchos hitos, y que por el camino vamos a ver muchas caídas antes de tocar mínimos”. Para él, para que el mercado toque mínimos, más que una contracción de los múltiplos – que cree que ya se ha hecho en el último año-, tendrá que verse una rebaja sustancial en las previsiones de beneficio. Por estos motivos, Schulze anticipa que el mercado estadounidense tendrá que caer entre un -30% y un -35% antes de tocar suelo, aunque su mensaje final no es negativo, sino oportunista: “Históricamente, los mercados bajistas son poco frecuentes y típicamente proporcionan buenas oportunidades para los inversores a largo plazo. Los inversores pacientes han sido recompensados por mantenerse en el mercado durante el año siguiente a producirse el mercado bajista”, sentencia.