Renta variable, bonos y metales: tres propuestas de inversión de Jupiter en activos alternativos líquidos

| Por Cecilia Prieto | 0 Comentarios

El comportamiento de los mercados en 2022 ha traído de vuelta el debate sobre la necesidad de reevaluar la asignación de una cartera 60/40, añadiendo activos alternativos líquidos para lograr rentabilidades descorrelacionadas. En torno a esta idea, Jupiter AM sentó durante su última Conferencia de Inversión en Madrid a tres gestores al mando de tres estrategias alternativas emblemáticas de la casa: Amadeo Alentorn, gestor del Jupiter Merian Global Equity Absolute Return Fund; Mark Nash, gestor del Jupiter Strategic Absolute Return Bond Fund; y Ned Naylor-Leyland, gestor del Jupiter Gold and Silver Fund. El panel estuvo moderado por William López, responsable de Latam & US-Offshore de Jupiter AM.

Estos expertos coincidieron sobre la necesidad de añadir activos alternativos siempre que mantengan un alto perfil de liquidez y aporten rentabilidades realmente descorrelacionadas a la cartera. Alentorn afirmó que un cliente medio debería contar idealmente con una asignación a alternativos en torno al 20%: “En un entorno como el del año pasado, cuando acciones y bonos experimentaron caídas de doble dígito, necesitas añadir una exposición significativa a activos que no estén correlacionados con acciones y bonos. Esto permitirá conseguir una expectativa de retorno media con un riesgo mucho más bajo, con retornos mucho más consistentes a lo largo del ciclo y, por tanto, mejor ratio Sharpe”.

Cómo explotar la dispersión del mercado bursátil

Amadeo Alentorn lleva al frente de la gestión del Jupiter Merian Global Equity Absolute Return Fund desde 2009. Se trata de un fondo de renta variable long-short market neutral gestionado de forma muy flexible y dinámica. El gestor aplica un método sistemático, aclarando que “sistemático no significa que sea pasivo, somos altamente activos en nuestra gestión”. De hecho, el experto indica que el entorno de mercado ha sido fructífero para su estrategia en los últimos dos años, gracias a los elevados niveles de volatilidad y dispersión dentro de la renta variable y a la alta liquidez de los activos en cartera. “Se trata de equilibrar riesgos y explotar las oportunidades de tener un enorme universo de inversión de más de 7000 valores y elegir posiciones cortas y largas para extraer alfa con beta cero”, resume.

Para determinar en qué momentos ponerse corto o largo, y sobre qué tipo de acciones, el gestor analiza el comportamiento de los inversores en el corto plazo. Para Alentorn, obtener una buena comprensión de qué factores guían el comportamiento de los inversores es clave para determinar qué tipo de estilo va a funcionar a tres meses vista: “Usamos muchos estilos diferentes, es la manera en que añadimos valor de forma activa en las distintas partes del ciclo, Ha habido momentos, como el año pasado, en los que tuvo sentido ponerse largos en acciones que estaban muy baratas y cortos en acciones quality growth que estaban muy caras, y esa es la razón por la que lo hicimos muy bien en el primer semestre del año pasado. Pero hay otros entornos de mercado en los que lo correcto es hacer lo contrario porque los inversores tienen miedo y emprenden el vuelo hacia la calidad”, detalla.

Retorno absoluto en renta fija

Análisis top down riguroso, flexibilidad y gestión férrea del riesgo son los ingredientes presentes en la cartera del Jupiter Strategic Absolute Return Bond Fund, que gestiona Mark Nash desde 2016 con la misión de generar retornos consistentes a lo largo del ciclo con objetivo medio de riesgo del 4%. “Los inversores en renta fija sufren una falta de diversificación: si te confundes con la visión macro en el análisis top down, esto va a afectar a muchas de las posiciones. Obviamente creamos nuestra estrategia partiendo del análisis top down, pero también controlamos el riesgo de nuestras convicciones”, explica.

El gestor recalca que la cartera del fondo está posicionada en bonos con ratings elevados, predominantemente bonos soberanos de mercados desarrollados. Esto le permite gestionar los riesgos de liquidez e impago: “Posicionamos la cartera en instrumentos muy sencillos y buscamos movimientos en los precios basados en el panorama macroeconómico. Nuestro margen de seguridad es muy elevado”, indica. La estrategia también incluye coberturas de divisas y, aunque tiene capacidad para invertir en bonos corporativos (por ejemplo, tuvo una pequeña posición corta el año pasado), las exposiciones suelen ser muy bajas porque Nash considera que estos bonos son “demasiado idiosincráticos e ilíquidos”.

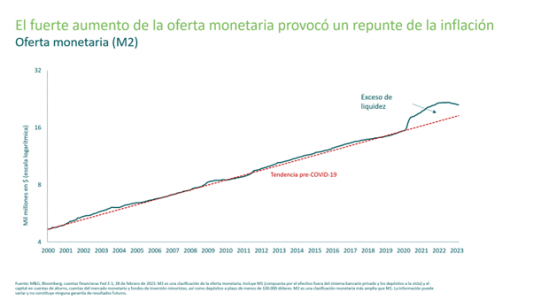

Nash explica que, mientras que el año pasado “los mercados fueron razonablemente sencillos, porque había una firme direccionalidad en la inflación y se podía constatar que los bancos centrales iban por detrás de la curva e iban a ser hawkish”, en cambio este año las previsiones macro son increíblemente volátiles: “Lo que está pasando ahora es muy normal. Estamos en una transición macro entre dos regímenes: el año pasado tuvimos un escenario de inflación alta y crecimiento bajo y ahora estamos dirigiéndonos hacia el escenario de inflación y crecimiento bajos”.

La visión de Jupiter es que la renta fija volverá a gustar a los inversores, pero entre tanto será necesario tener paciencia y comprender muy bien cuáles son los riesgos macro: “Desafortunadamente el mercado todavía está confundido, por lo que necesitamos ver datos más evidentes que indiquen con solidez que estamos en ese entorno de inflación y crecimiento bajos”, sentencia.

Razones para añadir oro y plata a la cartera

Finalmente, Ned Naylor-Leyland aportó algunas claves sobre la gestión del Jupiter Gold and Silver Fund, un fondo que invierte en oro, plata y mineras de ambos metales. Naylor-Leyland destacó que la principal dificultad que representa la inversión en oro es que presenta un comportamiento similar al de una divisa: “Esto significa que no tiene una atribución poderosa en las carteras que tienen asignaciones pequeñas. Normalmente muchos inversores solo quieren tener oro por si acaso o como un diversificador, ¿pero tiene esa característica de protección?” De ahí la necesidad de añadir plata: “Tener plata en cartera permite a los inversores tener menos exposición a una clase de activo muy importante que los bancos centrales tienen en grandes cantidades en sus balances y aplicarla en la cantidad y la opcionalidad adecuadas en la cartera”, sentencia.

En cuanto a la asignación a mineras, el gestor indicó que la inversión en esta clase de compañías requiere de habilidades específicas: “La minería de oro y plata es una industria extraña, porque el expertise en minas es muy específico. Tengo la suerte de trabajar con un ex ingeniero de minas que aporta mucho conocimiento técnico que utilizamos para nuestro proceso bottom up de selección, pero estas compañías son muy arriesgadas”.

La principal manera que tiene el gestor de controlar riesgos es mediante un proceso de selección que le permite estrechar mucho el universo de inversión. Por ejemplo, las geografías a las que está expuesto el fondo se limitan a las Américas y Australia, para limitar riesgos operativos y geopolíticos. Para limitar los riesgos idiosincráticos a nivel individual, el gestor mantiene muchas reuniones con los equipos directivos de las empresas en las que invierte: “No hacemos esto con las acciones de mayor capitalización con exposición al oro, pero sí con las otras, integrando sus operaciones en nuestros modelos financieros”, concluye.