El gran avance sanitario más allá de los fármacos contra la obesidad

| Por Cecilia Prieto | 0 Comentarios

Después del pirateo informático, le presentamos el pirateo genético. En una época de gran innovación sanitaria, los científicos están manipulando el ADN humano con el fin de encontrar nuevas maneras de tratar las enfermedades.

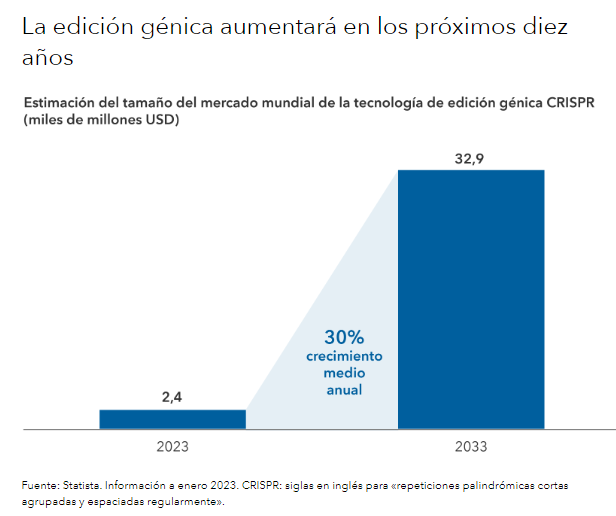

Se han trasladado del laboratorio al mundo real con un tratamiento para la anemia falciforme. Se trata de la primera vez que se aprueba un tratamiento basado en una revolucionaria tecnología de edición génica conocida como CRISPR (siglas en inglés para “repeticiones palindrómicas cortas agrupadas y espaciadas regularmente”).

Ya sea en el ámbito de la biotecnología o de los dispositivos médicos, siempre hay un momento importante que ha cambiado la percepción de los inversores con respecto a una nueva tecnología o terapia. Puede tratarse de un gran avance o de una serie de logros, y eso es lo que estamos viendo ahora en el sector sanitario.

Los ejemplos más evidentes son los fármacos desarrollados por Novo Nordisk y Eli Lilly para la pérdida de peso, que en un principio iban destinados al tratamiento de la diabetes. Estos medicamentos, que se comercializan como Ozempic, Wegovy y Zepbound, podrían tener consecuencias en otros sectores, más allá del sanitario.

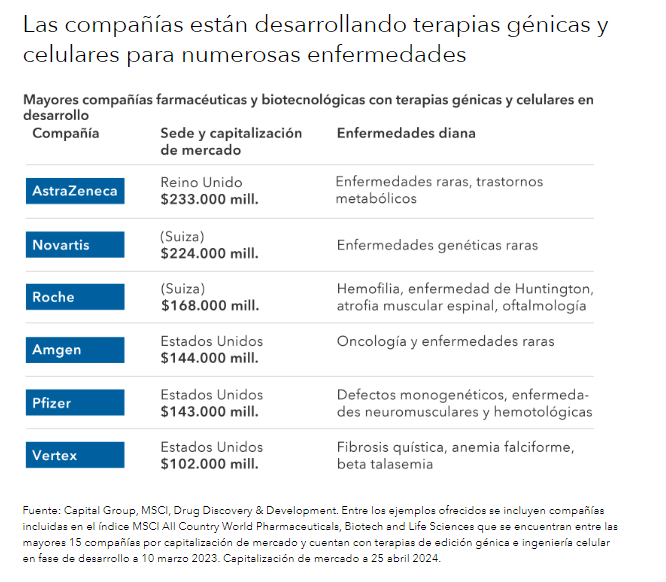

Por su parte, las compañías de terapia génica y celular están abriéndose paso. Estas terapias pueden modificar, sustituir, activar y desactivar genes. Algunas de estas compañías no tratan de modificar directamente el ADN humano, sino que tienen como objetivo moderar o ajustar la forma en la que se expresa.

La aprobación de tratamientos para los trastornos genéticos basados en un único gen, como la anemia falciforme, es solo el principio de las terapias de edición génica. Habrá más, pero no será una progresión lineal. Tenemos que ver cómo funcionan estas tecnologías en enfermedades que afectan a tramos más amplios de población. Hay mucha tela que cortar antes de que eso ocurra, pero creo que lo conseguiremos.

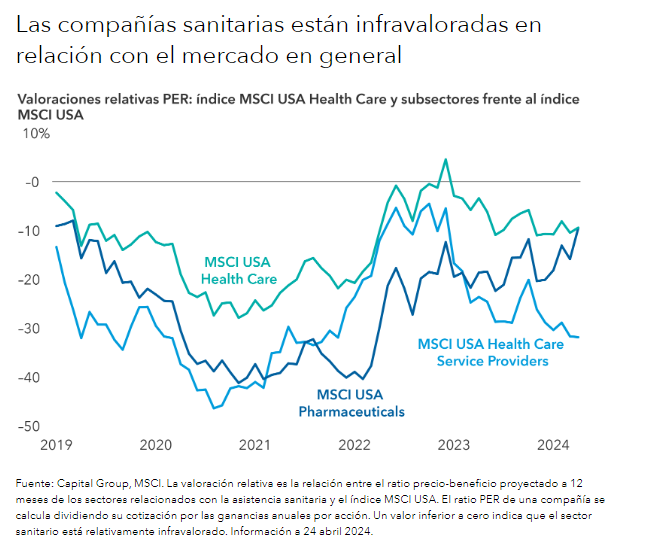

En el ámbito de la inversión en biotecnología, a veces las expectativas terminan por no cumplirse. En los últimos tiempos, el endurecimiento de la política monetaria puesto en marcha por la Reserva Federal ha hecho que la inversión se desvíe hacia otros ámbitos considerados menos especulativos que la biotecnología.

A muchas compañías también les afectó el hecho de que la demanda de innovaciones de la era pandémica, como las vacunas, cayera antes de lo previsto. Hubo un gran entusiasmo por todo lo que tuviera que ver con el tratamiento de la pandemia, y las valoraciones subieron como la espuma. La burbuja ya ha estallado, especialmente en el caso de aquellas compañías cuyo potencial de ingresos estaba más ligado a la pandemia.

No obstante, se trata de un sector que los inversores a largo plazo no pueden pasar por alto. Según los Centros de Servicios de Medicare y Medicaid, el gasto sanitario en Estados Unidos alcanzó los 4,5 billones de dólares en 2022, lo que supone el 17,3% del PIB estadounidense. Las valoraciones de las compañías del sector sanitario han mejorado. Los inversores han ido regresando al sector desde principios de 2024. Y las caídas de tipos de interés también podrían favorecer las entradas de capital.

En la vanguardia de la ciencia, siempre va a haber casos de fracaso. La adopción generalizada de las terapias génica y celular aún se enfrenta a importantes obstáculos, y la inversión en sanidad ha de plantearse a largo plazo.

El planteamiento de inversión que utilizamos tiene en cuenta el potencial de beneficios futuros y la probabilidad de éxito. En el caso del sector biotecnológico, nos gusta empezar con asignaciones pequeñas, que iremos aumentando cuando la tecnología en cuestión se aplique al tratamiento de una enfermedad más extendida o a un mayor número de pacientes.

Las compañías sanitarias compiten por definir el tratamiento de las enfermedades. Las empresas de terapia génica y celular, como Vertex Pharmaceuticals, Gilead Sciences y Amgen, se dirigen a las mismas enfermedades de riñón, hígado y corazón que tratan los fármacos para la pérdida de peso, y también al cáncer, las enfermedades autoinmunes y otros tipos de trastornos.

En el caso de la terapia celular, las células se modifican fuera del cuerpo y después se inoculan en los pacientes. Una de ellas es la conocida como CAR-T, que ha sido aprobada para tratar ciertos tipos de cáncer en la sangre. CAR-T son las siglas en inglés para “receptor de antígeno quimérico”, y la T se refiere a un tipo de célula inmune modificada para encontrar y destruir células cancerosas.

Los tratamientos actuales que aplican esta terapia utilizan las propias células de los pacientes, y se ven limitados por el largo y complejo proceso que suponen para los pacientes, por los problemas de fabricación y por los elevados costes. Los tratamientos irán siendo más accesibles y seguros a medida que los científicos vayan desarrollando nuevas técnicas derivadas de células de donantes sin relación de parentesco. Además, creemos que las compañías irán más allá y comenzarán a incorporar células T en otros tipos de células en los próximos años.

Otro campo de la ingeniería celular se centra en la modificación de células madre para sustituir células ausentes o defectuosas. Por ejemplo, Vertex trabaja para curar la diabetes tipo 1 trasplantando células productoras de insulina en el páncreas, un programa que ya está en fase de ensayo clínico en humanos.

Otra innovación prometedora es el conocido como ARN de interferencia (ARNi). Esta tecnología permite a las compañías crear terapias muy específicas para desactivar la producción de las proteínas que provocan las enfermedades. La biotecnológica Alnylam está ya desarrollando ciertos programas en ámbitos como la insuficiencia cardiaca, la hipertensión y el alzhéimer.

La idea de que no estamos modificando de manera irreversible el ADN resulta muy atractiva, pero, como suele ocurrir en el ámbito de la innovación sanitaria, la seguridad es esencia.

Los perfiles de riesgo son diferentes entre las distintas poblaciones de pacientes. Hay algunos programas de edición génica irreversible del hígado para tratar el colesterol alto, y esa podría ser la respuesta en unos quince años. Pero tenemos que entender muy bien los perfiles de seguridad de los medicamentos, porque el colesterol alto no es una sentencia de muerte.

Tribuna de Rich Wolf, gestor de renta variable de Capital Group, y de los analistas Christopher Lee y Judith Finegold.