Calidad y duraciones largas en renta fija para la segunda mitad del año

| Por Rocío Martínez | 0 Comentarios

Las continuas subidas de los tipos de interés por parte de los bancos centrales durante buena parte de 2022 y lo que va de 2023 para contener la inflación han dado a la renta fija el lustre perdido durante la época de los tipos de interés al 0%. Ahora, a la espera de que las autoridades monetarias confirmen la esperada pausa en las restricciones monetarias, los gestores de fondos de bonos y crédito tienen ante sí varios retos de cara a la segunda mitad del año. Por ahora, los activos de calidad y las duraciones largas siguen imponiéndose, igual que a principios de año.

Kevin Thozet, miembro del Comité de Inversiones de Carmignac, reconoce que prefiere bonos core con duraciones de largo o medio plazo, «debido a la posibilidad de una desaceleración económica global unido al riesgo de más subidas de los tipos para ahondar en la desaceleración de las presiones inflacionistas». Es más, califica de “atractivos” los yields reales, “porque no descuentan la posibilidad de una bajada de los tipos”, teniendo en cuenta la actual situación de los precios al consumo. Por otra parte, Thozet avisa de que el endurecimiento de las condiciones crediticias y la ralentización del crecimiento económico “provocarán impagos en las empresas”, aunque matiza que “los márgenes de crédito ya incorporan un fuerte aumento de las las tasas de impago”.

Patrice Gautry, economista jefe de UBP, observa oportunidades de inversión en renta fija “en medio de una desaceleración económica en EE.UU.”, punto en el que cita que los rendimientos de los bonos a dos años estadounidenses “han alcanzado los niveles previos al pico del ciclo de la crisis financiera, por lo que este tipo de activo está infravalorado en un escenario de desaceleración”. Pero también reconoce oportunidades en bonos del Tesoro a plazos más largos, puesto que ha ofrecen rentabilidades entre el 4% y el 4,5%. “La combinación de tipos más altos y diferenciales por encima de la media en los bonos corporativos con grado de inversión da lugar a cupones atractivos y ofrece cierta protección contra los tipos más altos y el deterioro de la calidad crediticia”, afirma el experto. Gautry añade que la clave “sigue siendo la calidad y la exposición limitada a la duración”. Así, considera que teniendo en cuenta que la tasa de impagos subirá a medida que se desacelere la economía, “la posición de riesgo-recompensa en los los bonos corporativos de alto rendimiento no parece especialmente atractiva”.

Todo lo contrario opina Christian Starcke, managing director, presidente y director global de Análisis de Crédito en PIMCO. Starcke que cree que “los préstamos privados serán una fuente creciente tanto de tensiones como de oportunidades”. El experto explica que las tasas acumuladas de impago a tres años de estos préstamos en los mercados públicos y privados podrían alcanzar entre el 10% y el 15% en los próximos años, lo que se traduciría “en al menos 300.000 millones de dólares de oportunidades potenciales en la clase distressed para los inversores de crédito”. Starcke apunta que, ante la inminencia de la recesión, los inversores se han apresurado a reducir su exposición a activos más sensibles desde el punto de vista económico y espera que esta tendencia se acelere a medida que los bancos endurezcan cada vez más las normas de concesión de préstamos, obligando a los fondos de deuda privada a vender posiciones poco rentables que ya no pueden incluir en sus mecanismos de apalancamiento.

“Prevemos un aumento de las oportunidades para comprar estos préstamos con descuento o refinanciar directamente a las empresas con estructuras de solución de capital más flexibles”, afirma el experto que, concluye que en PIMCO “vemos oportunidades para proporcionar liquidez a empresas en funcionamiento que se enfrentan a dificultades para financiar sus necesidades de capital circulante, cerrar adquisiciones o refinanciar vencimientos de deuda existentes”, señala Starcke.

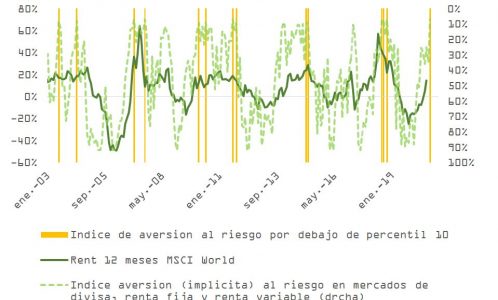

En Eurizon, creen que “nos encontramos en las etapas finales de una fase de restricción monetaria acelerada” y que, con toda probabilidad, “el año 2024 será un año en el que los tipos de interés bajarán, tanto porque se domestique la inflación (escenario de aterrizaje suave), como porque surja la necesidad de contener la desaceleración macroeconómica (escenario de aterrizaje duro)”. Es más, la forma de las curvas estadounidense y alemana, ultra invertidas, apoya la opinión de que la restricción monetaria está llegando a su fin.

Para la firma, “en ambos casos parece interesante el mercado de renta fija, en el que los tipos a corto y medio plazo han vuelto a niveles en línea con sus máximos del año, sin superarlos”. Entre los bonos corporativos, los investment grade “presentan un atractivo perfil de riesgo-rentabilidad, con elevados rendimientos a vencimiento y diferenciales que ya están poniendo en precio un cierto grado de desaceleración económica”. En cambio, a juicio de los expertos de Eurizon, “los bonos de alto rendimiento presentan un mayor riesgo de volatilidad”.

Por áreas geográficas, Eurizon sobrepondera los bonos gubernamentales de EE.UU. y Alemania, debido a que ofrecen una atractiva rentabilidad al vencimiento y pueden proporcionar protección en caso de desaceleración macroeconómica. También hay atractivo en la renta fija de las economías emergentes “ya que los bancos centrales de los países emergentes disponen de margen para adaptarse a una posible ralentización de la economía”.

Mientras, Konstantin Leidman, gestor de carteras de renta fija en Wellington Management, deja intacta su estrategia de inicio de año para lo que queda de 2023, es decir, “una postura de riesgo neutral en las carteras globales de alto rendimiento, manteniendo al mismo tiempo suficiente liquidez para poder aprovechar las posibles dislocaciones del mercado”. La razón es que “con el aumento de los riesgos de recesión, ese sigue siendo nuestro escenario de referencia”, aunque matiza que “dada la composición actual del mercado y su relativa falta de desequilibrios, no esperamos que los diferenciales de alto rendimiento se amplíen significativamente hasta los niveles observados en ciclos crediticios pasados”. Para Leidman, las valoraciones “parecen razonables”, pero prefiere esperar “a que haya mejores puntos de entrada para añadir riesgo a las carteras”. El motivo es que, aunque no observa los mismos excesos que en la anterior crisis crediticia en el segmento high yield, “estamos atentos a las tensiones emergentes en otros sectores del mercado de crédito, como el inmobiliario”.

La estrategia preferida de Sander Bus, CIO de high yield, y Reinout Schapers, co director de investment grade de Robeco, sigue siendo “comprar a la baja y vender en el repunte, desde una base conservadora”. Ya lo hicieron en primavera, con la crisis bancaria desatada por Silicon Valley Bank y Credit Suisse, cuando aprovecharon la oportunidad “para añadir riesgo a las carteras, ya que los valores financieros se abarataron considerablemente y desde entonces, el mercado se ha normalizado en gran medida, a niveles previos a marzo. Es más, aún creen que sigue habiendo “algunos nichos de valor”.

Los estrategas de Candriam, en el mercado de bonos, reconoce que el actual interés de los gestores por este activo reside en “su atractivo carry”. Su estrategia se inclina por las duraciones largas y por la sobreponderación de la deuda de alta calidad en Europa, “que ofrece un atractivo perfil de rentabilidad/riesgo”. También están aprovechando “un entorno de bancos centrales más complacientes en los países emergentes para sobreponderar su deuda en moneda local”. También, la duración estadounidense “dado su liderazgo relativo en el ciclo de ajuste monetario”. En crédito, también optan por la calidad, sobre todo en Europa, mientras se mantienen neutrales en crédito high yield, donde hay “rendimientos atractivos, pero una dinámica de rebajas de calificaciones por las agencias de rating en un entorno de endurecimiento de las condiciones crediticias podría pesar sobre esta clase de activo”.