Mercados emergentes frente a Europa: los bonos verdes deben dar servicio a ambos

| Por Paula Asuar | 0 Comentarios

El rápido aumento de los fondos de inversión orientados a los Objetivos de Desarrollo Sostenible (ODS) de la ONU no se ha traducido en un enfoque geográfico equitativo respecto a la distribución de dichos activos. Cuando los servicios financieros adoptaron los ODS (un plan de 17 objetivos globales interrelacionados para proteger a las personas y el planeta para el 2030) de las autoridades gubernamentales, se introdujeron nuevos instrumentos financieros. En 2008, el Banco Mundial lanzó el primer «bono verde», y desde entonces los bonos verdes, sociales y de sostenibilidad han prosperado hasta convertirse en un mercado de 3,5 billones de dólares, que contribuirá en cierta medida a cubrir el déficit de financiación anual estimado en 2,5 billones de dólares necesario para alcanzar el objetivo de la ONU para 2030.

Los beneficiarios: los mercados emergentes

Nuestro último informe sobre bonos sostenibles puso de manifiesto que, con independencia de la ubicación geográfica donde se emita un bono sostenible, los fondos se destinan cada vez en mayor medida a los mercados emergentes. El «uso del capital» se refiere a los proyectos o a las actividades que se financian a través del bono con el fin de abordar o mitigar un problema social o medioambiental concreto. Por lo tanto, según este último informe, los valores de renta fija sostenibles se utilizan cada vez más si el proyecto o la actividad se lleva a cabo en un mercado emergente.

Por qué esta noticia es importante

Porque los objetivos fijados por el Acuerdo de París y los ODS solo podrán alcanzarse si las partes interesadas de los mercados desarrollados y en desarrollo trabajan de manera conjunta para tratar de conseguirlos. Aunque se espera que los inversores desempeñen un papel importante, la financiación transfronteriza de las inversiones vinculadas a los ODS ha descendido en los últimos años. Los flujos mundiales de inversión extranjera, una fuente clave de financiación para los mercados en desarrollo, estuvieron sometidos a una presión significativa durante la pandemia, y cayeron un 42 % en 2021 respecto a 2019.

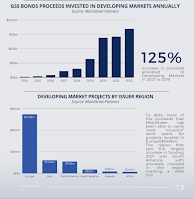

Las entidades supranacionales suelen utilizar los bonos sostenibles para respaldar inversiones de capital a escala global, en especial en los mercados en desarrollo. La relación entre el país de domicilio y el destino geográfico de la inversión no siempre es evidente, pero el capital que se envía a los mercados en desarrollo no ha dejado de crecer desde 2016, a medida que los emisores y los inversores han ido adoptando cada vez en mayor medida el objetivo de aumentar la financiación para cuestiones climáticas en las regiones más vulnerables, adoptado en el Acuerdo de París en 2015.

Se ha producido un aumento del 125% en los fondos asignados a los mercados en desarrollo en 2021 en comparación con 2019. América del Sur es la región que experimentó el mayor aumento en el «uso del capital» para sus proyectos de impacto en 2021. En cambio, Europa se lleva la mayor proporción de los activos: 548.000 millones de dólares a finales de 2022, es decir, casi cuatro veces más que los flujos de inversión de la siguiente región más beneficiada, Asia (con 145.000 millones de dólares).

Este desequilibrio entre el «uso del capital» de los mercados desarrollados y en desarrollo para iniciativas relacionadas con los ODS implica que las regiones más expuestas al riesgo del cambio climático son también las que cuentan con menos medios para financiar sus transiciones. Esto incluye tanto las soluciones para mitigar el cambio climático (por ejemplo, soluciones de energía renovable) como las soluciones para adaptarse (por ejemplo, protección contra inundaciones).

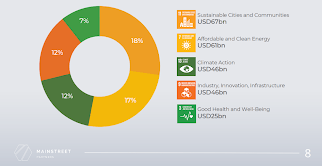

De acuerdo con nuestro informe sobre bonos, los ODS más populares a los que se destinan los emisores de bonos sostenibles guardan relación con la energía limpia, la sanidad y el medio ambiente. Los 5 ODS más comunes de 2022 estaban presentes en el 46 % de las iniciativas, lo que revela un fuerte enfoque en algunos temas clave:

Emisión de bonos sostenibles para mercados emergentes

Si bien México fue el primer país del mundo en emitir un bono soberano vinculado a los ODS, la emisión propia de bonos de los mercados en desarrollo sigue siendo una fracción del resto del mundo; es decir, representa tan solo el 9% del total de 2022. No obstante, la trayectoria es ascendente: se ha triplicado el volumen de emisiones de bonos de los mercados en desarrollo en siete años (desde 2015).

China sigue siendo el mayor mercado para la emisión de bonos sostenibles en los mercados en desarrollo, con más del 60% de la emisión total desde 2015, aunque el número de emisores también ha aumentado de manera significativa. Según nuestra base de datos, en 2022 se habrán emitido bonos sostenibles en 35 mercados en desarrollo, frente a los ocho de 2015.

Existe la creencia generalizada de que dentro de unos años nos quedarán recursos de combustibles fósiles que no podrán quemarse e infraestructuras de combustibles fósiles (como oleoductos, centrales eléctricas, etc.) que ya no se utilizarán y que podrán acabar siendo un pasivo antes del final de su vida económica prevista. Para evitar el coste de los «activos bloqueados» a medio plazo, los mercados en desarrollo deben ampliar su política e inversión en actividades sostenibles.

Conclusión

Los bonos verdes, sociales y de sostenibilidad (GSS, por sus siglas en inglés) pueden utilizarse como los bonos tradicionales, con la característica adicional de que su capital se destina a proyectos medioambientales y sociales (el «uso del capital»).

Proporcionar una correspondencia entre el uso del capital y los ODS se ha convertido en una práctica cada vez más habitual en el mercado de bonos sostenibles, en especial en los documentos previos a la emisión que publican los emisores (por ejemplo, los marcos de referencia de bonos verdes). En 2022, el 63% de los bonos sostenibles proporcionaron un mapeo explícito de los ODS en los documentos previos a la emisión, frente a solo el 10% en 2016. Esto pone de manifiesto la creciente transparencia y madurez de este mercado.

Aun así, la falta de financiación sigue siendo un obstáculo importante para la consecución de los ODS, y es todavía más acusada en los mercados en desarrollo. Si bien los bonos sostenibles están ayudando, el número de proyectos relacionados con los ODS ha sufrido un descenso mayor en los mercados en desarrollo que en mercados los desarrollados durante la pandemia.

En resumen, los ODS de la ONU y los compromisos del Acuerdo de París solo pueden cumplirse si se cuenta con una aportación considerable tanto por parte de los mercados desarrollados y como de aquellos en desarrollo. Los bonos sostenibles no pretenden ofrecer una panacea, pero si que ofrecen una alternativa, los inversores institucionales pueden proteger las inversiones a largo plazo y ampliar las soluciones para reducir el déficit de financiación anual situado en 2,5 billones de dólares.

Tribuna de Pietro Sette, Research Director de MainStreet Partners.