La temporada de resultados arranca de forma prometedora

| Por Romina López | 0 Comentarios

Al cierre de esta semana aproximadamente un cuarto de las empresas que componen el S&P 500 habrán anunciado sus resultados para el segundo trimestre. El inicio ha sido prometedor, con un porcentaje del 77% batiendo las estimaciones de consenso (por encima del 67% de la media histórica, pero por debajo del 90% registrado el trimestre pasado).

Los bancos (Citi, JPM, State Street y Wells Fargo), como es habitual, fueron los primeros en publicar. Aunque las noticias fueron positivas respecto a márgenes (NII/NIM) con Citi, Wells Fargo y JP Morgan revisando al alza las guías para esta partida, no parece que los buenos tiempos vayan a durar mucho más. La beta de los depósitos continúa aumentando e incluso los bancos con mayor capacidad de fijación de precios, como JP Morgan, apuntaron en esta dirección en sus comentarios a los analistas.

Esto es lo que explicaba Bank of America el martes: «Este trimestre hemos sufrido cierta presión competitiva, ya que algunas entidades financieras han subido los precios de los depósitos. En este momento, con un volumen en depósitos muy superior al de nuestros préstamos, aún no hemos sentido la necesidad de perseguir los depósitos con tipos»

De hecho, el banco custodio State Street (STT) hizo de portavoz al respecto y explicó que sus clientes más importantes han venido exigiendo tipos de depósito más generosos y que, como consecuencia, su beta de depósitos se situó en el 100% en el segundo trimestre. Este es un punto a seguir en las próximas semanas, en las que conoceremos el desempeño de los bancos regionales, que muy probablemente estén también viéndose afectados. Las acciones de STT vieron su recomendación revisada a la baja por varias casas de análisis (JP Morgan o UBS, entre otras).

En esta misma línea, Bank of America (BAC), BNY Mellon (BK), PNC, Ally Financial (ALLY), Citizens (CFG), First Horizon (FHN) y Synchrony (SYF), o bien registraron caídas en el margen de intermediación (BAC, -0,14% hasta 2,06% vs. el 2,14% esperado por el mercado), o revisaron a la baja sus perspectivas. PNC ahora espera ingresos netos por intereses (NII) creciendo ~5%, vs. el ~7% que anticipaban anteriormente. Por su parte, SYF guía su margen al 15%, vs. el anterior 15,25%.

Aunque los comentarios de los equipos gestores de estas empresas respecto a sus perspectivas macro fueron razonablemente optimistas, sus resultados comienzan a translucir el agotamiento del ciclo. El crecimiento en préstamos, apuntalado por un uso más intensivo de la tarjeta de crédito, empieza a traer consigo el repunte en NCOs (net charge offs), y las provisiones genéricas aumentan respecto al trimestre pasado: de 8.400 millones de dólares en el primer trimestre hasta 9.900 millones este trimestre, frente a los 4.900 millones del segundo trimestre del año pasado (según datos de Factset). Como ejemplo, JP Morgan sube el ritmo de estas dotaciones en más de 1,5 veces en este periodo (de 1.100 millones en el 2T de 2022 a 2.900 millones este trimestre).

A tenor del menor peso de las preguntas respecto al estado del sector inmobiliario de oficinas y comercial en las conferencias de anuncio de resultados este trimestre, tanto los analistas como los inversores, que parecen ahora comprar la tesis de «desinflación inmaculada” –que se traducirá en una reducción de las provisiones, un crecimiento decente de los préstamos y una forma más favorable de la curva de rendimientos– se muestran más optimistas que en abril-mayo sobre el estado de la economía.

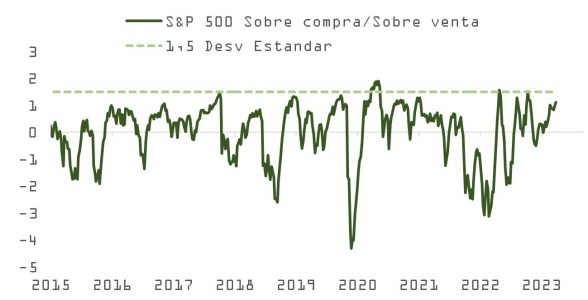

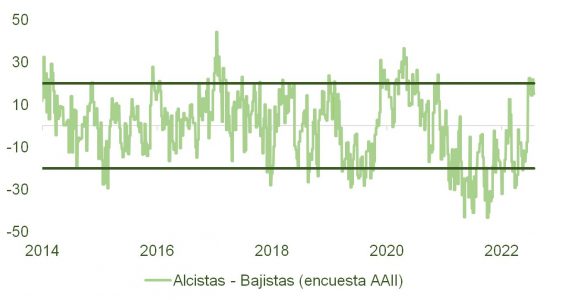

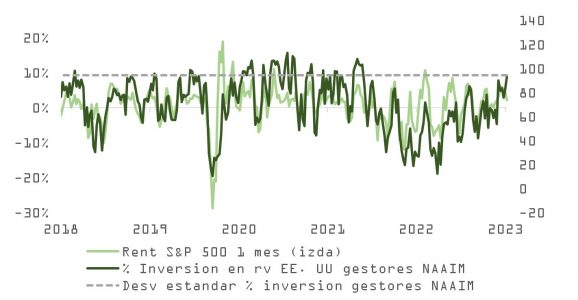

Este optimismo queda de manifiesto en indicadores de sentimiento como el de la Asociación Americana de Inversores Minoristas (AAII), que muestra un diferencial entre alcistas y bajistas en zona de máximos, o la encuesta NAAIM entre gestores de fondos de inversión en Estados Unidos, cuyo posicionamiento se sitúa en +1,2 desviaciones estándar sobre la media y solo ha estado más arriba en un 4% de los periodos desde su lanzamiento en 2006. Técnicamente el mercado está ya prácticamente en sobrecompra. El Nasdaq, que se ha beneficiado más que otros índices de la popularidad de la inteligencia artificial generativa, muestra una lectura de RSI (75,5) que apunta en la misma dirección.

Y respecto a las acciones tecnológicas que ya han anunciado, y aunque aún tienen que pasar por la palestra los “pesos pesados” del sector, su desempeño no ha sido brillante. A las decepciones de Ericsson y Nokia esta semana se han unido las de IBM, Netflix y TSMC, que avisó de caída en márgenes y en ingresos y rebajó sus planes de inversión.

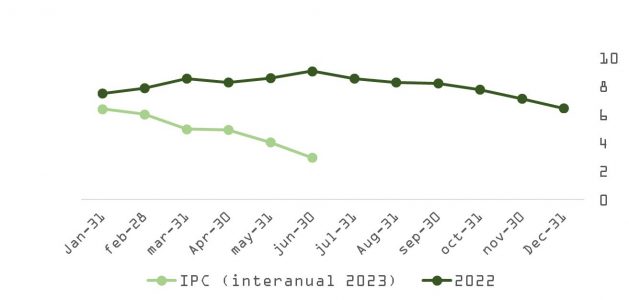

A corto plazo no parece que sean los fundamentales los que están impulsando este mercado, sino, más bien, las esperanzas puestas en el escenario de “Goldilocks”, que podría verse amenazado si se produce un amago de repunte en las series de precios. El subcomponente de precios de la encuesta Philly Fed ha rebotado con fuerza y anticipa un parón en la inercia bajista en precios de producción industrial; además, a partir de este mes el IPC estadounidense dejará de beneficiarse de un efecto base que ha ayudado mucho en la primera mitad del año.

No obstante, no debemos olvidar que con una prima de riesgo en base a BPA histórico en zona de mínimos previa al pinchazo de la burbuja subprime, estamos actuando sin red de seguridad. La desescalada en inflación, las sorpresas macro o los resultados empresariales del primer trimestre han ayudado al S&P a llegar hasta los 4.550 puntos, pero a estos niveles, y dando por bueno el BPA de consenso para 2024 de 240 dólares (históricamente, el BPA se revisa en un 6% a la baja desde enero a diciembre; mucho más si la economía entra en recesión), no parece que quede demasiada gasolina en el depósito.

Se da la paradoja de que, si finalmente Powell acaba siendo capaz de romper las estadísticas instrumentando un aterrizaje suave, se verá obligado a mantener los tipos más altos más tiempo, y el mercado apunta a recortes de 150 puntos básicos de aquí a diciembre 2024. El consiguiente enfriamiento en inflación y consumo pesará sobre los márgenes operativos, algo que podría evidenciarse con más claridad al regreso de las vacaciones de verano.