China y Arabia Saudí tienen la llave para que el petróleo llegue a 100 dólares

| Por Rocío Martínez | 0 Comentarios

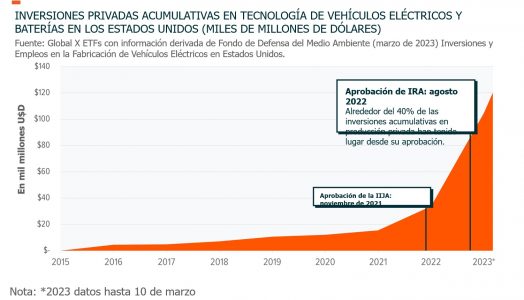

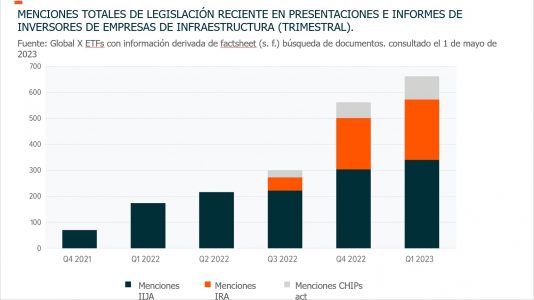

El precio del barril de Brent ya está en 95 dólares y podría seguir al alza. Lejos quedan los 84 dólares a los que terminó el mes de julio. En pleno auge del precio del petróleo, Audra Delport, Head of Corporate Credit Research en Federated Hermes Limited recuerda que “los flujos de inversión en tecnologías limpias siguen superando al gasto en combustibles tradicionales”. Sin embargo, la gestora sostiene que la previsión de la Agencia Internacional de la Energía (AIE), el organismo que vela por los intereses energéticos de la OCDE, de que los combustibles fósiles alcanzarán su pico de demanda en menos de 10 años “puede ser demasiado optimista”. Delport ve difícil imaginar que se produzca un cambio tan profundo antes de 2030, “ya que la demanda de petróleo sigue alcanzando máximos históricos impulsada por los combustibles para el transporte”.

Este sería uno de los apoyos que contaría el crudo para seguir al alza. Francisco Blanch, responsable global de materias primas y derivados de Bank of America, detalla que Asia sigue liderando el crecimiento de la demanda energética mundial y si la OPEP mantiene los recortes en la producción, Blanch no descarta que el oro negro se sitúe en los 100 dólares por barril ni que pudiera aparecer “pronto” un desequilibrio de los productos petrolíferos en el mercado de Asia-Pacífico, “ya que China e India están dispuestas a exportar cualquier excedente de combustible que no puedan utilizar a nivel nacional” en pleno auge del vehículo eléctrico en el área asiática.

Philippe Waechter, economista jefe de Ostrum AM (afiliada de Natixis IM), también cree que el barril de crudo alcanzará las tres cifras, con una demanda que ya supera los 100 millones de barriles al día en lo que va de año, “lo que hace que la producción esté al límite para satisfacerla”. El experto admite que los países de la OPEP, en general, están aumentando su producción, “pero Arabia Saudí está haciendo el movimiento contrario, creando tensiones en el mercado” y cree que, mientras persista la actitud del primer productor de petróleo del mundo, “el precio tendrá un sesgo alcista”.

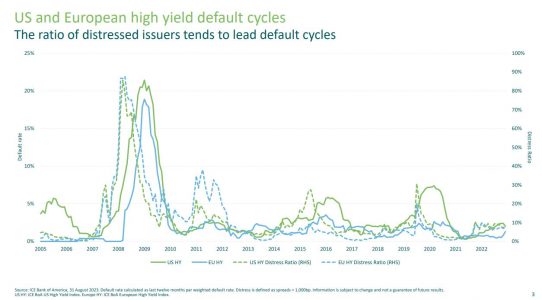

Sin duda, los temores de los inversores se inclinan hacia las implicaciones inflacionistas de estas subidas del precio del oro negro. Las tensiones inflacionistas parecen estar bajo control después de las fuertes subidas de los tipos de interés llevadas a cabo por los bancos centrales, pero un nuevo golpe a los IPCs mundiales sería posible. De hecho, la presidenta del BCE, Christine Lagarde, aludió a esta situación en la última reunión como uno de los riesgos a tener en cuenta, tras subir los tipos de interés. “La contribución de la energía a la tasa de inflación volverá a ser positiva, revirtiendo lo observado desde principios de año. Además, la inflación ganará en persistencia desdibujando aún más el mensaje de los bancos centrales”, asegura Waechter.

Eso sí, hay firmas que tienen la esperanza de que se revierta la situación y la sangre no llegue al río. Es el caso de Norbert Rücker, Head Economics and Next Generation Research de Julius Baer. El experto apuesta por una fase bajista a medio plazo, después de alzas a corto, que dejan su precio objetivo medio para el oro negro en 82,5 dólares. “El esfuerzo en solitario de Arabia Saudí es insostenible, y los países productores tendrán que volver a niveles de bombeo más equitativos: las crecientes exportaciones de Irán y el aumento de la producción de Emiratos Árabes Unidos el año que viene podrían ser los detonantes”, asegura el experto.