Gian Luca Giurlani: “El mercado aún tiene que descontar el impacto de las acciones de la Fed”

| Por Romina López | 0 Comentarios

TCW es una gestora estadounidense con una amplia gama de productos de renta fija, renta variable, mercados emergentes e inversiones alternativas con más de 210 billones de dólares de activos bajo gestión. Pero que también se caracteriza por su visión de value investing que en la actualidad difiere de la que rige de forma generalizada en los mercados, y que los ha llevado a construir sus carteras de renta fija con la mira puesta en una posible recesión económica y un giro en el ciclo de los tipos de interés.

En un artículo publicado recientemente, titulado Yield of Dreams, Stephen M. Kane, codirector de inversiones en TCW, compara esta visión de la gestora con la película Field of Dreams de 1989, protagonizada por Kevin Costner, en el que el personaje (Ray Kinsella ) crea un campo de béisbol en sus tierras dedicadas hasta entonces a la siembra del maíz, porque es el único que ve los fantasmas de antiguas leyendas del deporte que le prometen venir a jugar cuando esté terminado. A su alrededor, sin embargo, todos piensan que está loco.

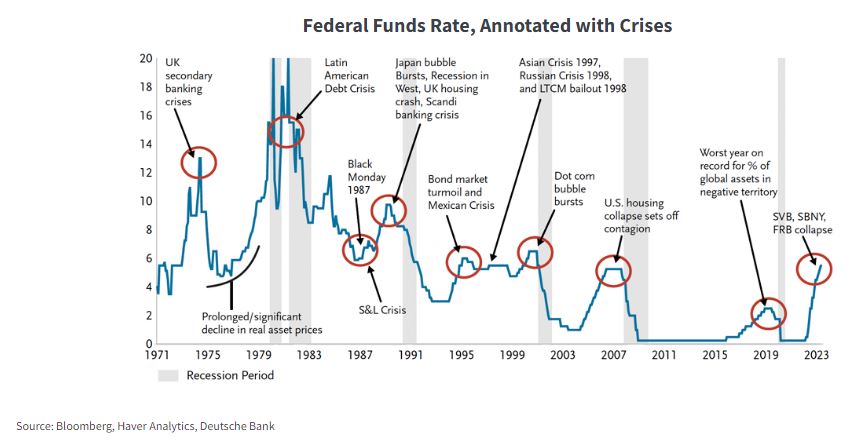

“Nosotros también estamos viendo fantasmas… los fantasmas de recesiones pasadas…”, escribe Kane. “El fantasma de la crisis financiera mundial de 2008-2009, el fantasma posterior al desplome del NASDAQ de 2001-2002, el de la crisis de las cajas de ahorro y los préstamos y la guerra de Irak de 1990, el inducido por la pandemia de 2020, e incluso los fantasmas de Volcker de graves recesiones consecutivas a principios de la década de 1980 para combatir la inflación de dos dígitos. Cada uno de estos fantasmas tenía una conexión común (y no estaba relacionada con un bate de béisbol y una pelota): todos fueron precedidos por ciclos de endurecimiento de los tipos de interés por parte de la Reserva Federal, casi todos ellos menos agresivos que el actual”.

Kane reconoce la existencia de datos que dan pie a la creencia de que esta vez la Fed conseguirá un “aterrizaje suave”, como los beneficios acumulados en la renta variable este año, el hecho de que los diferenciales de los créditos de alto rendimiento y con grado de inversión se sitúen por debajo de las medias a largo plazo, o la reducción de la inflación con un mercado laboral con mínimo desempleo.

Pero, en su opinión, estos datos marcan un sesgo momentum, y no determinan lo que ocurrirá en el futuro. “Es como el vecino de Ray Kinsella que ve el campo por primera vez, no ve fantasmas inmediatamente y concluye que Ray está loco”, escribe Kane.

Existe una serie de factores que han amortiguado el impacto de la subida de tipos de interés –como el colchón de ahorro de los consumidores de la pandemia o las hipotecas a tipo fijo- “pero, en última instancia, sólo influyen en el CUÁNDO los tipos más altos afectarán a los prestatarios, NO EN SI los afectarán”, destaca Kane. Y añade: “La recesión está llegando, nos dice la voz del maizal, sólo que no sabemos exactamente cuándo. Nuestra mejor estimación sería en algún momento de la primera mitad de 2024”.

Cómo posicionar las carteras

Es en este contexto en el que Gian Luca Giurlani, Managing Director y Head of Sales en Europa continental y Latinoamérica de TCW, explica en una entrevista con Funds Society qué implica para las carteras de renta fija esta visión de mercado. “Nosotros tenemos un fondo que se llama TCW Unconstrained Bond Fund, que es crédito multiactivo, y está posicionado de forma muy defensiva en un escenario de mercado que todavía tiene que descontar el impacto de las acciones de la Fed del último año y medio. Todavía no hemos visto esas señales”, señala, más allá de la crisis de marzo con los bancos pequeños en Estados Unidos, que se extinguió rápidamente.

Pero los mercados ya están empezando a dar indicios de problemas con las tarjetas de crédito, y las compañías van a tener que refinanciarse, lo que les va a costar mucho más y derivará en recortes –en gran medida de plantillas- y por tanto en mayor desempleo.

“Por eso nosotros estamos llegando a este entorno de forma muy defensiva, es decir con elevado nivel de liquidez, por ejemplo a través del sector RMBS, los valores respaldados por hipotecas residenciales, que tienen un spread por encima del IG en este momento”, indica Giurlani. Y con posiciones en la parte corta de la curva para aprovechar que está invertida.

Desde la gestora consideran que en algún momento no muy lejano la Fed tendrá que presionar un poco los tipos hacia abajo, aunque no sea un movimiento “revolucionario” porque la inflación sigue siendo persistente.

“Al ser TCW un value manager en renta fija, creemos que todas las clases de activos son mean reverting, es decir vuelven a un punto central. Ahora muchos sectores son todavía caros, queremos verlos más baratos y vamos a empezar a comprar, o hay otros sectores que en este momento no nos interesan, como el high yield, en que estamos muy subponderados”

A nivel de posición de productos en el mercado, desde la gestora proponen tres soluciones: el TCW Core Plus Bond Fund, que tiene como índice el Bloomberg U.S. Aggregate, una duración de siete años y es muy líquido. Se trata de una cartera muy defensiva con una duración más larga que puede aprovechar una eventual bajada de tipos.

La segunda estructura “es el mencionado TCW Unconstrained Bond Fund, un fondo multiactivo que invierte en todo el mercado del crédito, con una duración de uno a tres años y que busca entrar en el mercado de renta fija, empezar a tomar algo de duración, pero sin alejarse en la curva, por lo que se beneficia de la parte corta y del spread”, dice Giurlani.

“Además tenemos una tercera cartera, el TCW Income Fund, que es para el cliente que está buscando el primer paso fuera de la renta variable. Con una cartera que da un riesgo y una rentabilidad un poco más alta, siempre bien diversificada, pero sin llegar al alto rendimiento. Ahí estamos hablando de una duración de cuatro años, un rating medio algo más bajo, pero una rentabilidad del 7%”.

“Y volvemos al tema de Yield of Dreams. Poder construir hoy una cartera en este momento de renta fija -con la inflación y los tipos a los niveles que están-, con un yield de 7%, implica un rendimiento real. Por eso no estamos tomando posiciones en sectores de riesgo más altos, porque la pregunta del millón es cómo llegaremos a finales de año. Y el momento en que el mercado HY tenga que refinanciarse será un punto de inflexión”, resume Giurlani.

Capital Strategies Partners distribuye los fondos de TCW en España, Latam y Portugal.