Los inversores se inclinan por las posiciones conservadoras: el 81,3% de los gestores de portafolios lo confirma

| Por Romina López | 0 Comentarios

El año 2022 quedará registrado como un periodo desafiante para los mercados financieros, caracterizado por la ineficacia de las estrategias tradicionales y notables pérdidas en los índices bursátiles a nivel global. En medio de este escenario, los gestores de carteras se vieron obligados a enfrentar la venta de posiciones respaldadas por activos poco líquidos, destacando la necesidad crítica de adaptabilidad en la gestión de inversiones, subraya el equipo de FlexFunds.

La rápida escalada de los tipos de interés en los Estados Unidos y la zona euro, impulsada por la urgencia de frenar una inflación desbocada, se convirtió en un desencadenante fundamental de los desafíos financieros. Además, la amenaza de recesiones en las principales economías desarrolladas y la incertidumbre geopolítica generaron un panorama lleno de incertidumbres para los gestores de carteras.

En este contexto, el Primer Informe del Sector de Securitización de Activos, elaborado por FlexFunds, se presenta como una herramienta para comprender cómo los asesores financieros en distintas geografías lidian con las complejidades del entorno financiero actual. A través de una serie de preguntas dirigidas a expertos de la industria de más de 80 compañías, de 15 países en LATAM, Estados Unidos y Europa, el informe analiza las expectativas a corto plazo, los retos en la gestión de carteras y las tendencias clave en el sector de securitización de activos.

En situaciones de incertidumbre y volatilidad, la gestión de carteras debe buscar la redistribución de recursos financieros para minimizar riesgos y maximizar rendimientos. La diversificación de carteras entre diferentes activos, sectores e industrias es una estrategia tradicional, pero es crucial que los clientes comprendan los riesgos asociados con cada producto financiero. Un equilibrio delicado entre riesgo y rendimiento, junto con rebalanceos periódicos, se vuelve esencial para mantener objetivos y estrategias a largo plazo.

Las variables macroeconómicas desempeñan un papel fundamental en la toma de decisiones de inversión. El crecimiento económico, las tasas de interés, la inflación, el mercado laboral y las políticas gubernamentales impactan directamente en la salud y el desempeño de una economía. En este sentido, el estudio realizado en esta área se ha desglosado en cuatro preguntas:

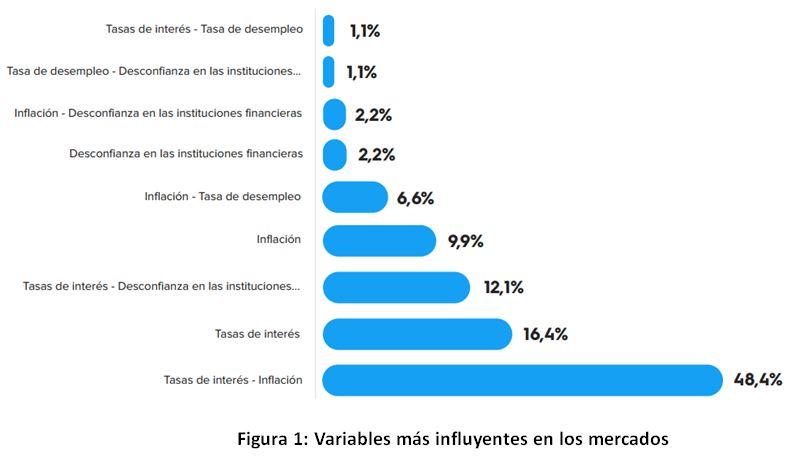

¿Cuáles son las variables que tendrán mayor influencia en los mercados en los próximos 12 meses?

Los resultados de la figura 1 muestran que casi la mitad de los encuestados opinan que las principales variables que van a influir en los mercados en los próximos meses serán las tasas de interés y la inflación, siendo los tipos de interés la variable primordial que considera el 78% de la muestra, seguida de la inflación con un 64,8%. La desconfianza en las instituciones financieras es un factor que tiene en cuenta el 17,6% de los encuestados.

Así pues, las principales variables a observar en los próximos meses son la inflación y la evolución de los tipos de interés hasta determinar el fin del ciclo alcista de los mismos.

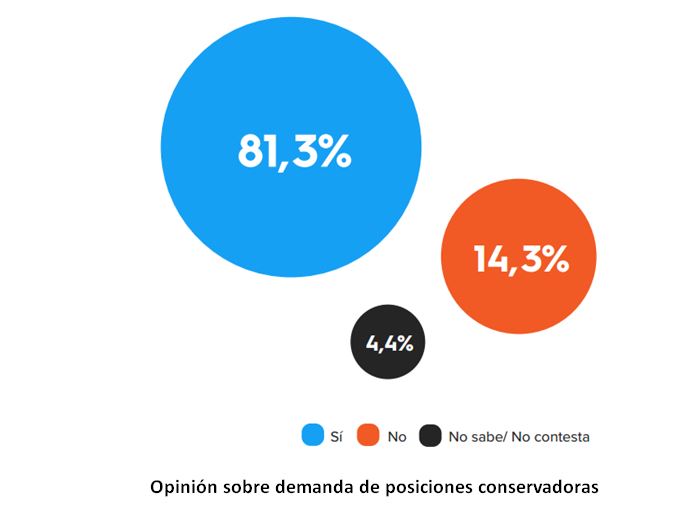

Ahora bien, considerando que la incertidumbre es una característica inherente a los mercados financieros, se les preguntó a los expertos si creen que los inversores están demandando posiciones más conservadoras. El 81,3% de los encuestados considera que sus clientes sí están demandando posiciones más conservadoras, frente al 14,3% que no está de acuerdo con dicha afirmación, tal como se observa en el gráfico siguiente:

La situación vivida en los mercados financieros durante el año 2022/23, con pérdidas en los principales índices y en los rendimientos de acciones, fondos de inversión y activos, ha generado un aumento del riesgo percibido, lo que incrementa la aversión al mismo y hace que tanto los gestores de carteras como los inversores tengan mayor tendencia a modificar sus estrategias de inversión para redistribuir sus portafolios hacia posiciones más conservadoras.

Este informe ofrece a los gestores de carteras una visión basada en los resultados de la encuesta realizada a casi un centenar de expertos en la industria, donde también se plantean sus expectativas sobre las tasas de interés y una posible recesión en los Estados Unidos durante los próximos 12. Descárguelo ahora para conocer su respuesta, así como las principales tendencias dentro del sector: ¿Seguirá siendo relevante el modelo 60/40?, ¿Qué vehículos de inversión colectiva serán más utilizados? ¿Cuál es la evolución esperada para los ETFs? ¿Qué factores valorar a la hora de construir una cartera?