10 temas macroeconómicos que serán clave en 2024

| Por Beatriz Zúñiga | 0 Comentarios

De cara al próximo año, Bank of America confía en que se produzca un aterrizaje suave tanto en EE.UU. como en la economía mundial. En líneas generales, la entidad espera una menor inflación y una política monetaria algo más flexible para hacer frente a unos precios del petróleo más altos y un dólar estadounidense más bajo. En el mercado, los expertos de la entidad prevén una modesta pero subida de la renta variable mundial y un leve descenso de los rendimientos de los bonos.

La entidad también advierte de que algunos riesgos alcistas, por ejemplo que la productividad del uso de la inteligencia artificial mantiene altos los márgenes de las empresas. También sostienen que la burbuja de los bonos ya ha estallado y que grandes segmentos de los mercados de renta variable de EE.UU. y mundiales han tenido un rendimiento significativamente inferior y están baratos. Su mensaje más importante es que consideran que el “pico de riesgo geopolítico” es la sorpresa alcista más convincente. “Las tensiones geopolíticas se suavizarán porque los políticos occidentales necesitan menos tensiones mundiales en un año de grandes elecciones”, afirma en su documento de perspectivas para 2024.

Con este escenario de fondo, los expertos de Bank of America esperan que el crecimiento real del PIB de EE.UU. se ralentizará del 2,5% al 1,5%, en la Eurozona se estanque en torno al 0,5% y en China el crecimiento sea sobre el 5%. A nivel mundial, sitúan el crecimiento del PIB en el 3%. Ahora bien, todo dependerá de lo que hagan los bancos centrales y de la respuesta de las economías globales. En este sentido, BofA sitúa el primer recorte de tipos de la Fed el 12 de junio y calcula un recorte 75 puntos básicos en 24 meses, al igual que el BCE, mientras que espera que el Banco de Inglaterra se mantenga la espera.

10 temas macro calve

Esta es la visión que defienden desde Bank of America a raíz de la cual ha identificado 10 temas macroeconómicos que consideran clave de cara a 2024.

- Un cambio global hacia recortes de tipos. La entidad espera que la a inflación baje gradualmente en todo el mundo, que el crecimiento se ralentice modestamente y que la Fed y el BCE empiecen a recortar en junio. “En nuestro escenario de referencia, prevemos que el crecimiento mundial experimente una ligera desaceleración en 2024 para recuperarse gradualmente en 2025. Sin embargo, seguimos esperando una dinámica de crecimiento heterogénea entre regiones. En cambio, prevemos que la inflación siga bajando gradualmente en la mayoría de los países, y que los bancos centrales adopten en consecuencia una política monetaria menos restrictiva”, señalan.

- Susto de crecimiento antes de volverse más alcista. El equipo de BofA no cree que el mercado bajista termine hasta que el crédito, el crudo y el consumo amenacen con eventos de aterrizaje forzoso/crédito, desencadenando un posicionamiento bajista, beneficios recesivos y pánico político.

- Subida del 10% del S&P, con sesgo cíclico, y estrategia europea menos optimista. La entidad considera que el mercado ya ha absorbido importantes sacudidas geopolíticas y la buena noticia es que estamos hablando de las malas noticias; y explica que las señales macro son confusas, pero el alfa idiosincrático ha aumentado este año. “Somos alcistas no porque esperemos que la Fed recorte, sino por lo que ha conseguido. Las empresas se han adaptado (como suelen hacer) a unos tipos más altos y a la inflación”, afirma.

- Se espera que el Brent alcance los 90 dólares y las materias primas se recuperen. Según sus estimaciones, los precios del Brent y el WTI deberían situarse en una media de 90 y 86 dólares el barril, respectivamente, ya que la OPEP+ añadirá 0,5mn b/d de recortes de producción en su próxima reunión. Además advierte de que la recesión, un crecimiento del esquisto estadounidense más rápido de lo previsto y la cohesión de la OPEP+ son riesgos a la baja para los precios del petróleo.

- Japón: persiste la inflación en Japón, pero se ven alzas en el mercado. La entidad se muestra optimista respecto a que la recuperación económica de Japón continuaría en 2023, impulsada por la reapertura de los vientos de cola en el sector servicios. Sin embargo, cree que el ritmo de crecimiento se vería limitado por varios factores adversos, especialmente en la segunda mitad del año.

- Los recortes de tipos y la caída del dólar serán positivos para los mercados emergentes. Las perspectivas de la casa BofA apuntan a un año alcista para los mercados emergentes: aterrizaje suave en los mercados emergentes; crecimiento de China estable y mejorando frente a los mercados emergentes; subida de tipos en EE.UU.; descenso del DXY.

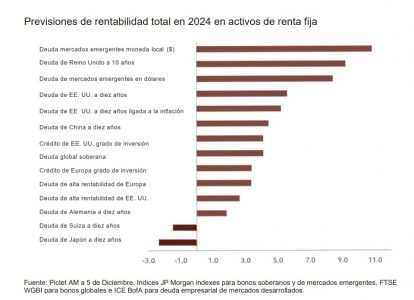

- Búsqueda de un rendimiento de calidad en el crédito. Según reconocen desde BofA, los préstamos apalancados han sido el sector de renta fija con mejores resultados en 2023, ya que la resistencia económica ha respaldado los fundamentales crediticios y las subidas de tipos de la Reserva Federal han añadido rentabilidad a los activos a tipo variable. De cara a 2024, esperan un buen rendimiento total de este sector, pero considera que es probable que sus días de rendimiento relativo superior hayan quedado atrás.

- La ralentización del gasto en inversión lastra el crecimiento estadounidense. El equipo de US Economics de la entidad prevé que el consumo se ralentice pero no se desplome, que el crecimiento de la inversión se suavice con respecto al primer semestre de 2023 a medida que los efectos de la legislación favorable empiecen a desvanecerse y que el impulso fiscal sea mucho menor a medida que el déficit primario se contraiga algo con respecto a 2023.

- La rentabilidad de los bonos estadounidenses a 10 años seguirá siendo elevada debido al déficit y a la geopolítica. Mark Cabana, estratega de tipos en EE.UU. de BofA, no es tan optimista como el consenso sobre los precios de los bonos a 10 años para finales de 2024 y 2025. Entre otros aspectos, le preocupa que en una economía que evita el tipo de desaceleración brusca que temíamos hace un año, el riesgo de duración y el riesgo de inflación han aumentado.

- Aumento de la incertidumbre política, más del 60% del PIB se enfrenta a elecciones. Las elecciones presidenciales son siempre una fuente de volatilidad, pero la incertidumbre asociada a ellas ha ido in crescendo en la última década. La razón es bastante clara: la polarización política y el populismo van en aumento.