Diversificación de clientes, ETFs y crecimiento orgánico: el nuevo plan estratégico de Amundi

| Por Beatriz Zúñiga | 0 Comentarios

Crecimiento, diversificación, innovación, eficiencia e inversiones selectivas para ofrecer un valor atractivo a los accionistas son las prioridades a las que el nuevo plan estratégico 2025-2028 de Amundi da prioridad. La gestora se ha marcado seis estrategias que le permitan alcanzar su objetivo de superar los los 300.000 millones de euros en entradas netas para 2028

“Gracias a la ejecución de nuestro plan estratégico Ambitions 2025, hemos reforzado nuestra posición como gestora de activos líder en Europa y uno de los ocho principales actores a nivel mundial, diversificando nuestras fuentes de crecimiento y aprovechando nuestra trayectoria de creación de valor desde nuestra salida a bolsa hace diez años”, reconoce Valérie Baudson, CEO de la firma.

En su opinión, actualmente la gestora se beneficia de un modelo de negocio atractivo, que combina soluciones de inversión integrales, un poder de distribución sin igual y una excelencia probada en la ejecución estratégica, con el apoyo de equipos talentosos y comprometidos. “Gracias a esta potente plataforma, seguiremos liderando el camino, aprovechando las oportunidades que ofrecen los cambios demográficos y las tendencias estructurales en el sector del ahorro y la inversión”, añade.

Con su nuevo plan estratégico, Baudson espera lograr un mayor crecimiento y una eficiencia líder en el sector, con la inteligencia artificial como uno de los facilitadores, al tiempo que invertir en el fortalecimiento continuo de las soluciones e innovar en tecnología y digitalización para anticiparnos a las necesidades del mercado. “Invertir en el futuro creará valor a largo plazo para todas las partes interesadas, incluidos nuestros accionistas, que se beneficiarán de un atractivo compromiso de pago durante el periodo del plan y de un enfoque continuo en la búsqueda de oportunidades de crecimiento externo disciplinadas y rentables”, sostiene la CEO.

Nuevos clientes y expansión geográfica

Bajo el lema “Invertir en el futuro”, Amundi se centrará en seis prioridades estratégicas, que generarán conjuntamente más de 300.000 millones de euros en entradas netas para 2028. La primera de estas prioridades será “acelerar la diversificación de clientes centrándose en segmentos de alto potencial: jubilación y digital”.

En este sentido, su meta es que las soluciones de jubilación generen más de 100.000 millones de euros de entradas netas para 2028 aprovechando el cambio de los planes de prestaciones definidas a los de aportaciones definidas, y la demanda de soluciones individualizadas por parte de distribuidores y gestores patrimoniales. Para ello, Amundi ha creado una nueva línea de negocio dedicada a consolidar su liderazgo en el mercado francés e italiano y ampliar su oferta en el norte de Europa y Asia, combinando estrategias públicas y privadas. Y pretende empoderar a los inversores con soluciones de inversión, formación, servicios y tecnología a medida.

Para lograr esa mayor diversificación de clientes, pondrá el foco en el canal de distribución digital. Su intención es aumentar los clientes digitales en un 50% para 2028, apoyando a los actores digitales para que asciendan en la cadena de valor del ahorro hacia los clientes de gestión patrimonial, ampliando su propuesta de inversión y ayudando a los bancos tradicionales a digitalizar aún más su oferta para los clientes.

Su segunda prioridad es “ampliar el alcance geográfico para captar el crecimiento en Asia, Europa y regiones con alto potencial”. En concreto, la firma quiere captar en Asia más de 150.000 millones de euros en entradas netas para 2028, aprovechando su sólida presencia regional que combina una fuerte presencia directa y empresas conjuntas, “así como capacidades globales y locales únicas para instituciones financieras y públicas líderes”.

Pero también quiere crecer en Europa, principalmente en las principales plazas y con un enfoque estratégico para captar cuota de mercado en el norte de Europa, centrándose en el Reino Unido, Alemania, Benelux y los países nórdicos. Además, considera que regiones como Oriente Medio, América Latina y África tienen un alto potencial gracias a la creciente actividad de los clientes en estas zonas.

Innovación y tecnología

Su tercera prioridad es “impulsar la innovación en soluciones mediante la inversión en activos de gestión activa, pasivos y privados”, defendiendo un enfoque concreto para cada una de estas áreas. Por ejemplo, de cara a la gestión activa, la gestora piensa simplificar y ampliar mediante el crecimiento de los fondos insignia, el desarrollo de nuevas estrategias de alto potencial, soluciones cuantitativas y personalizadas, y la creación de soluciones innovadoras, entre otras cosas mediante iniciativas de tokenización y activos digitales.

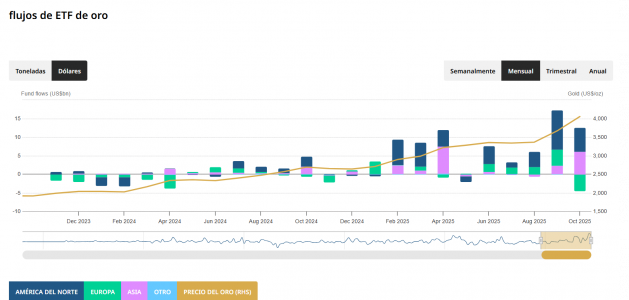

En el caso de los ETFs, su objetivo es ampliar el liderazgo europeo aprovechando una plataforma escalable para ofrecer innovación de productos centrada en el cliente y desbloquear nuevas fuentes de ingresos. Para ello, piensa planificar el lanzamiento de 100 nuevos ETF para 2028 y crear una nueva línea de negocio dedicada a los ETF activos y de marca blanca.

“Aprovechar el crecimiento de la participación de los inversores minoristas, capitalizando la experiencia de Amundi en la distribución minorista, mediante mayores sinergias con Crédit Agricole y una oferta reforzada tras la integración de Alpha Associates y la nueva asociación con el líder del mercado ICG anunciada hoy”, añaden sobre la inversión en activos privados.

Por último, quiere aprovechar el liderazgo global y diferenciador con una innovación continua en financiación mixta, adaptación climática, capital natural y administración.

De cara a su cuarto eje, la gestora piensa activar la hoja de ruta tecnológica para convertirse en la solución preferida en Europa y Asia. Para ello, quiere duplicar los ingresos de Amundi Technology para 2028, aprovechando una oferta diversificada que da servicio a más de 80 clientes en más de 15 países, y aprovechar las importantes oportunidades del mercado tecnológico de gestión patrimonial, aprovechando la adquisición de Aixigo y las nuevas ofertas, como Data-as-a-Service y el estudio de IA propio de Amundi.

Optimización y crecimiento

Como quinta prioridad, la gestora quiere optimizar su modelo operativo para aumentar la eficiencia y redirigir los recursos hacia áreas de crecimiento, lo cual pasa por la simplificación, por apostar por soluciones de IA y por reasignar recursos. “Racionalizar el modelo organizativo y operativo, como lo demuestran la reciente fusión de CPR y BFT Investment Managers y la optimización de la estructura multiactivos europea. Aprovechar la plataforma de IA propia para apoyar la optimización de procesos, crear valor para el cliente y reducir el gasto externo, implementando 50 aplicaciones a gran escala para 2028 y convirtiendo el 100 % del acceso a la plataforma de IA en un 80 % de usuarios habituales entre el personal. Y redirigir los recursos hacia áreas de crecimiento y prioridad (tecnología, Asia, jubilación, pasivo, distribución a terceros, activos privados)”, apunta como principales medidas.

Por último, y como sexta prioridad, Amundi quiere invertir para “crear valor”. Según explica, esto se concreta en invertir 800 millones de euros en iniciativas de crecimiento orgánico durante el horizonte del plan en las áreas prioritarias y observar las oportunidades de crecimiento externo. “Seguir buscando oportunidades de crecimiento externo que fortalezcan y diversifiquen las actividades. Mantener un nivel adecuado de capital para oportunidades de fusiones y adquisiciones y flexibilidad para devolver el exceso de capital a los accionistas en ausencia de oportunidades que cumplan con estrictos criterios comerciales y financieros”, señalan desde la gestora.

Para Nicolas Calcoen, Deputy Chief Executive Officer, desde su salida a bolsa, la gestora ha desarrollado de forma constante sus prioridades estratégicas y ha creado nuevas empresas sin perder agilidad, dirigiendo los recursos hacia las oportunidades más prometedoras y manteniendo una rigurosa disciplina operativa. “Con este nuevo plan, volvemos a invertir en el futuro a largo plazo de Amundi, al tiempo que ofrecemos crecimiento, una rentabilidad líder en el sector y una atractiva rentabilidad para los accionistas. Contamos con un plan de gestión de capital claro y seguimos buscando iniciativas de crecimiento externo que generen crecimiento y un sólido rendimiento de la inversión, basándonos en nuestra dilatada trayectoria”, concluye Calcoen.