Los flujos batieron récords en el mercado de ETFs europeos en 2023

| Por Beatriz Zúñiga | 0 Comentarios

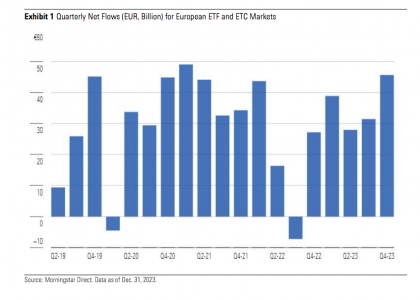

El mercado europeo de ETFs reunió 45.700 millones de euros de flujos en el cuarto trimestre de 2023. Al cierre del año, esta cifra se situó en 143.900 millones, un 80% más que los 79.800 millones de 2022, según el Informe Morningstar de “Flujos de Activos de ETFs Europeos” correspondiente al cuarto trimestre de 2023.

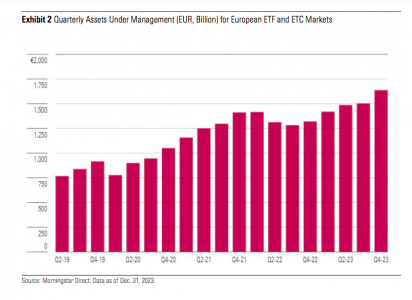

En opinión de José García Zárate, Associate Director of Passive Strategies de Morningstar, reflexionando sobre el panorama financiero de 2023, los ETFs europeos han alcanzado un nuevo logro histórico, ya que marcaron uno de sus mejores años registrados. Según los datos de Morningstar, los activos gestionados ascendieron a 1,64 billones de euros en 2023, lo que supuso un aumento del 24% respecto a los 1,32 billones de euros de 2022 y un nuevo récord para el mercado.

En cuanto a flujos hacia los ETFs, en el caso de los fondos de renta variable, estos ascendieron a 34.600 millones de euros en el cuarto trimestre y a 89.700 millones de euros en 2023, lo que supone un aumento del 73 % respecto a los 51 800 millones de euros de 2022. Por su parte, los flujos hacia ETFs de renta fija ascendieron a 14.000 millones de euros en el cuarto trimestre y a 57.200 millones de euros en 2023, un 72 % más que los 33.200 millones de euros de 2022.

En 2023, destacaron dos tendencias: los ETFs ESG y los de gestión activos. Sobre los primeros, Morningstar señala que los ETFs medioambientales, sociales y de gobernanza reunieron flujos de 13.800 millones de euros en el cuarto trimestre y de 42.300 millones de euros en 2023, por debajo de los 51.000 millones de euros de 2022. “Los flujos hacia ETFs ESG representaron el 29% de los flujos anuales del mercado de ETFs. Esta cifra fue significativamente inferior al 64% de 2022”, indican desde Morningstar.

Por su parte, los ETFs activos reunieron flujos por valor de 6.700 millones de euros en 2023. Esto representó el 4,6% de todos los flujos en el mercado europeo de ETF. Los activos en ETF activos ascendieron a 28.900 millones de euros, frente a los 20.100 millones de euros de 2022, y representan el 1,8 % de todos los activos invertidos en el mercado europeo de ETFs.

“La oleada de flujos hacia ETFs de renta variable y renta fija dominó la escena. Sin embargo, se produjo un cambio curioso, ya que los inversores desviaron su atención hacia los fondos ESG. El dinero nuevo en productos ESG representó el 29% de los flujos totales en ETF en 2023, un fuerte descenso desde el 64% en 2022. Por el contrario, el mercado europeo fue testigo de un creciente interés por los ETFs activos, que representaron el 4,6% de todos los flujos a finales de año. La dinámica cambiante del panorama de inversión subraya el debate subyacente de activo frente a pasivo, con los ETFs ocupando el centro del escenario como vehículo de elección”, explica José García Zárate, Associate Director of Passive Strategies at Morningstar.