“Los picos de volatilidad que prevemos son fuentes de oportunidades para nuestros fondos GAFI y GAFI+”

| Por Romina López | 0 Comentarios

Aunque la volatilidad se encuentra actualmente baja en términos históricos en los mercados, desde Groupama AM observan varios riesgos que podrían provocar picos de fuerte tensión este año, como sorpresas al alza de la inflación, las elecciones en Estados Unidos, las diversas tensiones geopolíticas o eventuales errores en la política monetaria y de las expectativas de mercado.

Hadrien Janin, especialista en renta fija y productos del mercado monetario, destaca en un análisis que los inversores pueden protegerse de la incertidumbre de varias maneras: permaneciendo invertidos en instrumentos del mercado monetario, estableciendo coberturas temporales o invirtiendo en fondos que no hagan apuestas direccionales. Y subraya que “no direccional no significa sin rendimiento”.

De hecho, los fondos de retorno absoluto G Fund – Alpha Fixed Income (GAFI), y el más reciente G Fund – Alpha Fixed Income Plus (GAFI+), tienen como objetivo ofrecer rentabilidad generando alfa mediante el aprovechamiento de las ineficiencias del mercado. “Los picos de volatilidad que prevemos para este año son fuentes de oportunidades que trataremos de aprovechar a través de nuestras estrategias de arbitraje”, destaca Janin.

¿De qué forma? El experto señala que cada tipo de riesgo da lugar a condiciones de mercado que pueden ser favorables a la aparición de ineficiencias específicas, a veces previsibles, que permiten aplicar estrategias de arbitraje en el momento oportuno. Y a modo de ejemplo, menciona oportunidades relacionadas con distintos tipos de riesgo: por ejemplo, el aprovechamiento de la estrategia de arbitraje del swap de inflación si se producen sorpresas al alza y hay divergencias respecto de las expectativas de inflación; o la explotación de la estrategia de arbitraje de la curva en caso de errores en la política monetaria que deriven en una mayor volatilidad en el mercado de tipos de interés.

Los dos fondos operan con una estrategia de doble objetivo: aprovechar las incoherencias de precios mediante estrategias de arbitraje de renta fija independientemente de la configuración del mercado para buscar rendimiento y crear alfa.

Principales diferencias entre ambos fondos y perfil inversor

Los gestores del fondo explican que se trata de dos soluciones de inversión a corto plazo no direccionales de retorno absoluto, basadas en la gestión de dos carteras separadas: la cartera “core”, invertida en valores a corto plazo para garantizar la liquidez de la cartera global y utilizar rápidamente el efectivo para oportunidades de arbitraje identificadas por el equipo de gestión. Y la cartera «alfa», para aplicar estrategias de arbitraje con posiciones largas y cortas en los mercados de renta fija y derivados con cobertura sistemática del riesgo de tipos de interés y de crédito.

“GAFI + se ha lanzado como respuesta al interés de los clientes por una solución de inversión de retorno absoluto más dinámica –explican- en un contexto de mayor volatilidad de la renta fija, fuente de oportunidades de arbitraje. GAFI + tiene, por tanto, un objetivo de rentabilidad más ambicioso de Ester + 2,5%, frente al objetivo de GAFI de Ester + 1,5%”.

Para alcanzar este objetivo, existen algunas diferencias en la forma de gestionar estos dos fondos. GAFI+ puede invertir en valores de mayor beta hasta 1 año de vencimiento en el fondo core. Sin embargo, ambos fondos deben tener una duración modificada cercana a cero. Asimismo, en la cartera alfa, el apalancamiento de GAFI+ es mayor, consiguiendo una mayor exposición a las operaciones de arbitraje abiertas en ambos fondos.

Además, añade el equipo gestor, en GAFI+ se puede realizar arbitraje de capitales (posiciones largas/cortas entre valores de renta variable y renta fija) como diversificación, lo que no está permitido en GAFI. Y la versión Plus cuenta con un límite de riesgo más elevado: el valor en riesgo o VaR es del 10%, con una volatilidad máxima del 5%, frente a un VaR del 2,5% para el GAFI (VaR con un intervalo de confianza del 99% sobre un periodo de un mes).

“En conjunto, GAFI+ pretende, por tanto, ofrecer un exceso de rentabilidad adicional en comparación con GAFI, a cambio de un perfil de riesgo más elevado pero cuidadosamente gestionado”.

¿Por qué elegirlos en este momento?

Desde Groupama AM señalan que tanto los fondos del mercado monetario como las estrategias GAFI son soluciones de inversión a corto plazo, “pertinentes en un periodo de atractivos rendimientos a corto plazo y un riesgo al alza en la volatilidad del mercado. Sin embargo, en oposición a los fondos del mercado monetario, GAFI es una alternativa a las estrategias tradicionales de equivalente de efectivo y renta fija”.

Si los fondos del mercado monetario y las soluciones de inversión de retorno absoluto tienen como objetivo batir la rentabilidad de los índices del mercado monetario, como Ester, la estrategia de GAFI pretende ofrecer “un exceso de rentabilidad, procedente principalmente de sus operaciones de arbitraje en la cartera alfa”.

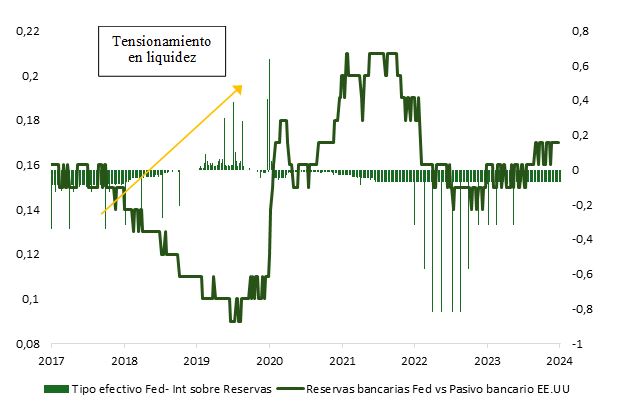

Desde la gestora consideran que estas oportunidades son especialmente interesantes en el contexto actual de políticas monetarias restrictivas y de reducción del balance del BCE, con unos mercados de renta fija que tienden a volverse más volátiles, ofreciendo una mayor dispersión dentro de los índices para ofrecer oportunidades de arbitraje relevantes.

Además, la falta de visibilidad en el calendario de los próximos recortes de los tipos de interés ha provocado cambios bruscos en las anticipaciones de los participantes en el mercado, creando cierta volatilidad adicional: “Dado que GAFI y GAFI+ no están correlacionados con los mercados de renta fija, ofrecen una protección parcial frente a los movimientos bruscos del mercado”.

“En resumen, GAFI y GAFI+, como soluciones de inversión no direccionales, pueden ofrecer una gran diversificación en términos de asignación de cartera, principalmente en caso de que se produzcan acontecimientos volátiles, protegiendo parcialmente la cartera frente a los movimientos del mercado y explotando las ineficiencias técnicas y fundamentales del mercado para aumentar su perfil de riesgo/rentabilidad”.