¿Cómo posicionarse ante las perturbaciones geopolíticas de este año?

| Por Beatriz Zúñiga | 0 Comentarios

Dado el gran número de acontecimientos geopolíticos que se están produciendo este 2024, ¿cuáles son las estrategias de cartera más adecuadas y fáciles de aplicar para este año? A esta pregunta contesta State Street Global Advisors en su último informe, en el que destaca varias ideas de inversión: divisas, materias primas y renta variable defensiva de valor relativo.

Antes de abordar estas propuestas, la gestora aclara que primero es necesario especificar los riesgos geopolíticos imperantes. “Creemos que pueden agruparse en dos categorías: una perturbación del suministro de materiales sería similar a lo ocurrido en 2022, cuando la guerra entre Rusia y Ucrania desencadenó una perturbación estanflacionaria al trastornar el suministro mundial de energía y alimentos. Los escenarios candidatos más probables están de nuevo vinculados a la perturbación energética y, por tanto, se encuentran en Oriente Próximo. Actualmente, la amenaza más apremiante surgiría de un recrudecimiento del conflicto entre Israel y Hezbolá en la frontera entre el Líbano e Israel. Una guerra en toda regla podría implicar a Irán y Estados Unidos, con grandes probabilidades de que se interrumpiera el transporte marítimo en el Golfo (lo que reduciría el transporte marítimo de petróleo), o incluso la producción de petróleo si Irán o sus aliados interrumpieran la producción en la región”, explican.

Según su análisis, los escenarios de crisis regional son acontecimientos en los que se evita la interrupción real del suministro, pero los mercados se ponen nerviosos y revalorizan rápidamente los riesgos a la baja de dicha interrupción. “La consecuencia sería una gran rotación de capitales desde activos de riesgo hacia activos seguros. Existen múltiples escenarios plausibles que podrían desencadenar esta dinámica”, añade.

En estos escenarios serían, por ejemplo, en Asia, que Corea del Norte provoque una crisis que supere episodios de tensión anteriores. Fuera de Asia y Oriente Medio, apunta que una confluencia de crisis simultáneas en regiones menos centrales desde el punto de vista económico (por ejemplo, Venezuela-Guyana y otros pequeños productores de petróleo) podría engendrar un efecto similar. “Las probabilidades de que esto ocurra son mayores dado el telón de fondo de las elecciones estadounidenses, que aumenta los incentivos de los actores globales para programar iniciativas en 2024”, indica el informe.

En este caso, sostiene que la transmisión macroeconómica importaría menos, ya que en realidad no se produciría una interrupción material del suministro. Más bien, considera que sería la dinámica de los mercados financieros la que revalorizaría bruscamente las primas de riesgo de forma generalizada, siendo las divisas las que se moverían primero y en mayor medida. “Estos grandes movimientos de precios desencadenarían algunos efectos en cadena que se concentrarían en determinados mercados, tanto en todo el mundo como en bolsas de riesgo dentro de los grandes mercados desarrollados. La magnitud de las repercusiones financieras podría ser grande, sobre todo teniendo en cuenta que algunos escenarios de riesgo podrían afectar directamente a las valoraciones de los «Siete Magníficos», debido a su dependencia de la cadena de suministro de hardware de regiones como Taiwán”, explica el documento.

Posibles estrategias

La gestora advierte de que la elección de las herramientas a poner en práctica en el contexto de los escenarios anteriores varía en complejidad. Según reconoce, en el extremo más sencillo del espectro, sobreponderar las divisas y los activos y subactivos relacionados es la forma más fácil de reaccionar. “En el mercado de divisas, las monedas refugio clásicas, encabezadas por el dólar estadounidense, el yen japonés y el franco suizo, tienden a obtener mejores resultados en periodos de tensión. Sin embargo, los bonos del Estado asociados pueden no subir de la misma manera: un impulso estanflacionista tiende a elevar los tipos a largo plazo, lo que significa que la naturaleza de la crisis importa para los bonos. El mismo principio se aplica al oro. El oro funciona bien como cobertura geopolítica mientras no suban los tipos reales”, indica en el informe.

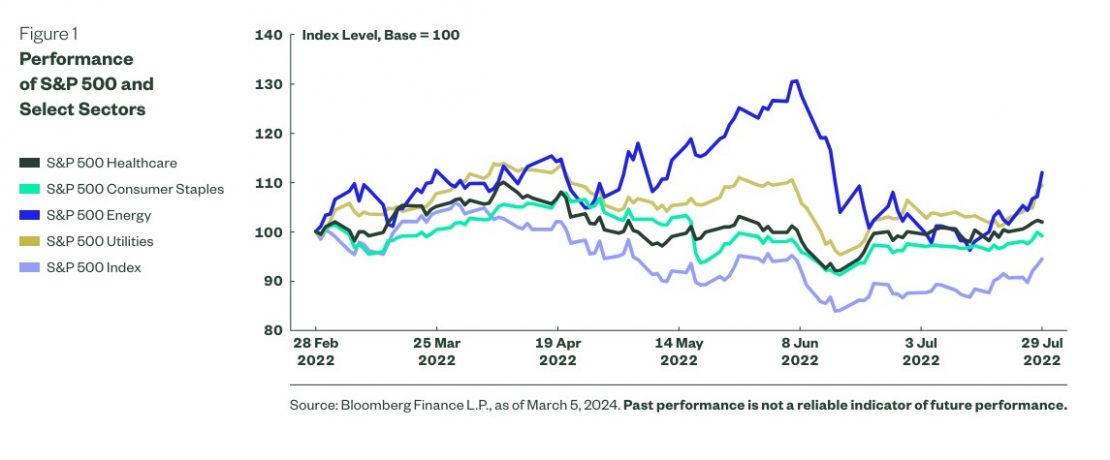

Dentro de la renta variable, apunta que los sectores defensivos clásicos obtienen mejores resultados, como la sanidad, los bienes de consumo básico y los servicios públicos. Y, por supuesto, si la crisis geopolítica está relacionada con la energía, el sector energético también podría obtener mejores resultados. “El choque macroeconómico de finales de febrero de 2022 había sido superado en gran medida por los mercados financieros en verano, tras confirmarse el cese del suministro de gas por parte de Rusia. Durante esos cinco meses, el S&P 500 perdió un 5,6%, mientras que la energía, los servicios públicos y la sanidad ganaron un 12%, un 9,4% y un 2%, respectivamente. El índice del dólar estadounidense también ganó aproximadamente un 10%”, pone como ejemplo.

A la hora de hablar de estrategias, el informe de la gestora apunta tres: materias primas, oro y renta variable defensiva. Sobre la primera de ellas, las materias primas o energía a largo plazo, señala que su hipótesis de base es un aumento gradual de los precios de la energía hacia finales de año debido a la recuperación de la demanda energética. “Sin embargo, cualquier sacudida de las materias primas podría provocar un rápido repunte de los precios. También hay muchos otros escenarios en los que las materias primas son menos eficaces e incluso se produce una destrucción de la demanda. Por lo tanto, creemos que ir largos en la volatilidad de las materias primas puede ofrecer una mejor exposición proxy”, defiende en el documento.

En segundo lugar apuntan a posicionarse largos en oro. Según argumentan, una exposición singular al oro puede ayudar potencialmente a navegar por los riesgos macroeconómicos. “Históricamente, por término medio, en periodos de alta volatilidad, cuando sube el índice VIX, los precios del oro han superado a otros mitigadores de riesgo tradicionales, como los bonos, las letras del Tesoro y la renta variable defensiva”, afirma la gestora.

Por último señala a los sectores de renta variable defensivos de valor relativo. “Si surgen riesgos macroeconómicos y el comportamiento de los sectores reacciona de forma similar a como lo hizo durante acontecimientos pasados, centrarse en sectores defensivos al tiempo que se intenta neutralizar la beta del mercado puede ser potencialmente aditivo. Como resultado, se podría entrar en una posición sectorial macroeconómica de valor relativo yendo en largo en sectores defensivos (servicios públicos, sanidad y productos básicos de consumo) mientras se va en corto en el mercado general más amplio, ya sea en una base neutral al dólar o a la beta”, sostienen el informe.

Para los inversores con acceso a herramientas de cobertura más complejas, la gestora defiende que los derivados podrían resultar convincentes este año. “Dada la fecha cierta de las elecciones en EE.UU., los mercados disponen de un periodo definido para temporizar los contratos de opciones”, argumenta. Por ejemplo, comenta que la actual curva de futuros del VIX alcanza su punto álgido en noviembre y luego remite, y tendencias similares podrían apreciarse también en otros mercados.