¿Tiene la inversión pasiva riesgos ocultos?

| Por Beatriz Zúñiga | 0 Comentarios

“La inversión pasiva ya no es solo una estrategia: está transformando silenciosamente los mercados, inflando las valoraciones y creando riesgos sistémicos que la mayoría de los inversores no ven venir”, afirma Guy Wagner, Chief Investment de BLI – Banque de Luxembourg Investments. Con estas palabras, Wagner abre de nuevo el debate sobre los riesgos asociados a la gestión pasiva.

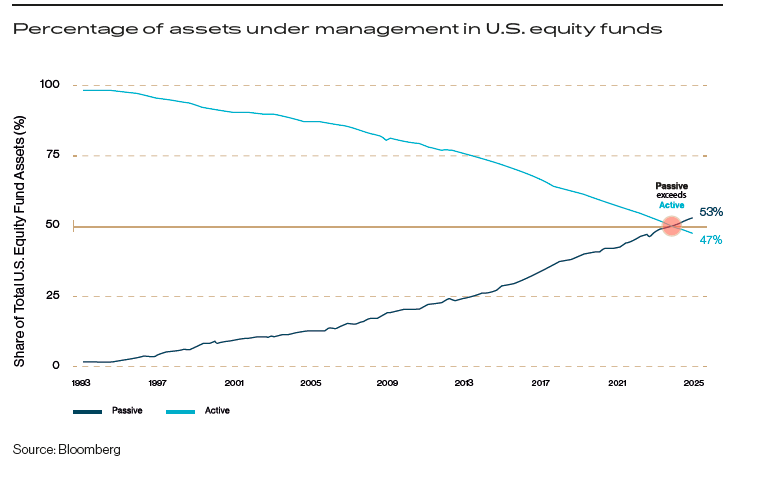

En su experiencia, pocas tendencias han transformado las finanzas modernas de manera tan profunda como el auge de la inversión pasiva. “Con sus promesas de bajo coste, diversificación y rentabilidades fiables a largo plazo, se ha convertido en la estrategia predeterminada para millones de inversores minoristas e institucionales. Durante la última década, los fondos indexados y los ETFs han recibido flujos de entrada constantes, mientras que los gestores activos han sufrido reembolsos sostenidos”, comenta.

Del mismo modo, reconoce que la inversión pasiva ofrece beneficios innegables: “Democratiza el acceso a los mercados financieros, permitiendo que los inversores comunes posean carteras diversificadas a un coste mínimo. Sin embargo, advierte que su rápido crecimiento ilustra una paradoja económica clásica: la “falacia de la composición”, la creencia errónea de que lo que es racional para un individuo es necesariamente bueno para el sistema en su conjunto.

“Para un inversor individual, comprar un fondo indexado tiene sentido. Pero cuando la mayoría lo hace, el mecanismo que mantiene eficientes a los mercados —el descubrimiento activo de precios— empieza a erosionarse. Si una persona se pone de pie en un concierto, ve mejor. Si todos se ponen de pie, la visión no mejora para nadie. De la misma manera, cuando todos invierten de forma pasiva, el resultado colectivo puede ser una menor eficiencia y precios distorsionados. Aunque las estrategias pasivas son eficientes a nivel individual, su dominio colectivo introduce riesgos profundos, a menudo ocultos, que amenazan los mismos cimientos de los mercados modernos”, argumenta Wagner.

Las suposiciones detrás de la inversión pasiva

Según la reflexión que lanza Wagner, la inversión pasiva se apoya en dos creencias centrales: eficiencia del mercado -los precios reflejan toda la información disponible, por lo que intentar batir al mercado es inútil-, y neutralidad del mercado -la inversión pasiva no afecta de manera significativa a los precios-.

En su opinión, ambas suposiciones son erróneas. “La inversión pasiva trata los precios como sagrados, como si siempre representaran el valor real de una empresa. Esta suposición es discutible incluso en el mejor de los casos. Pero solo se cumple realmente cuando los mercados están dominados por participantes activos que analizan compañías, cuestionan valoraciones y corrigen ineficiencias. Cuando la participación activa disminuye, los mercados pierden esta función autocorrectora y se vuelven menos eficientes”, explica respecto a la suposición de mercados eficientes.

Respecto a la segunda premisa, considera que gestores pasivos “moldean” el mercado, no lo “reflejan”. “Cuando miles de millones de dólares entran o salen de los fondos indexados, estos mueven simultáneamente cestas enteras de acciones, amplificando las oscilaciones del mercado y contribuyendo a movimientos sincronizados de precios”, argumenta Wagner.

En su opinión a menudo se retrata a las estrategias pasivas como estáticas, “pero en realidad implican compras y ventas constantes impulsadas por entradas de dinero de los inversores, reembolsos, inclusiones y exclusiones en índices, y rebalanceos periódicos. Estas operaciones mecánicas pueden mover los precios de forma considerable. La inversión pasiva no es “dejar hacer”: es algorítmica, refleja patrones y es procíclica”, añade.

Los riesgos ocultos de la inversión pasiva

Para Wagner estos fallos importaban poco cuando los fondos pasivos representaban una pequeña parte del mercado. “Ahora que dominan, sus debilidades estructurales exponen a los inversores —y al sistema— a una serie de riesgos”, afirma. En este sentido, el Chief Investment de BLI – Banque de Luxembourg Investments identifica diez riesgos:

- Erosión del descubrimiento de precios: cuando los flujos pasivos representan la mayor parte de las compras y ventas, quedan menos participantes para determinar cuál es el verdadero valor de una empresa. La capacidad del mercado para valorar a las compañías según sus méritos se debilita, lo que conduce a correcciones más violentas cuando, de forma puntual, las órdenes activas logran imponerse a los flujos pasivo

- Aumento de las valoraciones y bucles de retroalimentación: La ponderación por capitalización bursátil garantiza que los fondos pasivos asignen más capital a las empresas cuyas cotizaciones ya han subido, independientemente de sus fundamentales. Este efecto momentum perpetúa la sobrevaloración, ya que el capital persigue de forma continua el tamaño y el precio.

- Mayor correlación: A medida que la inversión pasiva se expande, también aumenta la correlación entre las acciones. Los fondos que replican índices invierten en los mismos valores de gran capitalización, independientemente de las características y el rendimiento individual de las empresas, lo que provoca que los precios de distintos sectores se muevan al unísono. Esto erosiona la diversificación, precisamente el beneficio que muchos inversores buscan.

- Concentración del mercado: A medida que los fondos pasivos replican estos índices, canalizan una cantidad desproporcionada de capital hacia las mismas pocas empresas. Lo que parece ser diversificación es, a menudo, una exposición concentrada a las mismas compañías dominantes.

- La ilusión de liquidez: Muchas acciones de gran capitalización son mucho menos líquidas de lo que su capitalización bursátil sugiere, ya que una parte significativa de su free float permanece bloqueada dentro de vehículos pasivos. En momentos de tensión, las ventas de los fondos indexados pueden superar a los compradores, desencadenando fuertes caídas en los precios.

- Demanda sintética y exposición a derivados: La demanda pasiva a menudo supera la oferta de acciones disponibles. Para mantener la exposición, los fondos pueden recurrir a derivados como los futuros en lugar de comprar las acciones subyacentes. En efecto, múltiples inversores pueden “reclamar” la propiedad de la misma exposición subyacente. Esta estructura sintética introduce apalancamiento y crea una peligrosa ilusión de liquidez.

- Riesgo sistémico: Los productos pasivos prometen liquidez diaria a los inversores, pero en la práctica sus activos subyacentes pueden volverse ilíquidos.

- Distorsión de la narrativa: A medida que se deteriora el descubrimiento de precios, los mercados pasan cada vez más a crear los fundamentales en lugar de reflejarlos. Las subidas en las cotizaciones generan narrativas optimistas que luego justifican nuevas subidas de precio: una lógica circular que desvincula las valoraciones de la realidad.

- Señales de mercado y política: Los responsables de política económica pueden extraer conclusiones engañosas sobre el estado de la economía a partir de lo que, en realidad, son simples reasignaciones mecánicas de cartera.

- Riesgos de gobernanza: Un pequeño número de gestoras de activos controla ahora la mayoría de los activos pasivos a nivel global. El resultado es un poder concentrado con una responsabilidad diluida, y decisiones de gobierno que pueden priorizar los rendimientos a corto plazo frente a la creación de valor a largo plazo.