Ideas de inversión para no vender en mayo y sí quedarse en el mercado

| Por Beatriz Zúñiga | 0 Comentarios

Tradicionalmente, los inversores tienden a recalibrar sus carteras en mayo. Bien influenciados por el dicho “sell in may and go away” o bien porque el año ha arrancado visibilizando, en principio, las tendencias de inversión más promotoras, la cuestión es que la gestoras reconocen este punto de inflexión en la mentalidad de sus clientes. Sin embargo, tienen claro que ningún adagio puede ser la brújula de las carteras, pese a las evidencias que podemos encontrar.

Puestos a dar la razón al refranero, según un estudio realizado por eToro, es cierto que los mercados mundiales rinden un 1% menos al mes de mayo a octubre. La plataforma de inversión ha analizado los rendimientos mensuales de 15 de los mayores índices bursátiles del mundo, remontándose a una media de 50 años atrás, para comprobar si las acciones se comportan realmente mal durante el periodo de mayo a octubre, como indica el adagio.

“Mientras que la rentabilidad media mensual de los precios en los 15 mercados de noviembre a abril es del 1,2%, sin meses negativos, de mayo a octubre ésta cae hasta el 0,1%, con tres meses de rentabilidad negativa de media. Esta diferencia de estacionalidad se observa individualmente en los 15 mercados examinados, sin que ninguno de ellos experimente fuertes rentabilidades durante el verano”, explica Ben Laidler, estratega de mercados globales de eToro.

Según Laidler, si echamos la vista atrás, veremos por qué el dicho de Vender en mayo ha perdurado durante tantos años. “Aunque algunos consideran que se trata de una profecía autocumplida, hay múltiples factores que contribuyen a esta tendencia estacional. En primer lugar, en el primer trimestre suele haber perspectivas positivas de las empresas para todo el año, lo que impulsa los precios de las acciones. También vemos que muchos inversores reposicionan sus carteras en el cuarto trimestre para prepararse para el próximo año y para el efecto de los precios de enero, que ya está bien establecido. Los meses de verano carecen de estas influencias positivas, junto con volúmenes de negociación generalmente más bajos. Esta estacionalidad se observa incluso en Australia, lo que refleja la creciente globalización de los mercados de renta variable”, añade.

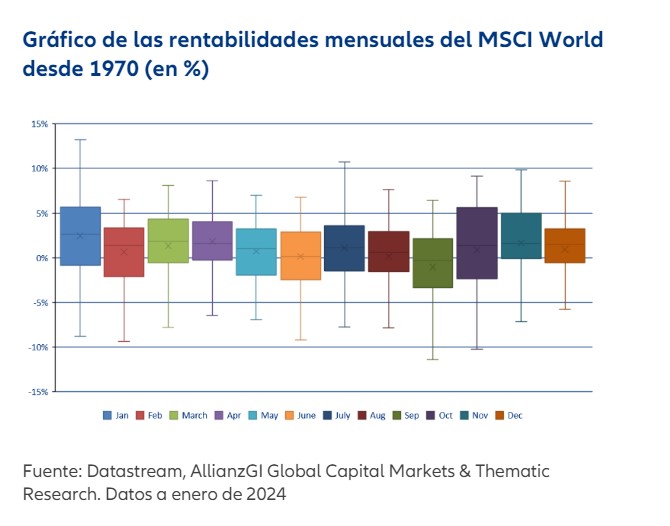

Hans-Jörg Naumer, director global de Capital Markets & Thematic Research de Allianz GI, reconoce que, de entrada, el refrán radica en un razonamiento bastante comprensible. “Mayo no ha sido un mes fácil en el pasado para los mercados. Basta con echar un vistazo al DAX. Entre 1965 y finales de 2023, de media las rentabilidades en mayo fueron negativas”, afirma. Pero también advierte de que si observamos el índice MSCI Europe, el escenario es diferente. “De media, dicho índice ha registrado una rentabilidad ligeramente positiva en mayo desde 1970. De igual modo, la rentabilidad media del MSCI World también ha sido claramente positiva entre 1970 y finales de 2023”, señala Naumer.

Según recuerda Naumer, este refrán continúa diciendo «vende en mayo y vete… pero, recuerda: vuelve en septiembre». Así pues, “si realmente quiere basar sus decisiones de inversión en dichos populares, no debería volver al mercado antes de finales de septiembre, ya que, de media, septiembre ha sido un mal mes para la renta variable en el pasado. Y eso se aplica no sólo al DAX, sino también al MSCI Europe y al MSCI World, al menos según nuestros análisis. La rentabilidad durante los meses entre ambos también ha sido negativa a veces, pero no siempre”, añade el experto de Allianz GI.

Asignación de activos

Ahora bien, ¿qué asignación de activos sería atractiva en el contexto actual para que los inversores no se plantean el “vender en mayo”? En opinión de Pedro del Pozo, director de inversiones financieras de Mutualidad, el mes de mayo ha arrancado con los mercados que parecen haber tomado, a partes iguales, “una cierta dosis de realidad macroeconómica y geopolítica que ha frenado, en cierto modo, el buen tono bursátil global y ha incrementado las rentabilidades de las curvas de deuda, de manera significativa en el caso de EE.UU.”.

Según Pozo, esta línea de actuación, la de “vender”, se ve apoyada por la incertidumbre macro y geopolítica comentada y por una cierta sensación de cansancio técnico en los índices, que no han llegado a superar, en algunos casos tras dos o tres intentos, los máximos del ciclo”.

En el caso de la renta variable, el experto de Mutualidad cree que “en Europa habría que ver cómo afectará a los precios una más que posible bajada de tipos en junio. En todo caso, el ámbito general en el que nos movemos, con abundante liquidez y siempre que no aparezca un recrudecimiento de la tensión geopolítica, parece establecer que una caída bursátil de cierta entidad puede constituir una excelente oportunidad de entrada para comprar acciones”.

Para Naumer, existen ciertos retos para las acciones si se reajusta la dirección de la política monetaria o si los datos económicos son más débiles y sugieren un cambio hacia la recesión, aunque tal escenario no parece muy probable.

“Las valoraciones en el sector tecnológico estadounidense o en el índice Nasdaq no están excesivamente elevadas, según la ratio precio/beneficio (PER) de Shiller, que se basa en los beneficios empresariales ajustados al ciclo. Sin embargo, algunos valores, en particular las Siete Magníficas, que poco a poco se están convirtiendo en las Cuatro Fabulosas, se valoran a múltiplos mucho más altos que el sector tecnológico en su conjunto”, afirma.

Respecto a la renta fija el experto de Allianz GI apunta: “Los rendimientos de la deuda pública estadounidense y de la zona euro parecen atractivos, siempre que se lleven a cabo los recortes de tipos previstos. Sin embargo, no se puede descartar un nuevo aumento temporal de los rendimientos: el Banco de Japón está empezando a normalizar su política monetaria y acaba de abandonar una larguísima era de tipos negativos. Además, los precios de la energía podrían volver a subir debido a la guerra en la franja de Gaza y provocar un aumento de las presiones inflacionistas”.

En este sentido Pozo considera que ya nos encontramos en niveles muy buenos de compra, especialmente en activos de calidad (tanto de deuda pública como privada). “En realidad, no hemos salido de esta oportunidad, con altibajos, en casi todo el año. En un mundo que parece haber visto máximos de precios, es razonable colegir que también ha visto máximos de tipos. Por tanto, para todo inversor con perfil bonista, estos momentos son propicios para conformar cartera, incluso incrementando duraciones, bien entendido que, probablemente, serán los tramos cortos y medios los primeros en beneficiarse de la normalización”, reconoce.