La población mundial con grandes patrimonios alcanzó niveles récord en 2023, pese a la inestabilidad global

| Por Ignacio Valles | 0 Comentarios

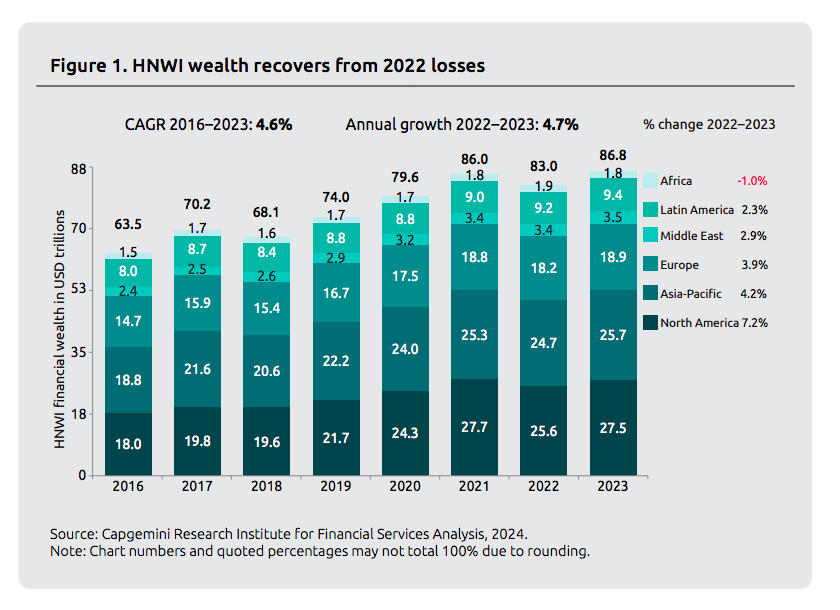

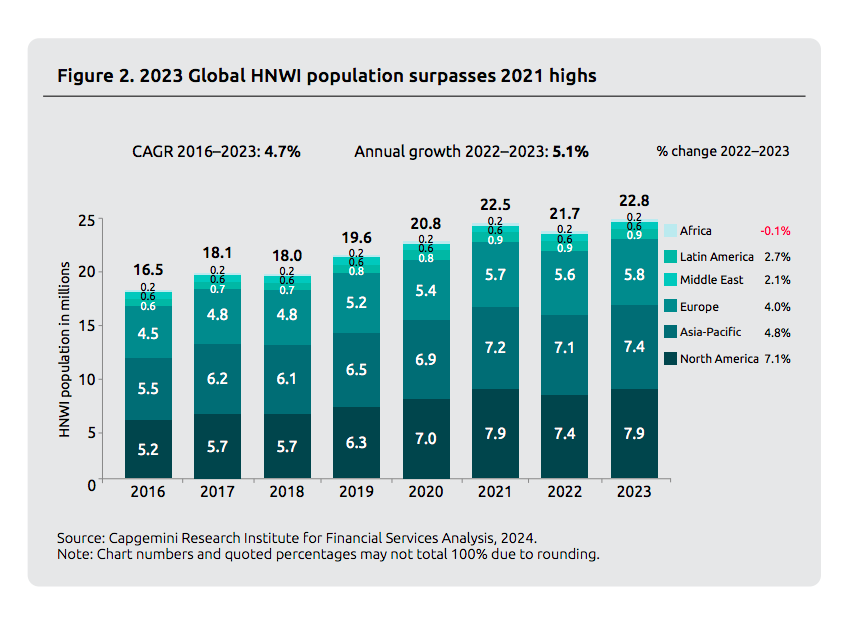

El número de individuos con un elevado patrimonio neto (HNWI) y su riqueza alcanzaron niveles sin precedentes en 2023, impulsados por una recuperación de las perspectivas económicas globales, según la última edición del Informe sobre la Riqueza Mundial 2024 del Instituto de Investigación Capgemini.

El documento revela que la riqueza mundial de los HNWI creció un 4,7% en 2023, hasta alcanzar los 86,8 billones de dólares y la población HNWI lo hizo un 5,1% hasta los 22,8 millones a nivel mundial, a pesar de la inestabilidad del mercado. «Esta tendencia al alza compensa el descenso del año anterior y vuelve a situar las tendencias de los HNWI en una trayectoria de crecimiento», explica el informe.

Si hacemos una análisis por regiones, observamos que Norteamérica registró la mayor recuperación de HNWI de todo el mundo, con un crecimiento interanual del 7,2% para la riqueza y del 7,1% para la población. Según el informe, la fuerte resistencia económica, el enfriamiento de las presiones inflacionistas y la formidable recuperación del mercado de renta variable estadounidense, impulsaron el crecimiento.

Esta tendencia se mantiene en la mayoría de los mercados, tanto para la riqueza como para la población, pero en menor medida ya que el informe muestra que el segmento de HNWI de Asia-Pacífico (4,2% y 4,8%) y Europa (3,9% y 4,0%) experimentaron un crecimiento más modesto de la riqueza y la población. Además, América Latina y Oriente Medio registraron un crecimiento moderado de los HNWI, con un aumento de la riqueza del 2,3% y el 2,9%, y de la población del 2,7% y el 2,1%, respectivamente. Por último, África fue la única región donde la riqueza de los HNWI (1,0%) y la población (0,1%) disminuyeron debido a la caída de los precios de las materias primas y de la inversión extranjera.

El caso de España

El informe detalla que en España, el número de individuos con un elevado patrimonio neto (HNWI) pasó de 237.400 en 2022 a 250.600 en 2023, lo que supone un aumento del 5,6%, situándose por encima de la media global (5,1%) lo que posiciona al país en el puesto 15 del ranking de los 25 principales países por población HNWI. España también queda dentro de la tendencia global de aumento del valor de la riqueza, cuya riqueza se incrementó un 5,7%, correspondiente a 39.200 millones de dólares (en 2022 presentaba una riqueza de 687.200 millones de dólares y pasó a ser de 726.400 millones de dólares en 2023).

Por último, el informe ha recogido los principales factores que han impulsado este aumento generalizado han sido la subida de la capitalización bursátil, el descenso de la inflación general y la escalada en el precio de la vivienda. Así, todos los países de Europa Occidental han visto incrementada su riqueza, estando Italia y Francia a la cabeza (crecimiento del 8,5% y 6,5%, respectivamente), en parte beneficiados por un año récord para el turismo, los buenos datos del sector del lujo y el repunte de las exportaciones. Países como Suiza (5,6%), Dinamarca (4,5%), Reino Unido (2,9%) y Alemania (2,2%) se sitúan por debajo de España.

En cuanto al contexto macroeconómico de España, el informe detalla que el PIB real creció un 2,5% en 2023 tras experimentar un crecimiento del 5,7% en 2022. El PIB positivo se explica principalmente por el desvanecimiento más rápido de lo previsto de la crisis energética, así como por el buen comportamiento del sector exterior español, estrechamente vinculado tanto al turismo como a los servicios no turísticos y, además, en el caso del ahorro, el informe explica que el ahorro nacional en porcentaje del PIB aumentó ligeramente y se situó en el 22,4% en 2023, frente al 21% en 2022. El consumo privado nominal se situó en 879.400 millones de dólares, lo que representa un incremento del 9% en 2023; y el consumo público nominal alcanzó los 315.900 millones de dólares, constituyendo una subida del 9% en 2023.

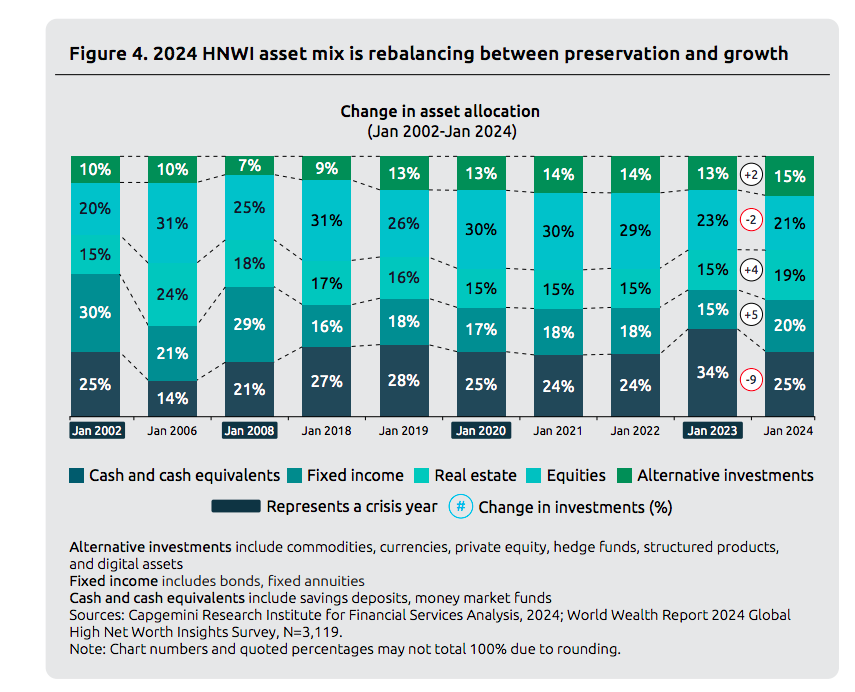

Asignación de activos

A medida que prospera el crecimiento de los HNWI, las asignaciones de activos están empezando a pasar de la conservación del patrimonio al crecimiento. Los primeros datos de 2024 dejan entrever una normalización de las tendencias en cuanto a activos de efectivo y equivalentes (depósitos, fondos monetarios, etc.) hasta el 25% del total de la cartera, un marcado contraste con el 34% observado en enero de 2023. El informe indica que dos de cada tres HNWI tienen previsto invertir más en capital privado durante 2024 para aprovechar posibles oportunidades de crecimiento en el futuro.

Dentro de todo el segmento HNWI, los individuos con patrimonios netos ultra elevados (UHNWI), que representan en torno al 1% del total del segmento pero concentran el 34% de la riqueza de dicho segmento, resultan ser los más lucrativos para las entidades de gestión de patrimonio. Se calcula que, en las próximas dos décadas, las generaciones de más edad transferirán más de 80 billones de dólares, lo que impulsará el interés por servicios de valor añadido financieros (gestión de inversiones y planificación fiscal) y no financieros (filantropía, servicios de conserjería, passion investments y oportunidades de establecer contactos), que representan una lucrativa oportunidad para las empresas de gestión de patrimonios.

Además, el informe revela que el 78% de los UHNWI considera esenciales los servicios de valor añadido (tanto financieros como no financieros) a la hora de escoger la firma de gestión de patrimonio o banca privada, y más del 77% cuenta con su firma de gestión de patrimonio para que le ayude con sus necesidades de traspaso de patrimonio entre generaciones. A medida que los HNWI buscan una orientación en forma de guía para la gestión de su patrimonio, el 65% afirma estar preocupado por la falta de asesoramiento personalizado adaptado a su cambiante situación financiera.

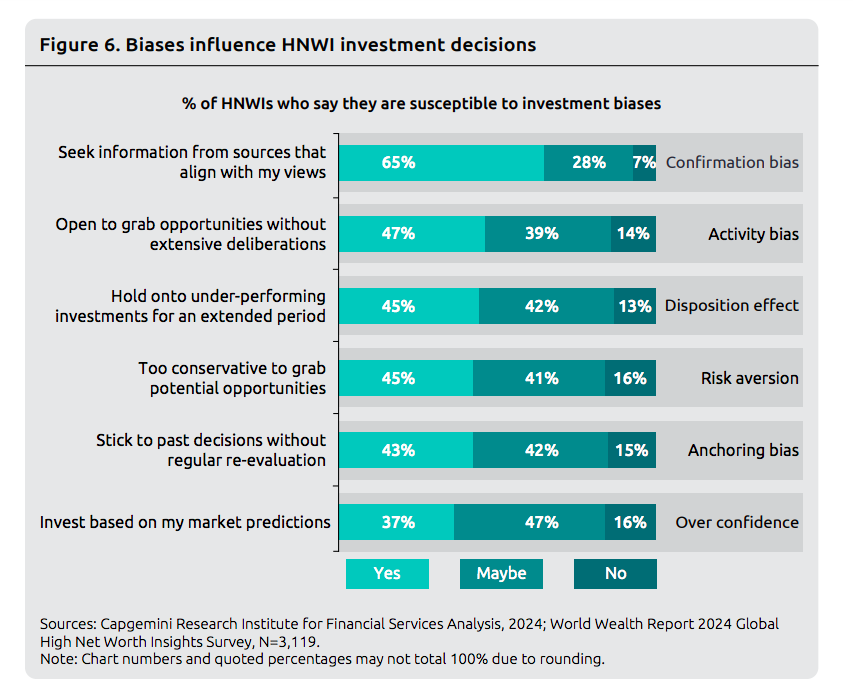

“Los clientes exigen más a sus gestores patrimoniales y es que los retos nunca han sido mayores. Existen medidas activas que las empresas pueden adoptar para captar y retener a los clientes, y ofrecerles una experiencia personalizada y omnicanal a medida que se produce la transferencia de riqueza y continúa el crecimiento de los HNWI. Aunque la forma tradicional de perfilar a los clientes es omnipresente, debería considerarse la aplicación de herramientas de finanzas basadas en el comportamiento del cliente impulsadas por IA, que utilizan datos psicográficos. Pueden ofrecer una ventaja competitiva al comprender la toma de decisiones de los individuos para ofrecer un mayor grado de intimidad al cliente. La creación de canales de comunicación en tiempo real será crucial para gestionar los sesgos que puedan desencadenar los movimientos repentinos y volátiles del mercado”, explica Nilesh Vaidya, director global del sector de banca minorista y gestión de patrimonios de Capgemini.

Decisiones de inversión

Más del 65% de los HNWI confiesa que los prejuicios influyen en sus decisiones de inversión, especialmente durante acontecimientos vitales significativos como el matrimonio, el divorcio y la jubilación. Como resultado, el 79% de los HNWIs quiere recibir orientación de gestores (Relationship Managers o RMs) para ayudarle a gestionar estos prejuicios desconocidos. Al integrar las finanzas basadas en el comportamiento del cliente con la inteligencia artificial, las empresas de gestión de patrimonios pueden evaluar cómo reaccionan los clientes a las fluctuaciones del mercado y tomar decisiones basadas en datos que sean menos susceptibles a prejuicios emocionales o cognitivos. El informe destaca que los sistemas basados en IA pueden analizar datos y detectar patrones que pueden ser difíciles de reconocer para los seres humanos, lo que permite a los gestores tomar medidas proactivas para asesorar a los clientes.

Según el informe, los UHNWI han aumentado el número de relaciones que mantienen con una empresa de gestión de patrimonios de tres en 2020 a siete en 2023. Esta tendencia indica que el sector tiene dificultades para prestar la gama y la calidad de servicios que exige este segmento. Por el contrario, las single-family offices, que atienden exclusivamente a una familia, han crecido un 200% durante la última década 4. Para atender mejor a los segmentos de HNWI y UHNWI, las empresas de gestión de patrimonios deben encontrar el equilibrio entre la competencia y la colaboración con las family offices. Uno de cada dos UHNWI (52%) quiere crear una family office y desea recibir asesoramiento de su entidad de gestión de patrimonio principal para hacerlo.