“Proteccionismo y Fed explicarán el bajo crecimiento de EE.UU. en 2026”

| Por Guadalupe Barriviera | 0 Comentarios

En una conversación con Funds Society, Daniel J. Mitchell, economista estadounidense referente en temas tributarios y de gasto público, analizó los pilares del nuevo ciclo de Donald Trump en la Casa Blanca, las tensiones fiscales, el rol del comercio y las perspectivas para 2026.

Desde su punto de vista, el año próximo el crecimiento de la mayor economía del mundo será “modesto” a nivel inversión y empleo, a causa del «proteccionismo suicida» aplicado por el “populista” que está al frente del gobierno de Estados Unidos, que actúa jugando a “Papá Noel”, piensa solo a corto plazo y descuida el crecimiento a futuro.

El daño a largo plazo será más grande para la economía y habrá mayores riesgos fiscales. El “descontrol del gasto llevará inevitablemente a futuros aumentos impositivos” y cada vez hay más riesgos de un nuevo cierre de gobierno en 2026, aseguró.

Doctorado en Economía por la Universidad George Mason, y con un Máster y una Licenciatura en Economía por la Universidad de Georgia, Mitchell comenzó su carrera en el Senado de los Estados Unidos, donde trabajó como asesor del senador Bob Packwood (Oregón) y del Comité de Finanzas del Senado. También formó parte del equipo de transición de Bush/Quayle en 1988.

En 1990, se incorporó a The Heritage Foundation, institución en la que desarrolló una extensa trayectoria en el análisis y la promoción de políticas fiscales, impulsando reformas del impuesto sobre la renta.

En 2007 se unió al Cato Institute como investigador principal, cargo que ocupa hasta la actualidad, enfocado en el estudio de políticas fiscales, la implementación del impuesto fijo y la defensa de la competencia fiscal internacional. Además, es cofundador y presidente del Center for Freedom and Prosperity, una organización dedicada a proteger y promover la competencia fiscal a nivel global.

Un Trump más proteccionista y más intervencionista

Mitchell consideró que el segundo mandato del presidente estadounidense mantiene rasgos del primero, pero con acentos más marcados, especialmente en materia comercial. A su juicio, Trump sigue guiándose por una visión económica en la que “el gobierno juega a Papá Noel” para obtener apoyo político, mientras que la única convicción profunda es su apuesta por el proteccionismo.

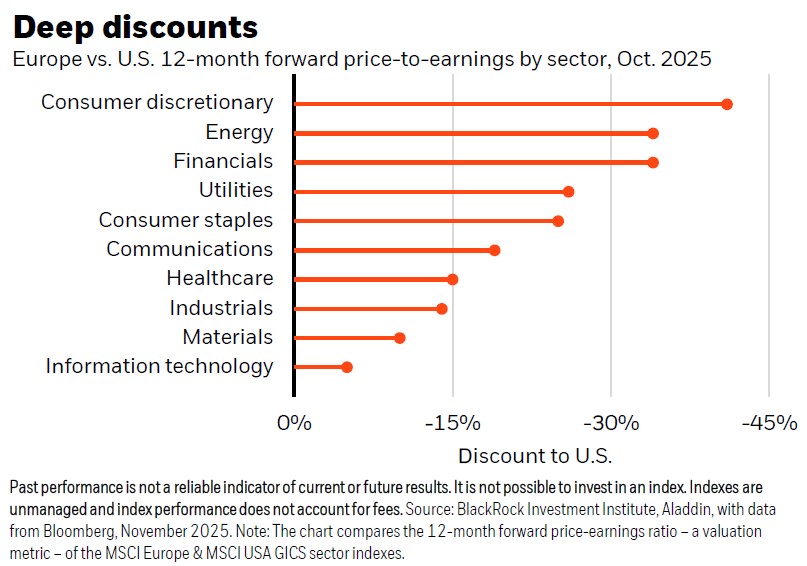

“El proteccionismo ha empeorado mucho”, afirmó. El economista explicó que los nuevos aranceles impuestos por Trump al resto del mundo no responden a una lógica de recaudación ni geopolítica, sino a una “falta de entendimiento” sobre cómo funciona el comercio internacional. El resultado, advirtió, es una mayor ineficiencia económica y costos para prácticamente todos los sectores productivos.

Para Mitchell, los dos grandes ejes económicos del nuevo gobierno de Trump son el proteccionismo como pilar central del programa económico, y las restricciones migratorias, que consideró también parte del paquete económico por su impacto directo en el mercado laboral.

Su visión es crítica: las deportaciones o barreras más estrictas -sostuvo- reducirán el PIB total, aunque podrían elevar el PIB per cápita si afectan mayormente a trabajadores no calificados. Señaló sectores como hostelería, construcción, jardinería y servicios de baja calificación como los más expuestos a estas medidas.

Reforma tributaria: efectos mixtos y tensiones fiscales

El economista confirmó que los recortes impositivos de 2017 ya fueron extendidos y que se agregaron algunas medidas pro-crecimiento, aunque también “nuevos y absurdos agujeros” en el código tributario. Mitchell espera un efecto modestamente positivo en crecimiento, inversión y empleo, pero opacado por el daño económico del proteccionismo.

¿Hay espacio fiscal para sostener una agenda de recortes tributarios? Para Mitchell, la respuesta es rotunda: “El 100% del problema fiscal estadounidense es el exceso de gasto”. Aseguró que no es un problema de ingresos insuficientes y que, de no corregirse, el descontrol del gasto llevará inevitablemente a futuros aumentos impositivos, algo que considera un riesgo significativo para la economía.

Por otro lado, Mitchell enfatizó que el mayor riesgo de la agenda comercial no es solo la inflación o las disrupciones en cadenas de suministro, sino la ineficiencia económica generalizada que provocarán los nuevos aranceles.

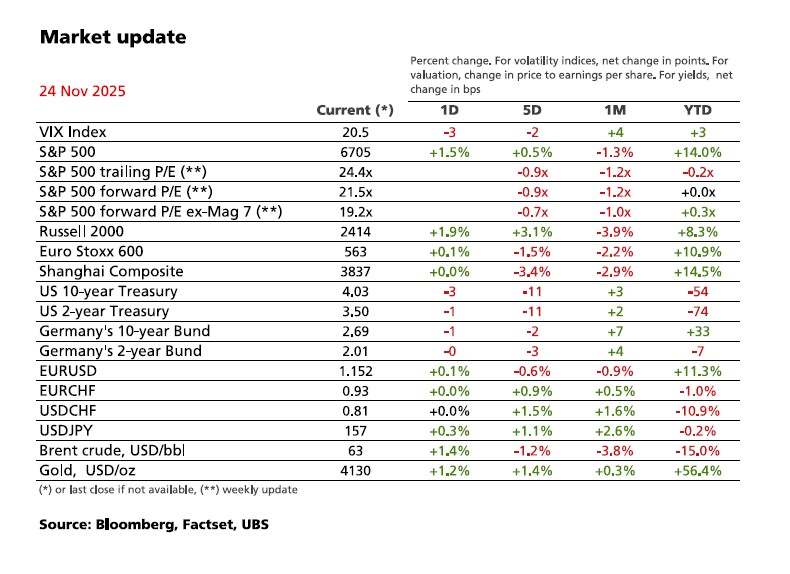

En cuanto a la inflación, anticipó que 2026 será un año de presiones inflacionarias, pero no por la política fiscal o comercial, sino por la política monetaria de la Fed. Adviertió que, como “casi todos los populistas”, Trump tiene una preferencia por el dinero fácil, lo que podría comprometer la independencia del banco central.

De cara a 2026, planteó tres escenarios posibles:

- Optimista: Trump abandona su “guerra comercial”, generando un impulso al crecimiento.

- Base: mantiene el rumbo actual, con un resultado de crecimiento mediocre.

- Estresado: se profundizan el proteccionismo y la política monetaria laxa, aumentando la probabilidad de un deterioro significativo.

Consultado sobre la coherencia entre políticas a favor del dólar y el aliento al ecosistema cripto, y por otro lado, las restricciones migratorias junto a una estrategia de más cercanía hacia América Latina, Mitchell señaló que la consistencia no es una prioridad de Trump. “Como todos los populistas, le preocupa lo que complace a los votantes a corto plazo”, concluyó.