Mercados emergentes: cinco oportunidades para inversores en renta variable

| Por Ignacio Valles | 0 Comentarios

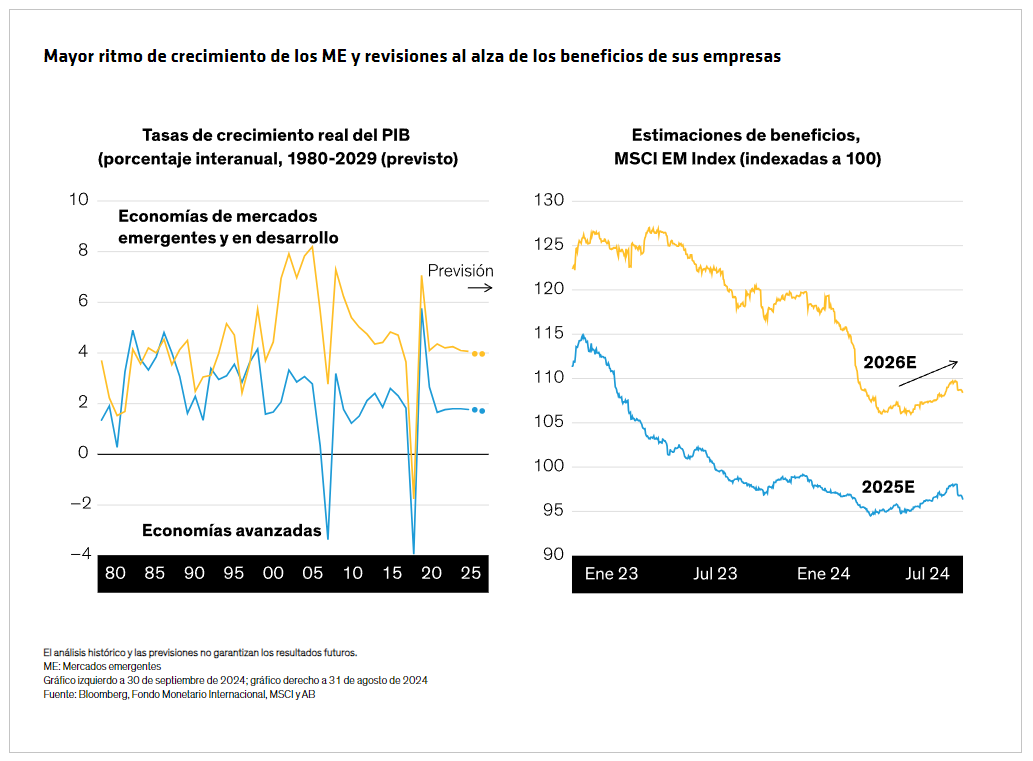

han ofrecido rentabilidades inferiores a las de los mercados desarrollados durante buena parte del último decenio. Sin embargo, ciertas tendencias muestran un panorama más prometedor que el que pintan los titulares. Por fin comienza a haber revisiones al alza de los beneficios empresariales para las acciones de mercados emergentes, especialmente en tecnología y consumo discrecional. Creemos que ese panorama más positivo para los resultados podría indicar oportunidades a largo plazo para los inversores en renta variable de mercados emergentes en cinco áreas principales.

Nunca hay que subestimar a China

China es la segunda economía más grande del mundo y el mercado emergente de mayor tamaño, lo que la convierte en una pieza fundamental del engranaje que mueve el motor de la economía global. Tras un buen comienzo de año, la economía ha comenzado a dar muestras de estancamiento lastrada por el maltrecho sector inmobiliario del país y el débil gasto de los consumidores. No obstante, el alivio podría venir en forma de política monetaria acomodaticia y reformas estructurales a largo plazo.

A finales de septiembre, el banco central de China anunció sus planes para rebajar 50 puntos básicos (p.b.) el coeficiente de reservas obligatorias y 20 p.b. su tipo de interés de referencia, y señaló que habría nuevos recortes más avanzado el año. Para nosotros, se trata de una señal de que los responsables de la política monetaria se han tomado en serio el objetivo de crecimiento del 5% para el país en 2024. No obstante, creemos que el entusiasmo que suscitan estas medidas en el mercado tendrá poco recorrido a menos que vayan respaldadas de mejoras fundamentales.

China también está avanzando en reformas normativas destinadas a atraer más capital e impulsar el precio de las acciones. Sus directrices de nueve puntos favorecen que las empresas devuelvan efectivo a los accionistas. Asimismo, el cambiante contexto macroeconómico facilita que las compañías chinas paguen dividendos. En las primeras etapas de la trayectoria de crecimiento del país, muchas empresas siguieron un modelo de expansión agresiva y emitieron un volumen enorme de acciones que apenas repartían dividendos. Sin embargo, las compañías chinas bien gestionadas están ahora en condiciones de devolver el exceso de capital a los accionistas, y esto es importante en un entorno macroeconómico más débil.

Las empresas que generan dividendos se verían así favorecidas, pero creemos que también se beneficiarían los exportadores y las empresas que ganan cuota de mercado, sobre todo teniendo en cuenta el contexto de debilidad macroeconómica de China. Dado que en el caso de China el mercado suele aplicar un enfoque generalista, los inversores pueden encontrar empresas destacadas en los tres segmentos señalados que cotizan con valoraciones atractivas.

La revolución de la IA se extiende por Taiwán

A medida que la revolución de la inteligencia artificial (IA) cobra impulso, es previsible que Taiwán se sitúe al frente. Al fin y al cabo, el país produce más de la mitad de los semiconductores de todo el mundo. También alberga nada menos que el 90% de la capacidad de producción global de los chips avanzados que emplean los sistemas de aprendizaje automático. Taiwán, considerado el Silicon Valley asiático, ofrece a los inversores un acceso indirecto a la IA a valoraciones relativamente atractivas.

Lógicamente, la IA no solo consiste en chips. Algunos de los principales actores de la cadena de suministro global de esta tecnología tienen su sede en Taiwán. Entre ellos figuran empresas de pruebas y mediciones y fabricantes del material de soporte que permite fijar los chips avanzados a los circuitos impresos. Creemos que el desarrollo de la IA todavía tiene recorrido. El gasto en IA se ha trasladado del software al hardware, y esto debería beneficiar a las empresas habilitadoras de esta tecnología de los países en desarrollo.

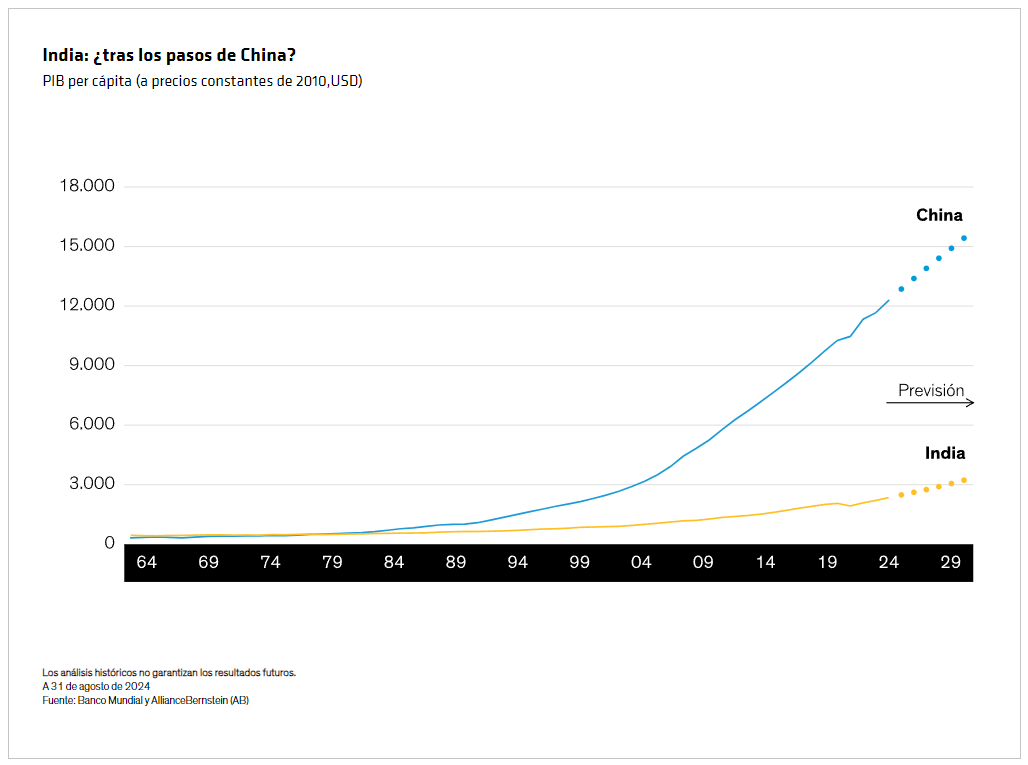

India colmar un vacío fundamental

El país más poblado del mundo está realizando un esfuerzo coordinado para ganar competitividad a escala global. Entre las iniciativas recientes salidas de Nueva Delhi figuran la mejora del transporte interurbano, la simplificación de la burocracia del país, conocida por su complejidad, la mejora de las infraestructuras críticas y el desarrollo de una infraestructura digital cada vez más puntera. Con el tiempo, creemos que las mejoras de las infraestructuras y el aumento de la eficiencia de las empresas surtirán efecto en la economía india, lo que creará nuevas oportunidades para los inversores. Por otro lado, el sólido gasto de los consumidores ha contribuido al fuerte crecimiento del PIB del país. El PIB per cápita actual de la India es similar al nivel que había alcanzado China cuando su crecimiento comenzó a repuntar.

Con el tiempo, India podría tener un papel más importante en las cadenas de suministro globales. India se perfila cada vez más como un centro de fabricación mundial, a medida que las empresas internacionales tratan de reducir su dependencia de China. Si el crecimiento económico de China sigue desacelerándose, India podría ofrecer a los inversores en renta variable de ME acceso a un fuerte potencial de crecimiento.

Corea del Sur: ¿menos barreras y más valor?

Dentro de los mercados emergentes, Corea del Sur es una potencia desde hace mucho tiempo, desde su época como uno de los cuatro tigres asiáticos hasta su estatus actual como líder mundial de la industria manufacturera que goza de una economía bien diversificada. Los responsables políticos de Seúl tratan ahora de atraer todavía más inversión mejorando la experiencia de los accionistas de las empresas surcoreanas que cotizan en bolsa. El programa «Corporate Value Up» trata de impulsar los precios de las acciones, en parte, mejorando la información financiera corporativa, a la vez que promueve las recompras de acciones y el pago de mayores dividendos.

Aunque estas propuestas parezcan sensatas, puede que no se acepten fácilmente en un país dominado por conglomerados familiares (chaebols), uno de los principales factores por los que las empresas surcoreanas cotizan a unas valoraciones persistentemente bajas. Estas reformas tardarán tiempo en materializarse, pero creemos que a la larga habrá ventajas para los inversores al aumentar el valor para los accionistas, especialmente en los sectores de automoción, finanzas e industria.

Hay numerosos tesoros ocultos en los mercados en desarrollo

De forma colectiva, los mercados emergentes y los países en desarrollo representan cerca de la mitad del PIB mundial y en ellos vive casi el 90% de la población global. A pesar de su comportamiento irregular, muchas economías de ME siguen creciendo a mayor ritmo que las de los mercados desarrollados, y las estimaciones de beneficios de sus empresas son cada vez mayores.

Es posible encontrar oportunidades de inversión interesantes en todos mercados emergentes. Si quitamos China, India, Taiwán y Corea del Sur, estos mercados representan más del 25% del MSCI EM Index y creemos que merecen mayor atención por parte de los inversores. Entre ellos está Oriente Medio, donde Arabia Saudí busca activamente diversificar su economía más allá de la energía, y los Emiratos Árabes Unidos trata de impulsar su estatus de refugio neutral. También vemos potencial en otras regiones: desde el sector bancario griego, que ha conseguido enderezarse, hasta el fintech de Kazakstán y el comercio electrónico de América Latina.

Creemos que la mejor forma de aprovechar las oportunidades en renta variable de ME es a través de un enfoque activo que incorpore tanto el análisis fundamental como el cuantitativo. Un gestor de inversiones competente puede identificar empresas de calidad en sectores de crecimiento con gran potencial, así como en sectores que atraviesan dificultades y en entornos macroeconómicos débiles. Ahora que las empresas de ME están mejorando sus beneficios y que las valoraciones siguen siendo atractivas, creemos que podría ser un buen momento para que los inversores presten mayor atención a las acciones de estos mercados.