Aparecen indicios de exceso de confianza en el mercado que pueden acabar en una «resaca inversora»

| Por Romina López | 0 Comentarios

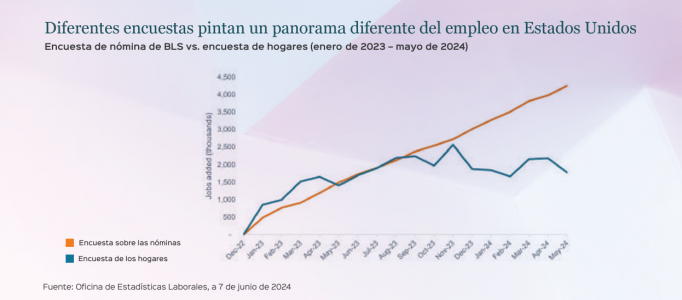

A la espera de lo que pueda suceder con los anuncios de nóminas y precios que restan antes del 18 de diciembre, la inflación de octubre, que preocupaba, no debería ser obstáculo para que la Fed vuelva a recortar un 0,25 % en su última reunión de 2024.

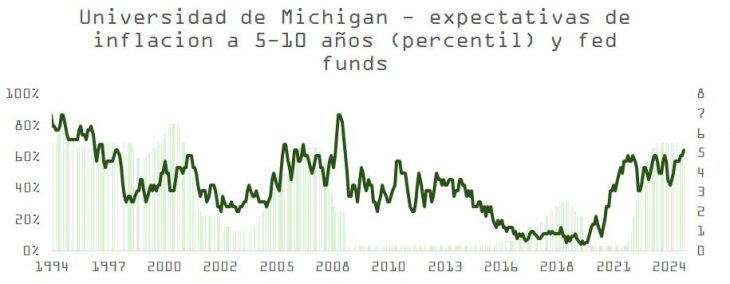

Aunque la expectativa de incremento de precios a largo plazo (5-10 años) que muestra la última encuesta de la Universidad de Michigan ilustra la preocupación creciente de las familias respecto a la evolución de su poder adquisitivo, la publicación del IPC quedó como se esperaba (+0,2 % m/m y +2,6 % a/a para el índice general; +0,3 % m/m y +3,3 % a/a para el subyacente).

En respuesta, y aunque el componente de coste de vivienda sigue sin ceder del todo y el avance hacia el objetivo del 2 % se está ralentizando, los inversores en deuda pública mostraron su alivio, que no duró mucho como consecuencia de los comentarios de Jay Powell el jueves: «La economía no está enviando ninguna señal de que tengamos que apresurarnos a bajar las tasas. La fortaleza que estamos viendo actualmente en la economía nos da la capacidad de enfocar nuestras decisiones con cuidado». La curva pasó de descontar una disminución adicional en el coste del dinero antes del cierre de este ejercicio con un 83 % de probabilidades, a situarse en el 59 % tras las apreciaciones del presidente de la Fed.

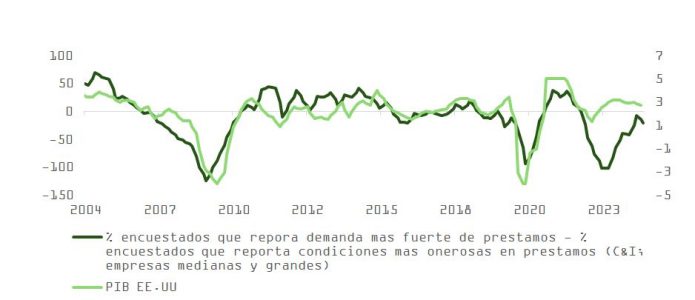

Si bien es cierto que el entusiasmo por el resultado electoral podría estimular el consumo y la inversión, antes incluso de que se produzcan cambios concretos en materia de política fiscal, la perspectiva de estabilización o moderación en la actividad económica, por lo menos hasta que Donald Trump empiece a «hacer su magia», también queda de manifiesto en la actualización del informe SLO, que apunta a una evolución en el PIB todavía por encima del potencial, pero que pierde inercia respecto al trimestre anterior. Como vemos abajo, la mejora de las condiciones crediticias que nos ha acompañado desde junio del año pasado se ha revertido; la regresión apunta a un PIB del 2,4 %.

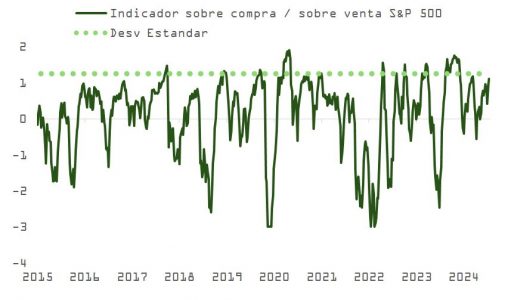

Mientras tanto, el mercado está ya en sobrecompra técnica y se aprecian indicios de exceso de confianza que pueden acabar en una «resaca inversora» después de la fiesta en honor a Trump.

Antes de mostrar algo de debilidad tras la cifra del IPC, el temor a perderse las subidas quedaba de manifiesto en los ámbitos más especulativos del mercado: la cesta de Goldman Sachs, con los 50 valores que tienen los niveles más elevados de posiciones cortas acumuladas, se anotaba casi un 10 % en solo 5 sesiones, alcanzando máximos de 2 años. El Russell 2000 de pequeñas compañías (con un tercio de sus componentes exhibiendo cifras negativas de beneficios por acción), que se ve amenazado por las decisiones que Trump pueda tomar en materia de inmigración y es más sensible que el de grandes compañías al incremento en el coste de financiación asociado al repunte en TIR, avanzaba en la primera semana del mes un 10,9 %.

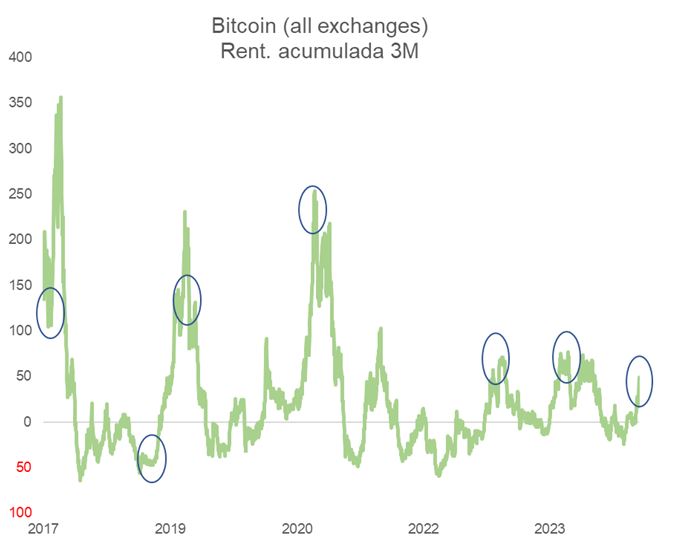

En la misma línea, el bitcoin ha registrado máximos históricos, en parte descontando un entorno regulatorio más favorable; además, la moneda virtual incautada por el gobierno federal tiene ahora menos opciones de ser vendida, beneficiando el equilibrio oferta-demanda. Pero sobre todo porque este activo tiene una alta correlación positiva con la evolución de los mercados de riesgo, algo que parece estar afectando más a su comportamiento que una actitud más amigable por parte de las autoridades, si tenemos en cuenta que el oro está cayendo.

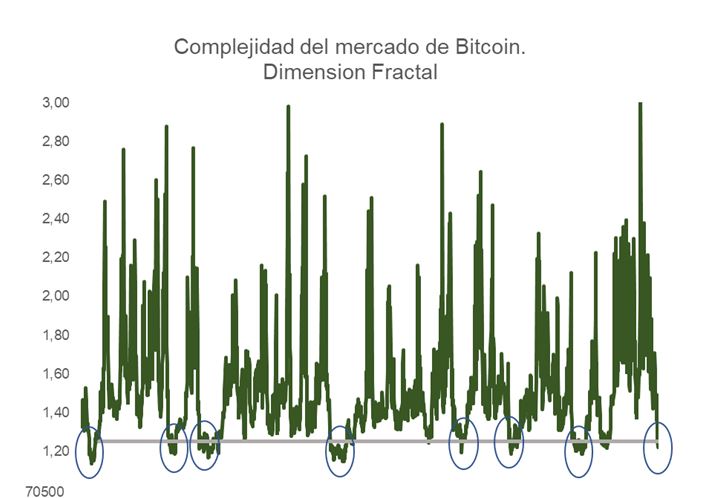

Al igual que en el caso de la bolsa, bitcoin comienza también a dar síntomas de agotamiento. Para que el precio de un activo financiero opere en un entorno estable y saludable, ese mercado en cuestión debe presentar niveles de liquidez suficientes que permitan a los distintos tipos de inversores (traders o más cortoplacistas, e inversores de largo plazo, como gestores de fondos o incluso compañías de seguros) operar entre sí.

Este equilibrio se rompe cuando la atención de los inversores pasa a centrarse en el muy corto plazo (o en el muy largo plazo), cuando las valoraciones aumentan (o disminuyen) muy rápidamente en un espacio de tiempo demasiado corto, y la liquidez proporcionada por los operadores de largo plazo (o por los traders) se reduce sustancialmente o llega incluso a desaparecer. Para que la liquidez vuelva a su punto de equilibrio, se hace necesario un ajuste en el precio de cotización que vuelva a captar la atención de los inversores. En este caso, los de largo plazo.

Estas pautas en el cambio de complejidad de la estructura del mercado, que explicamos hace tiempo en esta nota, fueron conceptualmente creadas por el matemático Benoît Mandelbrot, y su análisis nos proporciona pistas muy valiosas respecto al punto de madurez en movimientos tácticos en el precio de los activos.

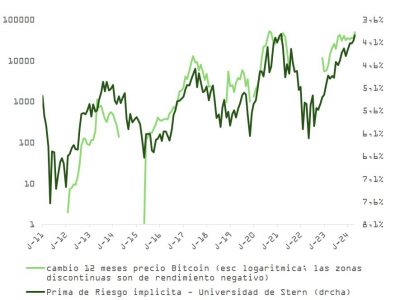

Los flujos hacia las criptodivisas son una apuesta apalancada a la compresión de la prima de riesgo en bolsa.

Si en vez de usar la metodología de cálculo de Damodaran (Universidad de Stern) para el cálculo de esa prima, simplificamos aproximándola por la diferencia entre el inverso del múltiplo precio/beneficios y la rentabilidad del activo libre de riesgo (bono del Tesoro a 10 años), lo que podemos observar es que, después del rally de Trump, los compradores de bolsa están dispuestos a pagar por asumir el riesgo de su inversión, en lugar de exigir una compensación por la incertidumbre y volatilidad asociadas al mercado de acciones. Ajustando estos números para incorporar el efecto del IPC, aún nos quedaríamos con una escasísima recompensa de 1,84 %, la más ajustada de los últimos 22 años.

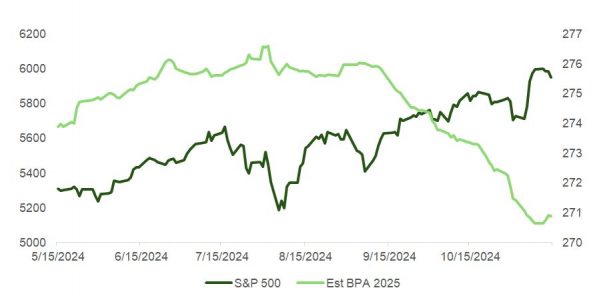

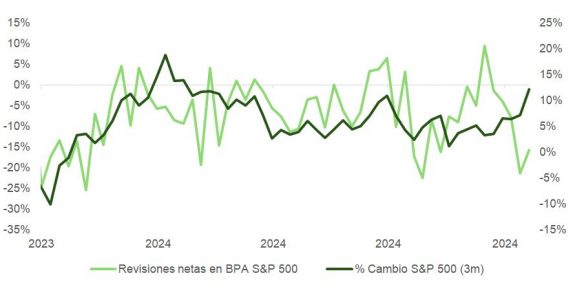

Las subidas desde el mes de agosto han coincidido con revisiones a la baja en la cifra de beneficios para 2025, pero el mercado sigue apuntando a aumentos de +15 % en BPA para el próximo año. Esta composición de lugar es más congruente con el inicio de un ciclo económico que con su fase de madurez.

La estacionalidad favorable, los datos macro, los resultados empresariales (con Disney como una de las últimas en mostrar un desempeño razonable y unas buenas expectativas de negocio), la sincronización en recortes de tipos a nivel global y los estímulos en China -además de las esperanzas volcadas sobre la agenda económica de Trump- pueden mantener al mercado de aquí a final de año.

Hacia febrero es probable que la volatilidad repunte: las actuaciones en materia de inmigración y de política comercial deberían ser las primeras en anunciarse, pero Trump no tardará en impulsar su agenda fiscal: el leve control de la Cámara de Representantes y las diferencias de opinión dentro del partido ponen presión para moverse antes de las elecciones de 2026. La preocupación por los déficits y un entorno de precios más complicado en un contexto de valoración oneroso aumenta la incertidumbre. Con la rentabilidad del bono cerca del 4,5 % y la prima de riesgo en el mercado de acciones cada vez más deprimida, incrementos adicionales en la TIR pondrán presión sobre el S&P y sobre los planes de Trump.