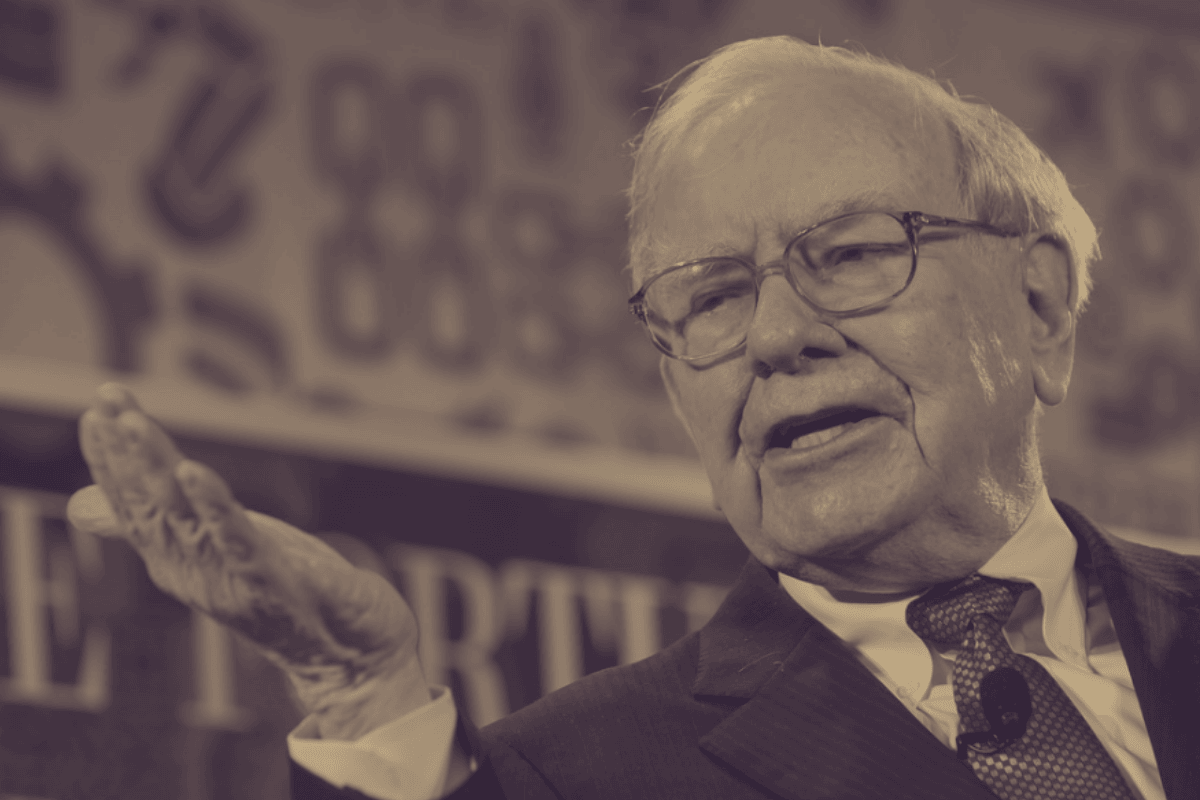

El último día de Warren Buffett como CEO de Berkshire Hathaway

| Por Beatriz Zúñiga | 0 Comentarios

Después de ocupar el cargo desde 1970, Warren Buffett, el “Oráculo de Omaha”, dejará mañana su puesto como CEO de Berkshire Hathaway. Tal y como estaba previsto y anunciado, tomará el relevo, ya de forma operativa, Greg Abel. Sin embargo, Buffett no se desvinculará del todo de su conglomerado financiero, ya que seguirá ligado a la compañía como presidente del Consejo.

A lo largo de este medio siglo, a través de sus cartas a los accionistas, hemos conocido la visión y la historia más personal de Buffett. Como él mismo ha contado, su picardía por los negocios comenzó cuando, en torno a los cinco años, compraba paquetes de chicles Wrigley’s y botellas de Coca-Cola en la tienda de ultramarinos de su abuelo para revenderlos por el vecindario con un pequeño margen. A los 11 años, cuenta que dio el paso a inversor en el primer trimestre de 1942 al comprar su primer título cotizado: acciones preferentes de Cities Service. Sin embargo, inició su carrera profesional tras trabajar en inversión y análisis en la firma de Benjamin Graham, para pasar a fundar Buffett Partnership Ltd. en 1956, su vehículo de inversión que luego le llevó a Berkshire Hathaway.

El legado

Para la industria y sus profesionales, Buffett es elogiado por cómo ha combinado resultados sostenidos con una filosofía de inversión muy “de negocios” y por su manera particular de gestionar Berkshire Hathaway. En concreto, es un claro ejemplo para los gestores por su disciplina buy & hold y su visión a largo plazo. Según las voces de la industria, es famoso por invertir con horizonte de décadas, evitando el “ruido” de corto plazo y dejando que el interés compuesto haga su trabajo.

También es un referente por su enfoque value investing centrado en el valor intrínseco, ya que insiste en que lo importante es el valor económico real de un negocio (intrinsic value), no solo métricas contables como el valor en libros cuando dejan de ser representativas.

Respecto a su forma de gestionar Berkshire, para muchos el mérito está en que ha logrado convertir su vehículo en un conglomerado financiero de primer nivel. Si revisamos la historia de la firma, vemos como Buffett pasó de tener una empresa textil a un holding diversificado, usando una estrategia de adquisiciones y reinversión de capital muy consistente.

Últimos nombramientos

Antes de que su salida se haga efectiva, Warren parece que ha querido dejar “la casa ordenada” y por eso la firma anunció, a primeros de diciembre, sus últimos nombramientos en el área corporativa. En concreto, se ha comunicado que Marc D. Hamburg, vicepresidente senior y director financiero (CFO), también se jubilará de Berkshire Hathaway el 1 de junio de 2027, tras 40 años de servicio. “Marc ha sido indispensable para Berkshire y para mí. Su integridad y criterio no tienen precio. Ha hecho más por esta compañía de lo que muchos de nuestros accionistas llegarán a saber. Su impacto ha sido extraordinario”, ha señalado Buffett.

Según han anunciado, Charles C. Chang lo sucederá como vicepresidente senior y director financiero (CFO) de Berkshire Hathaway, con efecto el 1 de junio de 2026. Además, matizan que Hamburg y Chang, ubicado en Omaha, trabajarán juntos para garantizar una transición fluida y sin contratiempos. Actualmente, Chang es vicepresidente senior y director financiero de Berkshire Hathaway Energy, puesto que ocupa desde 2024. Antes de incorporarse a Berkshire Hathaway Energy, fue socio de PricewaterhouseCoopers. Cuenta con más de tres décadas de experiencia en información financiera de empresas cotizadas y en fusiones y adquisiciones, prestando servicio a algunos de los mayores clientes de PricewaterhouseCoopers.

Por otro lado, Michael J. O’Sullivan ha sido nombrado vicepresidente senior y asesor jurídico general, con efecto el 1 de enero de 2026. También tendrá su base en Omaha y se incorpora a Berkshire Hathaway procedente de Snap Inc., donde ha ejercido como asesor jurídico general desde 2017. Anteriormente, ejerció la abogacía en Munger, Tolles & Olson durante más de dos décadas, asesorando a empresas en materias de gobierno corporativo, litigios y fusiones y adquisiciones. “Su nombramiento implica la creación de un nuevo puesto en Berkshire Hathaway, que durante décadas ha recurrido principalmente a asesoría legal externa para asuntos corporativos”, apuntan desde la firma.