Posible paz en Ucrania, rearme europeo y Alemania: ¿estamos ante las puertas de un superciclo en valores de defensa europeos?

| Por Beatriz Zúñiga | 0 Comentarios

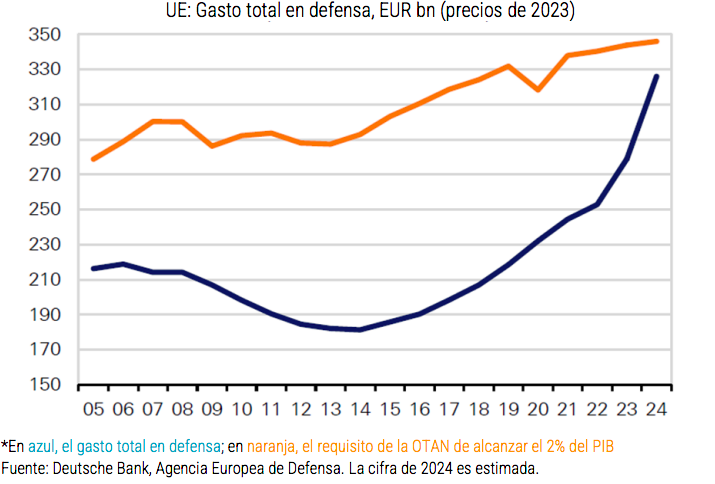

El sector de defensa europeo se ha convertido en un mercado atractivo para los inversores. El motivo está claro: el presidente Trump ha pedido que todos los miembros de la OTAN aumenten el gasto en defensa al menos al 2% del PIB tras la invasión rusa de Ucrania, y que Europa asuma más responsabilidad por su propia seguridad. En una cumbre de emergencia en Bruselas, los líderes de la UE acordaron el plan ReArm Europe de 800.000 millones de euros para aumentar significativamente el gasto en defensa con el fin de defender Ucrania, así como sus propias fronteras con Rusia. Esto ha llevado a que las acciones de la industria aeroespacial y de defensa superen al rendimiento de la mayoría de los otros sectores, ya que se benefician del mayor gasto.

Las gestoras reconocen que hay apetito por parte de los inversores. El ejemplo más claro es el fondo WisdomTree Europe Defence UCITS ETF que, desde su lanzamiento el pasado 11 de marzo de 2025, ha logrado 554 millones de dólares en nuevos flujos netos. Según indica la gestora, actualmente cuenta con 511 millones en activos bajo gestión. “Las acciones de defensa europeas representan una transformación industrial a la que los inversores aún se están adaptando. El cambio en los patrones de gasto, la reestructuración de las cadenas de suministro de defensa y los contratos de largo plazo hacen de la defensa europea una de las historias de crecimiento secular más fuertes en el mercado actual”, afirma Adrià Beso, director de Distribución en Europa de WisdomTree.

Otras firmas como Candriam reconocen que, además de favorecer la renta variable alemana y las industrias que puedan beneficiarse de los estímulos fiscales de los países europeos, se han fijado en el sector de defensa. “El sector de defensa ha superado con creces al índice MSCI Europe, con una subida de aproximadamente el 60% en lo que va de año, lo que suscita inquietud por su sobrevaloración. A pesar de las elevadas valoraciones, el sector de defensa debería seguir beneficiándose de un ‘superciclo’ de beneficios impulsado por el aumento del gasto militar europeo. A corto plazo, un alto el fuego en Ucrania podría desencadenar una recogida de beneficios en los valores de defensa, mientras que otros valores europeos podrían beneficiarse del renovado optimismo en torno a la paz”, defienden desde Candriam.

Alemana: un ‘impulsor’ en esta receta

Las gestoras añaden que para entender la oportunidad y el atractivo del sector de defensa europeo es imprescindible tener en cuenta el papel que juega Alemania, ya que su Cámara Alta ha aprobado un importante paquete de gasto en defensa e infraestructuras financiado con deuda. En concreto, el Parlamento alemán (Bundestag) ha aprobado los planes del Canciller entrante, Friedrich Merz, de flexibilizar los límites de endeudamiento. La ley eximirá el gasto en defensa y seguridad de las estrictas normas de endeudamiento alemanas. También permite la creación de un fondo de infraestructuras de 500.000 millones de euros.

“En cuanto a los detalles de la propuesta, los gastos de defensa superiores al 1% del PIB quedan exentos del freno constitucional al endeudamiento (el freno de la deuda mantiene el déficit estructural por debajo del 0,35% del PIB). El freno de la deuda también se modificará para permitir a los Estados federales contraer una nueva deuda anual del 0,35% del PIB, mientras que hasta ahora no se les permitía contraer nueva deuda. Y se creará un fondo de infraestructuras para gastar 500.000 millones de euros en los próximos doce años”, explica Irene Lauro, economista de Schroders.

Según calcula, Eiko Sievert, analista de calificaciones soberanas y del sector público de Scope Ratings, el estímulo fiscal de Alemania, destinado a abordar con firmeza su prolongado déficit de inversión y sus necesidades inmediatas en materia de seguridad, podría traducirse en 625.000 millones de euros de nueva deuda en cinco años, lo que equivale al 13% del PIB.

Oportunidades de inversión en defensa

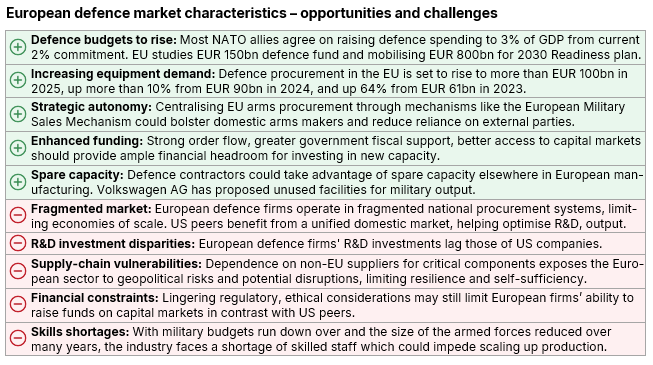

En opinión de Beso, históricamente, Europa ha dependido de contratistas de defensa estadounidenses para tecnología militar avanzada, pero cambios en materia política llevan ahora a priorizar proveedores nacionales. “La Estrategia Industrial de Defensa Europea (EDIS) está impulsando una transición hacia sistemas de defensa de producción local, con el objetivo de adquirir el 50% del equipamiento militar de la UE de fabricantes europeos para 2030, y el 60% para 2035. Por lo tanto, esperamos que la adquisición de defensa en Europa beneficie predominantemente a las empresas europeas”, añade.

Por su parte, según el análisis que hacen desde Scope Ratings, el rearme de Europa impulsará la demanda de las empresas de defensa de la región, pero pondrá a prueba las capacidades de producción, I+D, cadenas de suministro y acceso al capital del sector. Además, los fabricantes europeos de equipos de defensa prevén un aumento de los nuevos pedidos, a pesar de que el gasto combinado en defensa de la región sigue siendo aproximadamente la mitad del de Estados Unidos, pese a los recientes aumentos provocados por la invasión a gran escala de Ucrania por parte de Rusia.

“Los fabricantes europeos de equipos de defensa pueden beneficiarse de un rápido crecimiento, pero se enfrentan a retos estructurales relacionados con las peculiaridades del sector europeo: el tamaño relativamente modesto de las empresas individuales, la fragmentación de los procesos de adquisición a través de múltiples ministerios de defensa diferentes, además de la cadena de suministro, la dotación de personal y las actuales limitaciones de financiación”, afirma Sebastian Zank, responsable de análisis de crédito corporativo de Scope Ratings.

Sin embargo, matiza: “El cambio de percepción del sector, las nuevas vías de financiación y la solidez del flujo de caja operativo libre ofrecen margen financiero para nuevas inversiones, sobre todo entre los grandes contratistas, como la británica BAE Systems, la italiana Leonardo, la alemana Rheinmetall y las unidades de defensa del fabricante aeronáutico Airbus”.

También, Zank llama la atención sobre que es probable que aumente la presión para una mayor consolidación del sector. “Uno de los indicadores más claros del crecimiento sostenido del sector europeo de defensa es la cartera de pedidos plurianual de las principales empresas, que alcanzará 330.000 millones de euros en 2024. Sin embargo, a menos que se produzca una mayor consolidación de la industria europea, las empresas más pequeñas y especializadas de la región, con menos economías de escala, estarán peor situadas para aumentar la producción, lo que se traducirá en una contratación más lenta y costosa”, añade el analista de Scope Ratings.

La otra mirada al sector de defensa europea

A la hora de hablar de oportunidades de inversión, Clément Inbona, gestor de fondos de La Financière de l’Échiquier, señala que ha llegado el momento de olvidarnos un poco de las 7 Magníficas, “ese club cerrado de titanes cotizados estadounidenses vinculados a la tecnología y, en especial, a la IA”, y hablar de la “nueva sensación de las bolsas”: “Le(s) S.T.A.R.S”. Según indica la gestora, tras este acrónimo se esconden Leonardo, Saab, Thales, Airbus, Rheinmetall y Safran, seis valores cotizados de la Unión Europea y actores de primer nivel del sector de la defensa y la aeronáutica, una industria en “plena efervescencia”.

En su opinión, existen todavía numerosos obstáculos para poder responder eficazmente a este reto estratégico. Dejando a un lado el tema del gasto y el presupuesto de los Estados, Inbona destaca que la capacidad del sector para absorber este exceso de demanda también plantea dudas, ya que el tejido industrial está fragmentado y, hasta ahora, han primado en él los intereses nacionales.

“Aunque el sector ha estado mucho tiempo estigmatizado por cuestiones éticas, dado que ha primado el aspecto letal sobre los retos de la defensa y la disuasión, los planteamientos están cambiando aquí también. En Francia, por ejemplo, la asociación de inversores institucionales Af2i afirmaba en su informe titulado ESG et financement de l’industrie de défense (ASG y financiación de la industria de la defensa) que ‘parece que podría compatibilizarse la dimensión ASG y la financiación de determinada industria militar, siempre que se respeten ciertas condiciones operativas’. En fechas más recientes, se ha producido un giro de última hora que simboliza esta (r)evolución: Euronext contemplaba excluir a Airbus, Thales y Safran de su índice CAC ESG tras un cambio de agencia de calificaciones ESG que había evaluado a esta empresa de forma más desfavorable, pero la presión mediática y política ha hecho que estos valores se mantengan en el índice”, señala la gestora de La Financière de l’Échiquier.

Entonces, ¿qué pasa con la sostenibilidad?

Por último, a la hora de aprovechar este contexto favorable para las compañías relacionadas con la defensa es inevitable analizar qué ocurre con la sostenibilidad. En este sentido, las firmas de inversión realizan una aclaración entre las armas convencionales, que normalmente si han sido invertibles para carteras tradicionales, y las armas controvertidas, como las municiones de racimo, que tradicionalmente han quedado excluidas.

Según explican desde Robeco, aunque para ellos invertir en fabricantes de armas controvertidas está prohibido, la gestora siempre ha sido posible invertir en empresas involucradas en las industrias de defensa convencionales y sus servicios de apoyo. Esto esto podría aumentar ahora, según afirman los especialistas en inversiones sostenibles y multi-activos de Robeco.

“Estamos tratando de conciliar una reticiencia natural a invertir en defensa, debido a su asociación inherente con conflictos insostenibles y no deseados, con el hecho de que somos inversores multi-activos, y queremos equilibrar la compensación entre riesgo, rendimiento y sostenibilidad cuando se trata de gasto en defensa. A largo plazo, debemos posicionarnos para beneficiarnos de los cambios significativos en la política europea para aumentar el gasto en defensa. El plan ReArm Europe significa una nueva inversión masiva para salvaguardar la seguridad de la región”, señala Aliki Rouffiac, gestor de carteras de Robeco Sustainable Multi-Asset Solutions.