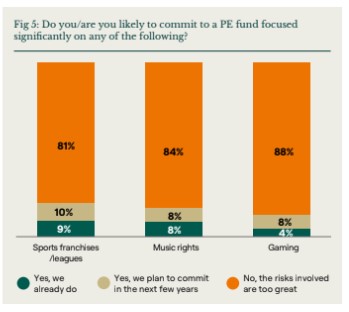

Estados Unidos, Canadá y Australia, los países con mayor tasa de participación en bolsa

| Por Ignacio Valles | 0 Comentarios

En un momento en que los mercados financieros experimentan una creciente volatilidad, el interés de los hogares por las bolsas sigue siendo un indicador clave de la confianza económica. ¿En qué países del mundo invierten más? Según el último estudio* realizado por HelloSafe, los ciudadanos de Estados Unidos, Canadá y Australia son los más activos. Tras analizar la dinámica cultural, económica y normativa, los autores concluyen que existen grandes diferencias de un continente a otro.

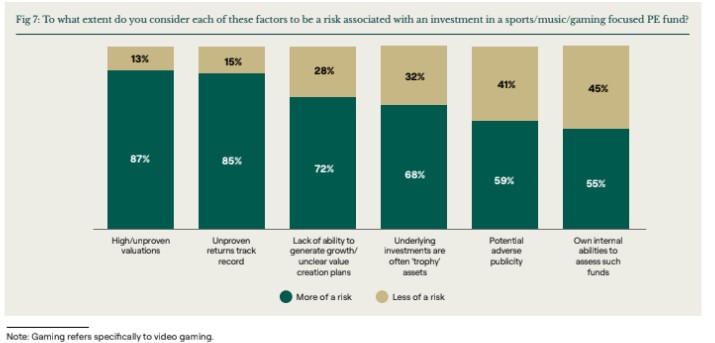

Para entender los resultados de este informe, hay que tener en cuenta que los datos presentados en este mapa son los más recientes disponibles, y corresponde a 2023 y 2024. «Al no existir estadísticas oficiales al respecto, existe un margen de error de entre el 5 y el 10% debido a las fluctuaciones en la propiedad de activos bursátiles y a la dificultad de estimar el número de tales propietarios. Las cifras incluyen a los inversores que poseen directamente una cartera de acciones, pero también a las personas que invierten indirectamente en activos bursátiles a través de diversos vehículos financieros (como los seguros de vida, por ejemplo)», matizan los autores del informe antes de que nos adentremos en un sus conclusiones.

El análisis de las tasas de propiedad de acciones bursátiles revela marcadas disparidades entre continentes puesto que en Norteamérica, los hogares tienen las tasas más elevadas, con un 55% en Estados Unidos y un 49% en Canadá, lo que refleja una fuerte cultura de inversión. Oceanía sigue esta tendencia, con un 37% en Australia y un 31% en Nueva Zelanda. En Europa, hay diferencias significativas puesto que países nórdicos como Suecia (22%) y Finlandia (18,7%) están por delante de grandes economías como Francia (15,1%) y Alemania (14,2%).

En Asia, las tasas siguen siendo globalmente modestas, a pesar del dinamismo de centros financieros como Hong Kong (13,8%) y Japón (15,2%). Por último, los países emergentes de América Latina y África, como Brasil (8%) y Marruecos (0,5%), presentan niveles mucho más bajos, lo que ilustra unos mercados financieros aún en desarrollo.

Pauline Laurore, experta en finanzas de HelloSafe, ha explicado: «La diferencia de participación en bolsa entre países puede explicarse por una combinación de factores estructurales. En países como Estados Unidos y Canadá, la inversión en renta variable está profundamente integrada en los planes de ahorro para la jubilación -a través de los fondos de pensiones- y respaldada por fuertes incentivos fiscales. La cultura financiera allí está más desarrollada, y el acceso a los mercados se ve facilitado por plataformas de bajo coste y una regulación favorable. Por el contrario, en muchos países emergentes, las infraestructuras financieras son menos maduras, los productos de inversión no están muy extendidos y el ahorro sigue canalizándose principalmente hacia activos inmobiliarios o poco arriesgados. Incluso en países muy poblados como India y China, el bajo nivel de penetración del mercado bursátil (6-7%) muestra que existe un considerable potencial de crecimiento, siempre que se superen los obstáculos educativos, tecnológicos e institucionales».

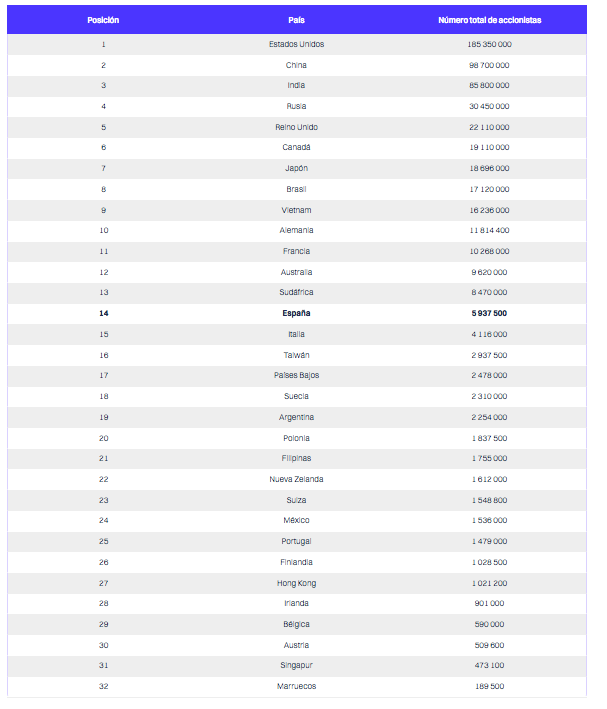

El análisis del número absoluto de accionistas revela diferencias significativas entre los países en términos de demografía y desarrollo económico. En Norteamérica, Estados Unidos domina con más de 185 millones de inversores, muy por delante de Canadá, con 19 millones. En Asia, aunque la proporción de inversores es menor, el volumen es impresionante debido a la población: China (98,7 millones) e India (85,8 millones) figuran entre los líderes mundiales.

En Europa, las cifras son más modestas a pesar de las economías avanzadas: destacan el Reino Unido (22 millones) y Alemania (11,8 millones), mientras que Francia cuenta con 10,2 millones de titulares. En América Latina, destaca Brasil con 17,1 millones de inversores, muy por delante de sus vecinos. Por último, en África, Sudáfrica encabeza la lista con 8,47 millones de inversores, lo que contrasta con las cifras mucho más bajas de Marruecos (189.500). Estas cifras revelan la influencia combinada del nivel de vida, la cultura de inversión y el peso demográfico.

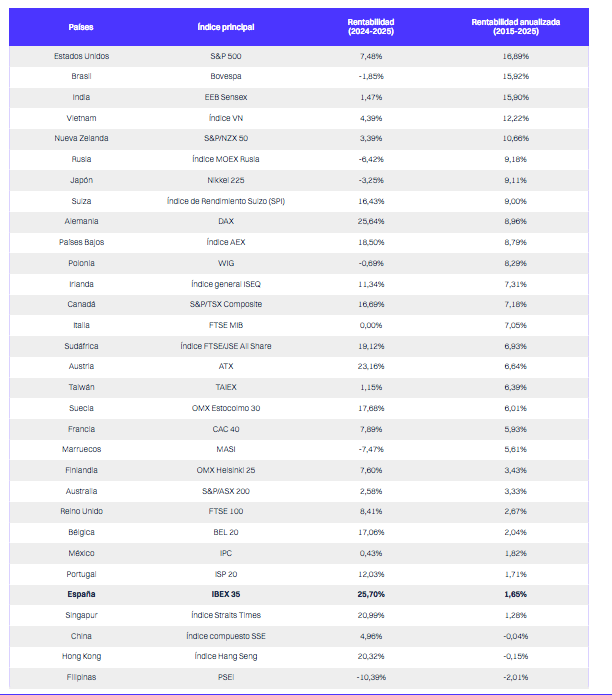

EE.UU., India y Brasil: los tres mejores rendimientos bursátiles de los últimos 10 años

Un análisis de los rendimientos anualizados a lo largo de 10 años muestra que Estados Unidos, con el S&P 500, sigue a la cabeza con un rendimiento del 16,89%, lo que lo convierte en uno de los índices más rentables del periodo. Los mercados emergentes, especialmente Brasil y la India, les siguen de cerca, con rendimientos cercanos al 15,9%, ofreciendo un potencial atractivo a pesar de su volatilidad. Vietnam y Nueva Zelanda también destacaron con rendimientos respetables, aunque más moderados (12,22% y 10,66%).

En cambio, mercados como el Reino Unido (2,67%) y España (1,65%) obtuvieron resultados mucho peores, lo que sugiere un crecimiento menos dinámico durante el periodo. Países europeos como Portugal (1,71%) y Francia (5,93%) también obtuvieron peores resultados que sus homólogos mundiales.

*El estudio de HelloSafe analiza en un nuevo estudio la tasa de participación de los hogares en el mercado de valores de 32 países en todo el mundo. Este estudio examina países en los que los hogares dedican una parte importante de sus ahorros a la renta variable y otros productos de inversión