¿En qué ponen el foco las firmas para su «carta de navegación» en tiempos de incertidumbre?

| Por Beatriz Zúñiga | 0 Comentarios

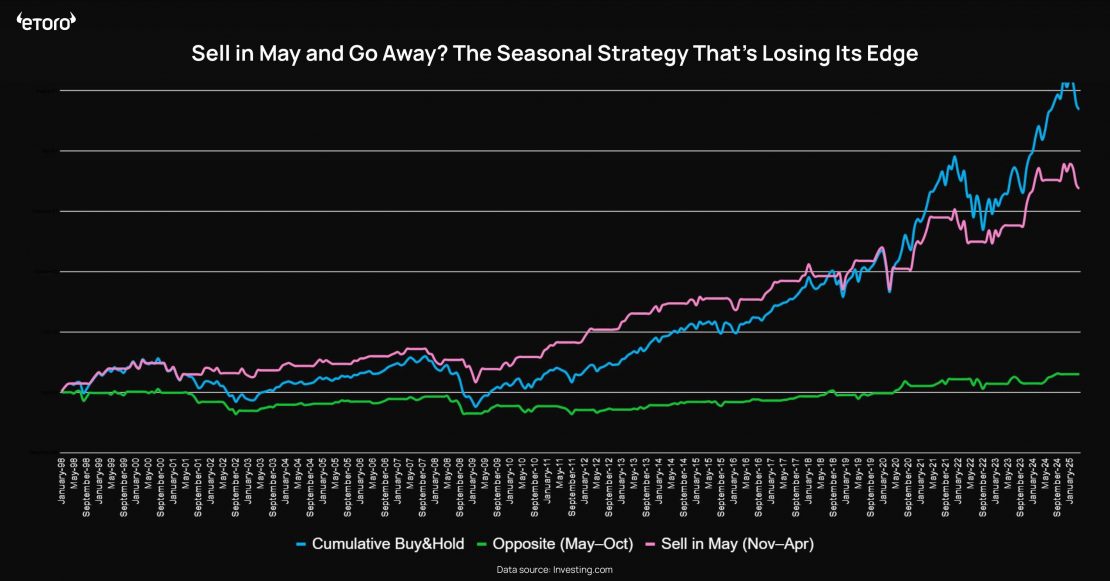

Casi hemos llegado a la mitad del año y, sin duda, se puede afirmar que llevamos un 2025 trepidante. La guerra comercial sigue siendo uno de los factores que mueve el mercado y las decisiones de los inversores, que consideran que la incertidumbre no ha desaparecido del todo. Según Gabriel Debach, analista de Mercados de eToro, con el inicio de mayo, los inversores se enfrentan una vez más al conocido dicho: «Vender en mayo y marcharse».

Para Debach, esta estrategia de inversión estacional aconseja reducir la exposición a la renta variable durante los meses de verano, basándose en la idea de que los mercados tienden a tener un rendimiento inferior entre mayo y octubre. “Los datos históricos del S&P 500 entre 1998 y 2025 respaldan parcialmente esta tesis. El índice registró una rentabilidad media del 6,6% durante el período noviembre-abril, en comparación con tan solo el 2,4% entre mayo y octubre. De hecho, la mitad de invierno superó a la de verano en el 77% de los años estudiados. Esta diferencia de rendimiento proporciona a la regla estacional una base estadística, aunque no una garantía total”, indica el analista.

Según su análisis, los mercados se ven influenciados por mucho más que el calendario: “En algunos años, como 2009 y 2020, mantenerse al margen del mercado durante el verano habría significado perderse importantes repuntes, en estos casos debidos a la crisis financiera y las caídas provocadas por la pandemia del COVID-19. Estas excepciones revelan que, si bien la estacionalidad puede destacar períodos de alto riesgo o volatilidad, no puede sustituir un análisis macroeconómico oportuno”.

Motivos de incertidumbre

Desde BlackRock Investment Institute reconocen que están pendientes de las perturbaciones provocadas por la guerra comercial. “Las normas económicas son vinculantes: esperamos una contracción en EE.UU. este año, dadas las perturbaciones de la oferta derivadas de los aranceles. Mantenemos la sobreponderación de la renta variable estadounidense mientras se desarrolla la temática de la inteligencia artificial (IA). Las cifras mejores de lo previsto del informe sobre empleo en Estados Unidos dieron impulso a los activos de riesgo la semana pasada, cuando la renta variable de EE.UU. subió un 3%. Por su parte, la rentabilidad de los bonos del Tesoro estadounidense a 10 años apenas sufrió cambios”, apuntan en uno de sus últimos informes.

Los expertos de Capital Group reflexionan sobre la situación actual y las perspectivas del mercado de tipos de interés en Estados Unidos, con un enfoque particular en cómo la incertidumbre política y económica está influyendo en las decisiones y estrategias de la Reserva Federal y en el comportamiento del mercado de bonos del Tesoro. Esto demuestra que los bancos centrales son otro factor relevante a la hora de comprender los mercados.

“El equipo de tipos de interés cree que la volatilidad en el mercado de tipos va a continuar en un contexto en el que los mercados tratarán de lograr una mayor claridad sobre la evolución de las políticas y de la dinámica entre aumento de la inflación y ralentización del crecimiento. El riesgo de recesión parece estar aumentando de manera significativa, a pesar de que las presiones inflacionistas también podrían incrementarse, lo que favorece la posibilidad de que asistamos a una crisis de estanflación. Los cambios políticos en materia de inmigración, impuestos y regulación no hacen más que aumentar la incertidumbre en el mercado y podrían tener efectos dispares en el crecimiento y la inflación”, advierten desde Capital Group.

Ajustando las carteras

Ante este contexto, las firmas de inversión siguen ajustando sus carteras. En el caso de UBS, la clave para seguir navegando en estos tiempos de incertidumbre es la diversificación y los activos alternativos. “Esperamos que la economía estadounidense evite una recesión en toda regla este año, gracias a la firma de acuerdos comerciales y la reducción de los aranceles, pero es probable que la expansión del PIB se ralentice significativamente, pasando del 2,8 % del año pasado a alrededor del 1,5 % este año. Aunque los titulares sobre los aranceles pueden empezar a mejorar, los datos económicos podrían debilitarse a medida que el impacto de los aranceles se refleje en la economía”, reconoce Mark Haefele, director de Inversiones de UBS Global Wealth Management.

Según la visión de la firma, los inversores deberían considerar bonos de calidad, oro y los hedge funds para ayudar a diversificar sus carteras. En concreto, según su último informe, los activos de renta fija de calidad proporcionan liquidez, ingresos y estabilidad a la cartera, mientras que no hay que olvidar que el buen comportamiento del oro este año debería mantenerse gracias a la fuerte demanda. Por último añaden como idea que los hedge funds pueden ofrecer flujos de rentabilidad únicos que complementan los activos tradicionales.

Por su parte, François Rimeu, estratega senior de Crédit Mutuel Asset Management, apunta que el escenario de referencia de los mercados parece actualmente demasiado optimista dados los riesgos potenciales. Por ende, considera que el riesgo de decepción en relación con las negociaciones comerciales en curso parece elevado, lo que podría invertir la visión optimista que tienen actualmente los inversores.

Respecto a su visión estratégica afirma que, en renta variable, “el fuerte repunte de las acciones no tiene en cuenta los riesgos para el crecimiento y, por tanto, para los beneficios empresariales, especialmente en Estados Unidos”. Mientras que en crédito recomienda la misma prudencia, “dado que los diferenciales siguen siendo estrechos”. Por último añade: “Mantenemos nuestra preferencia por los tipos en euros, en un contexto de disminución del riesgo inflacionista y de mensajes cada vez más acomodaticios por parte de los banqueros centrales. Preferimos la parte corta de la curva de tipos estadounidense”.

Otra idea para las carteras la lanza Peter Brodehser, gestor de DWS. Según su opinión, estamos ante una alta volatilidad y pérdidas de precios en las inversiones de mayor riesgo, en un periodo muy breve. Es lo que los inversores tuvieron que digerir en las primeras semanas de abril, al menos en lo que respecta a los mercados líquidos de acciones y obligaciones. «Sin embargo, las inversiones en infraestructuras presentaron un panorama diferente. Demostraron ser bastante resistentes durante estos tiempos turbulentos», afirma Brodehser.

En su opinión, las inversiones en infraestructuras podrían contribuir a reducir los riesgos de una cartera. Una de las razones es que esta clase de activos tiende a evolucionar de forma bastante diferente a las clases de activos líquidos, es decir, apenas muestra correlaciones. “Las inversiones en infraestructuras podrían contribuir así a reducir el riesgo de la cartera”, subraya Brodehser, una característica importante en estos tiempos de incertidumbre. Otra razón es que las inversiones en infraestructuras gozan de una demanda comparativamente estable, ya que a menudo atienden a necesidades básicas. “Por ejemplo, la gente prefiere vivir sin ir a un restaurante que con las luces apagadas en casa”, explica Brodehser. Debido a las mayores primas de iliquidez, complejidad y duración, rentabilidades en el rango medio de un dígito son, en su opinión, realistas. Los inversores con un horizonte a largo plazo podrían beneficiarse de estas posibles palancas de rentabilidad.