La Fed, la Casa Blanca y la independencia: los escenarios que enfrenta Powell

| Por Antonio Sandoval | 0 Comentarios

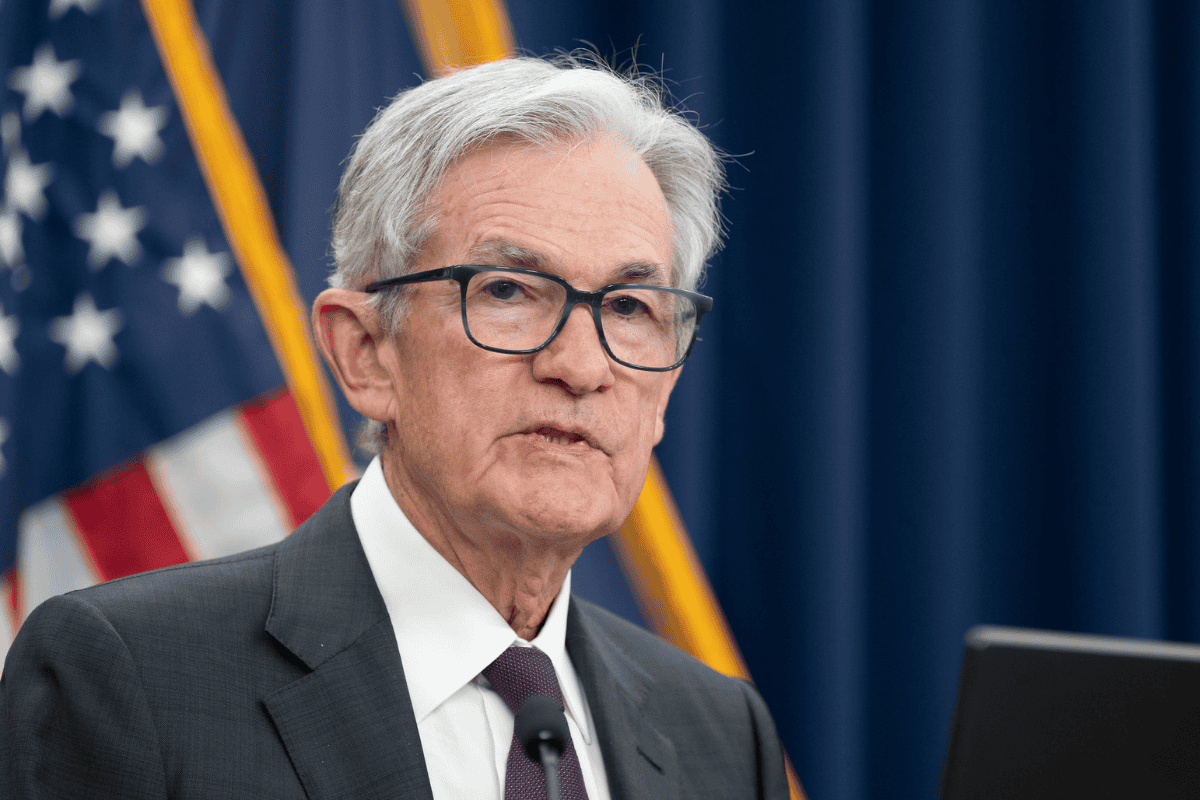

Una situación sin precedentes, que tiene a los inversionistas del mundo atentos, se abrió cuando el Departamento de Justicia de Estados Unidos inició una investigación penal contra el presidente de la Reserva Federal, Jerome Powell. Tras recibir la notificación de una investigación judicial –relacionada con un aumento sustantivo del presupuesto de los trabajos de renovación de las oficinas centrales de la Fed–, el economista denunció en un video la amenaza judicial como un ataque político. ¿Cuál es el escenario que enfrenta Powell? Hay varios antecedentes que refuerzan la independencia de la Fed, la principal preocupación de los capitales internacionales, pero también eventos en que las relaciones entre la Casa Blanca y el central se han tensionado en el pasado.

Según destacó el banco Banamex en un informe, no hay precedentes para una acción como esta desde que la Fed se fundó, en 1913. Tampoco los hay para una respuesta similar a la de Powell, quien respondió directamente por primera vez a los persistentes dardos de la administración Trump.

Desde julio del año pasado que el mandatario estadounidense ha estado escalando las críticas contra el presidente de la Fed, por no impulsar una agresiva reducción de tasas de interés. Incluso lo ha acusado de haber politizado algunas decisiones de política monetaria para favorecer al expresidente Joe Biden en la elección de 2024. Ante este terreno desconocido, Banamex repasa algunos de los antecedentes históricas de la a ratos tensa relación entre el ente monetario y el gobierno federal.

Antecedentes de independencia

Respecto a Powell, la firma recalcó que todavía no hay una acusación penal formal. Si existiera, el caso llegaría a la Suprema Corte y ésta podría tomar, en principio, varios meses para pronunciarse. El Departamento de Justicia aún podría desistirse, o la corte rechazar una eventual petición de remover a Powell antes de que su encargo culmine legalmente en mayo próximo.

En el frente que más le preocupa a los inversionistas está la independencia de la Fed. Legalmente, señalaron desde el banco, la independencia legal del banco central no está en la Constitución, pero sí se basa en sentencias –tanto históricas como recientes– de la Suprema Corte.

En 1935, la máxima instancia judicial estadounidense decidió que el presidente de EE.UU. no podía remover arbitrariamente a comisionados de agencias independientes, excepto por causas muy serias y que no estén relacionadas con decisiones propias de su función.

Es más, en mayo del 2025, la Suprema Corte distinguió a la Fed respecto de otras agencias independientes, argumentando de manera especial y más fuerte a favor de su independencia, y en contra de la posibilidad de que el Ejecutivo remueva a un miembro de la Fed.

“Durante medio siglo, la independencia de la Fed ha sido un ancla para la reputación nacional y global de la institución financiera más importante del mundo. Indudablemente, ha sido factor del excepcionalismo americano de las últimas décadas y, en particular, del rol del dólar como la moneda reserva de valor más importante”, señaló Banamex en su reporte.

Sin embargo, esta independencia no ha estado exenta de presiones por parte del Ejecutivo. A raíz de la influencia que la Casa Blanca ejerció con el ente monetario en las décadas de los 60 y 70, desde los inicios de los años 80 que el país norteamericano ha ido fortaleciendo y resguardando su independencia.

Los balances políticos

Uno de los grandes riesgos, según Banamex, consiste en una posible alteración de los equilibrios internos de la Fed, especialmente del comité que dicta la política monetaria de la principal economía del mundo (el Comité Federal de Mercado Abierto, o FOMC, por su sigla en inglés). Esto considerando la potencial solicitud de remover a Powell y la solicitud de sacar a Lisa Cook.

En la actualidad, Trump, cuenta con tres de los siete miembros de la Junta de Gobernadores, quienes están alineados con su postura de un sesgo acomodaticio de la política monetaria: Michelle Bowman, Christopher Waller y Stephen Miran.

El período de Miran, en particular, termina en enero de este año. En ese momento, podría ser reelegido o podría suceder que Trump usara esa plaza para nominar a alguno de los candidatos a presidente que no se encuentran aún en la Junta de Gobernadores, como Kevin Hassett, Kevin Warsh o Rick Rieder.

El período del mismo Powell abre distintas posibilidades. Aunque su mandato como presidente termina en mayo de este año, el economista tendría la posibilidad de quedarse como gobernador hasta 2028. Aunque la costumbre es que, una vez que terminan sus períodos, los presidentes de la Fed suelen renunciar, la enérgica respuesta del domingo ha aumentado la posibilidad de que Powell opte por quedarse como gobernador, para evitar que Trump tenga una mayoría en la Junta de Gobernadores.

Si destituyeran a Cook y a Powell como gobernadores, los simpatizantes del presidente Trump pasarían de ser tres a cinco y se volverían mayoría en el comité. Sin embargo, seguirían siendo una minoría de cinco en las decisiones de política monetaria del FOMC, que tiene 12 miembros. El riesgo es que las decisiones de política monetaria se tomarían en un contexto altamente politizado, recalcaron desde Banamex.

“Además de las dificultades propias de acordar una sola visión de política monetaria, todas las decisiones se producirían en un contexto de lucha por minar o rescatar la independencia de la Fed y, en particular, en el contexto de la presión explícita del presidente Trump para bajar sustancialmente la tasa de interés, desde su actual nivel de 3,75%”, indicó el banco.

La presidencia del FOMC

Otra variable clave es quién tomaría el timón del FOMC. Aunque el presidente de la Fed siempre ha sido el presidente del FOMC, la ley indica que los miembros de este comité sean quienes elijan a su presidente, por mayoría simple. En consecuencia, podría ocurrir que, en esta ocasión, no eligieran al nuevo presidente de la Fed como presidente del FOMC. Igualmente, sería posible que el nuevo presidente de la Fed se ubique en una posición de minoría.

Aunque esto ya ocurrió una vez en el país, a mediados de los años 80, en esta ocasión una configuración tal sería fuente de fuerte incertidumbre sobre el comportamiento de la Reserva Federal en los próximos meses y años, advirtió el banco.

Hasta ahora, los mercados han reaccionado muy poco, quizá porque estiman que la investigación contra Powell no prosperará. En caso contrario, veremos una reacción significativa y creciente con el paso del tiempo, según Banamex.

Con todo, es posible que el Departamento de Justicia se desista y, sobre todo, es probable que la Suprema Corte de Justicia deseche la demanda. Sin embargo, si esto no ocurre así, y la Fed comienza a percibirse como menos independiente, es probable que se vea un empinamiento de la curva de tasas de interés en Estados Unidos, debido a que la Fed podría bajar las tasas a corto plazo, pero las de largo subirían y el dólar se depreciaría.

Apoyo internacional

Este nuevo enfrentamiento entre la Administración Trump y Powell está resonando también en la comunidad financiera internacional. Tanto es así que los principales banqueros centrales internacionales, incluida Christine Lagarde, presidenta del Banco Central Europeo (BCE), o Pablo Hernández de Cos, director general del Banco de Pagos Internacionales (BIS), han expresa su solidaridad con Powell, en una declaración que firman junto con otros diez responsables. En este sentido, su mensaje es claro: «Nos solidarizamos plenamente con el Sistema de la Reserva Federal y con su presidente, Jerome H. Powell. La independencia de los bancos centrales es un pilar fundamental de la estabilidad de precios, financiera y económica, en beneficio de los ciudadanos a los que servimos. Por ello, es crucial preservar esa independencia, con pleno respeto al Estado de derecho y a la rendición de cuentas democrática. El presidente Powell ha ejercido su cargo con integridad, centrado en su mandato y con un compromiso inquebrantable con el interés público. Para nosotros, es un colega respetado, por quien sienten el mayor aprecio todos los que han trabajado con él».

Estas palabras también están suscritas por Andrew Bailey, gobernador del Banco de Inglaterra; por Michele Bullock, gobernador del Banco de Australia; por Tiff Macklem, gobernador del Banco de Canadá; y por Gabriel Galípolo, gobernador del Banco de Brasil, entre otros. No solo altos cargos en activo han expresado su apoyo a Powell, también han respaldado este comunicado los ex secretarios del Tesoro, cargo que también ocupó Yellen bajo el mandato presidencial de Joe Biden, Timothy Geithner, Jacob Lew, Henry Paulson y Robert Rubin.