Cómo capturar seguridad y estabilidad con CLOs en medio de la incertidumbre

| Por Cecilia Prieto | 0 Comentarios

Los CLOs de corta duración pueden actuar como un ancla defensiva en un entorno de tasas cambiantes. Con la Reserva Federal de EE. UU. reanudando los recortes de tasas y otros bancos centrales firmemente comprometidos con la flexibilización, los inversores están reevaluando las asignaciones de renta fija. En este contexto, es fundamental mantener la diversificación, mientras que la exposición a la duración corta desempeña un papel central en la gestión del riesgo.

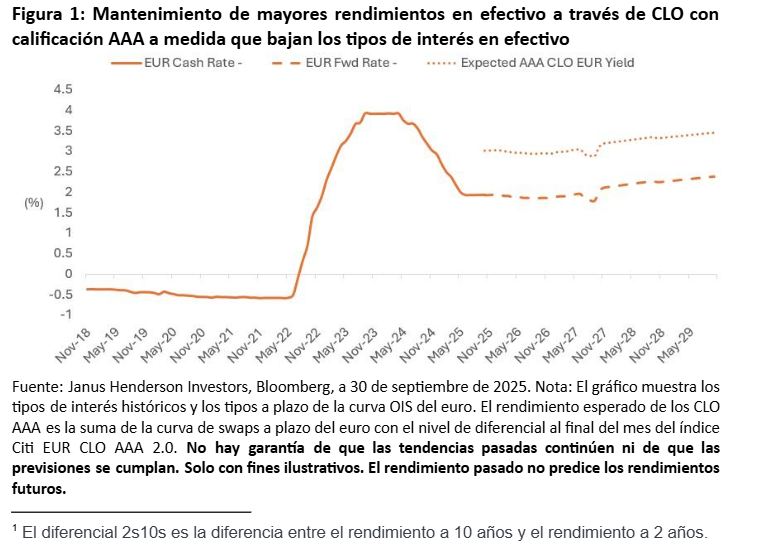

A medida que las tasas a corto plazo bajan en un contexto de ralentización del crecimiento y moderación de la inflación, la curva ofrece pocos incentivos para ampliar los vencimientos: el diferencial entre los bonos a 2 y 10 años se sitúa en solo ~50 pb en EE. UU. y ~60 pb en Europa. Esto pone de relieve la mínima compensación que se obtiene por asumir un riesgo de duración adicional. Al mismo tiempo, la volatilidad a largo plazo sigue siendo elevada, lo que refuerza la necesidad de actuar con cautela. Los CLOs, especialmente en la parte superior de la estructura de capital, destacan por sus atractivos diferenciales y su baja sensibilidad a las variaciones de las tasas. La asignación a tramos de CLOs de alta calidad puede mitigar el riesgo de duración y preservar el rendimiento, lo que los convierte en un componente estratégico para construir carteras de renta fija resilientes para 2026.

Valor relativo: los CLOs destacan en un contexto de diferenciales ajustados

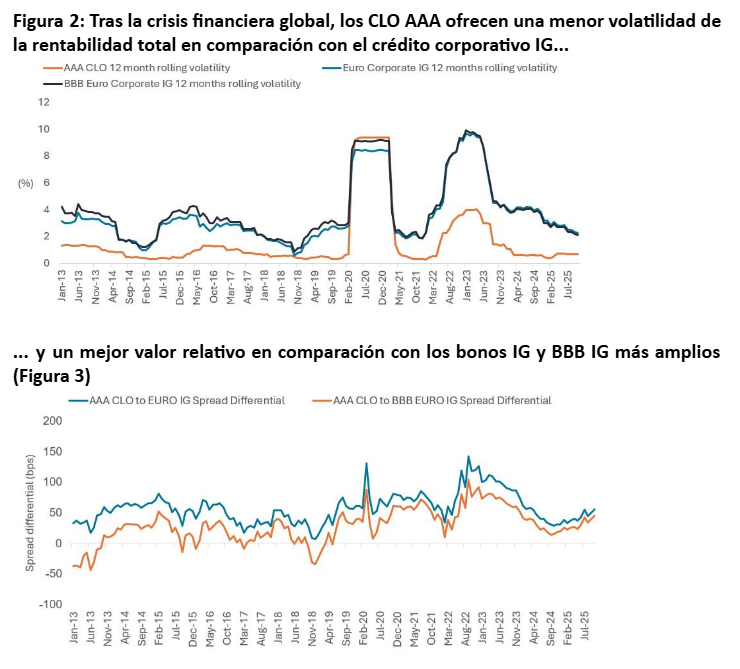

A medida que nos acercamos al 2026, la mayoría de los sectores de renta fija siguen siendo históricamente caros, con los diferenciales de crédito de grado de inversión (IG) rondando sus percentiles más ajustados. Por el contrario, los CLO con calificación AAA, aunque más ajustados que sus medias a largo plazo, siguen ofreciendo diferenciales más cercanos a los percentiles medios, lo que los convierte en una de las oportunidades de valor relativo más atractivas de los mercados de crédito públicos.

Más allá de los niveles de diferencial, los inversores deben tener en cuenta la volatilidad del rendimiento total. En los últimos 12 meses, los CLOs han registrado una volatilidad de solo el 0,7 %, muy inferior al 2,2 % de los bonos IG en euros, lo que sigue reflejando la incertidumbre provocada por las tasas de interés. Dado que es probable que los bancos centrales mantengan una postura cautelosa y que persista la volatilidad de las tasas, se espera que se mantenga la combinación de baja sensibilidad a los precios y carry resistente de los CLOs. Esto posiciona al sector como una asignación básica para los inversores que buscan equilibrar el rendimiento y la estabilidad en un contexto de valoraciones ajustadas de la renta fija.

Los diferenciales estables de los CLOs en medio de una emisión récord ponen de relieve la creciente participación de los inversores

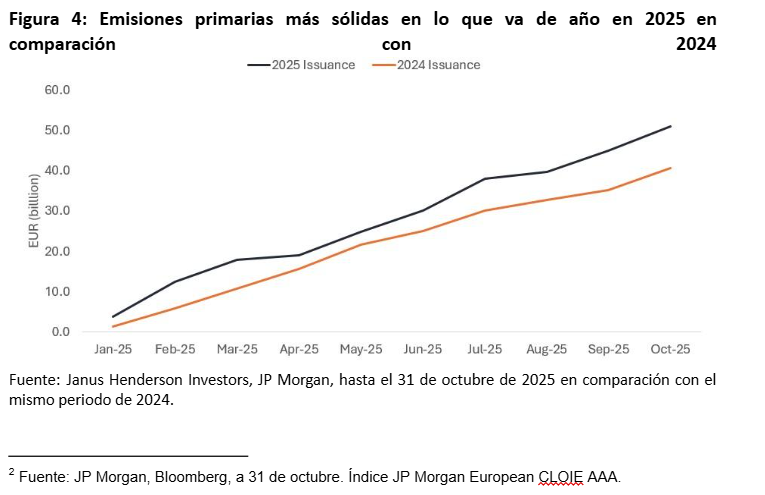

El mercado europeo de CLOs va camino de alcanzar un año récord en cuanto a emisiones, con más de 51 000 millones de euros valorados en lo que va de año, muy por encima de los algo más de 40.000 millones de euros registrados en el mismo periodo del año pasado (Figura 4). Cabe destacar que este aumento de la oferta se ha visto acompañado de una fuerte demanda, como lo demuestra la estabilidad de los diferenciales de los CLOs con calificación AAA, que se mantienen en torno a los 120 puntos básicos, prácticamente sin cambios desde principios de año.

Aunque los bancos de investigación aún no han publicado sus previsiones oficiales de emisión para 2026, los primeros indicadores de las operaciones en tramitación y la formación de carteras sugieren que la fortaleza continuará en el futuro. Este impulso refleja una base de inversores cada vez más amplia, con una mayor asignación a CLO y créditos titulizados en general.

A medida que los inversores buscan fuentes diferenciadas de rendimiento y resiliencia dentro de la renta fija, los CLO, especialmente en la parte superior de la estructura de capital, están ganando terreno como asignación estratégica. La capacidad del sector para absorber volúmenes récord sin distorsiones en los diferenciales subraya su profundidad y su creciente relevancia institucional.