Navegar en medio de la tormenta perfecta

| Por Beatriz Zúñiga | 0 Comentarios

Aunque este revés a la economía no acabe desembocando en una recesión, los mercados lo están sintiendo como tal. La caída del 21% en las bolsas durante 16 días hasta el jueves pasado rivaliza con algunas de las mayores caídas del mercado de la historia, del mismo modo que la ampliación de los diferenciales de crédito de la semana pasada, ha sido incluso más aguda que durante el punto álgido de la gran crisis financiera en 2008.

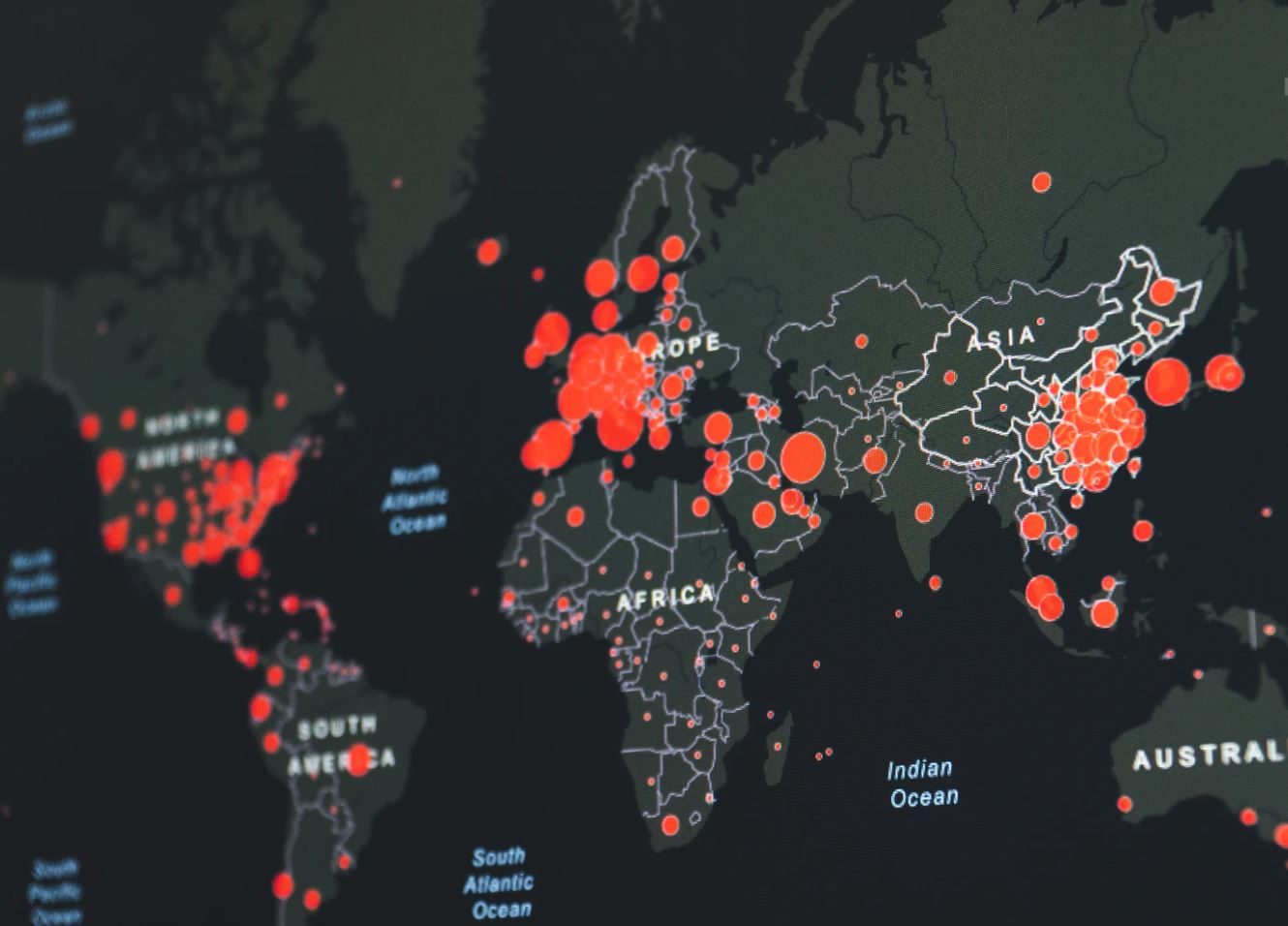

En total, el S&P 500 ha tenido una caída del 27% desde su máximo histórico, pese a la subida que experimentó en los últimos compases del pasado viernes. Asimismo, los bonos del gobierno estadounidense han servido de refugio pero, bien es cierto que durante estas jornadas, han experimentados la volatilidad de los mercados. Además de la crisis sanitaria que ha causado COVID-19, las medidas necesarias para frenar su propagación provocan una fuerte contracción de la actividad, que tendrán un impacto en el largo plazo.

En este sentido, la economía y mercados globales no han experimentado una situación como esta, por lo que es muy complicado determinar el impacto en los fundamentales económicos y de las empresas. De hecho, las principales economías se están ralentizando y se desconoce hasta cuándo durará esta crisis. Lo que sí se sabe es que cuanto más tiempo pase, mayor será el potencial de deterioro para los hogares y las empresas.

Se ha producido una importante pérdida de liquidez en áreas clave de la renta fija, especialmente en los mercados de financiación, bonos soberanos y deuda corporativa. Esto se debe, en parte, a la reducción del número de intermediarios financieros, a la legislación posterior a la crisis de 2008 que ha dado lugar a un aumento de las reservas por parte de los bancos, y a la limitación del inventario de bonos de empresas en manos de los intermediarios. Por ello, la venta de ETFs, de renta variable o de crédito ha demostrado ser un medio para que los inversores reduzcan el riesgo cuando tienen dificultades para hacerlo en los mercados menos líquidos.

Otra preocupación es la percepción de que los bancos centrales se han quedado sin munición para proporcionar la estabilidad que necesitan los mercados financieros. Con los tipos de interés cercanos a cero en las economías desarrolladas, la política fiscal debe intervenir. Por supuesto, esto implica un proceso político, que es más lento en implementar que la política monetaria.

Respetar la respuesta política a la crisis

Es importante destacar que los activos de riesgo ya se han ajustado a la baja, lo que refleja muchas de las preocupaciones señaladas anteriormente. Con una volatilidad tan elevada en los mercados, incluso la incorporación de pequeñas medidas puede dar lugar a reversiones como ocurrió durante la conferencia de prensa del Presidente Trump del viernes pasado.

Las medidas anunciadas fueron modestas, pero incluso sólo el presagio de un plan de medidas (tras la decepcionante conferencia de prensa del miércoles por la tarde) supuso un impresionante cambio de rumbo en los mercados. Conclusión: dado el amplio escepticismo sobre las medidas políticas, los mercados pueden repuntar de manera vigorosa en respuesta a la más mínima señal de liderazgo.

Por su parte, los bancos centrales tienen todavía capacidad para actuar hasta que lleguen estímulos fiscales significativos. Además de recortar los tipos y poner en marcha una política expansiva QE, la Fed no dudará en volver a reabrir los programas de la crisis financiera para mejorar las condiciones de financiación. El paso más contundente sería retomar una versión del programa TALF, de apoyo al crédito. Sin duda, esta acción proporcionaría un importante alivio de financiación a los bancos y otros propietarios de activos corporativos en dificultades.

Por su parte, la presidenta del BCE, Christine Lagarde tuvo que retractarse de los comentarios de la semana pasada que sugerían que el BCE no tenía que reducir los diferenciales de los bonos soberanos. Desde entonces, el BCE ha incrementado la compra de bonos italianos. Además, el Consejo de Gobierno del BCE ofreció un respiro en materia de regulación a los bancos. El Banco Central de China sigue reduciendo los requisitos de reservas en su sistema bancario, aliviando las restricciones y manteniendo una política monetaria expansiva. Reino Unido y Canadá han anunciado la adopción de medidas monetarias y fiscales coordinadas, que sirve de ejemplo de lo que podría ocurrir en otras economías desarrolladas.

De hecho, hay indicios de que las políticas fiscales estén ganando fuerza. China ha aumentado considerablemente su inversión en infraestructuras a medida que el país recupera su plena capacidad. Alemania, que durante mucho tiempo se ha mostrado reacia a aumentar el gasto, ha dado un claro impulso. Esto marcará el camino para el resto de Europa, incluyendo la flexibilización de las restricciones presupuestarias. La respuesta de Estados Unidos ha sido tan dividida y partidista como siempre, sin embargo, al igual que ocurrió en 2008 con el Programa de compra de activos (TARP), la tensión económica y de mercado puede ser el detonante para que se centren en un paquete fiscal más amplio. En general, la caballería monetaria y fiscal se está movilizando y sería poco inteligente para los inversores ir en su contra.