Janus Henderson Investors lanza un fondo multiestrategia global de inversiones alternativas diversificadas

| Por Beatriz Zúñiga | 0 Comentarios

Janus Henderson Investors ha anunciado el lanzamiento de un fondo multiestrategia global que invierte en activos alternativos diversificados. El fondo, denominado Janus Henderson Global Multi-Strategy Fund*, está gestionado por David Elms y Stephen Cain, radicados en Londres y Denver, respectivamente.

Según ha explicado la gestora, se valdrá del “legado y la experiencia de Janus Henderson en inversión multiestrategia”, con un equipo que gestiona más de 11.600 millones de dólares en activos en todo el mundo. Disponible en formato UCITS, el fondo se venderá fundamentalmente en Europa, Asia Pacífico y Latinoamérica a mayoristas, inversores minoristas e institucionales. Actualmente, la estrategia se gestiona como un fondo de inversión libre (hedge fund) domiciliado en las Islas Caimán y gracias a su lanzamiento, la estrategia es más accesible para inversores de todo el mundo.

El fondo ofrece a los inversores exposición a activos alternativos, a la vez que trata de minimizar el riesgo mediante distintas estrategias de protección de la cartera. Mantiene una correlación mínima con la rentabilidad de las principales clases de activos, ofreciendo a los inversores una protección diversificada dentro de una cartera equilibrada.

El fondo invierte en diversas clases de activos, como renta variable, renta fija, sus derivados asociados y materias primas, en un conjunto complementario de estrategias de inversión. El fondo utiliza una estrategia de protección de la cartera, que trata de generar rentabilidades positivas no correlacionadas durante periodos de tensión en el mercado y permite a las otras estrategias capear las tensiones a corto plazo en el mercado. Las seis estrategias de inversión son:

- Arbitraje de bonos convertibles: trata de beneficiarse de los desajustes de precios de los bonos convertibles.

- Event driven: trata de aprovechar las ineficiencias de precios relacionadas con eventos corporativos o estructuras de capital.

- Neutral con respecto al mercado de renta variable: trata de generar alfa invirtiendo con posiciones largas y cortas en acciones de toda Europa.

- Presión de precios: trata de generar rentabilidades proporcionando capital a oportunidades de liquidez.

- Transferencia de riesgo: trata de beneficiarse de los desequilibrios entre la oferta y la demanda en el mercado de derivados.

- Protección de la cartera: trata de mitigar el riesgo de rentabilidad negativa mediante una estrategia de protección multidimensional.

Desde la gestora aclaran que el fondo trata de generar rentabilidades absolutas positivas, independientemente de las condiciones del mercado, en cualquier periodo de 12 meses, y tiene un objetivo de rentabilidad superior de liquidez + 7% anual, antes de deducir gastos, en cualquier periodo de tres años, con una volatilidad de entre 4%-8%.

“La diversificación funciona bien en los mercados alcistas, pero es poco fiable cuando los mercados bajan, como en marzo de 2020, cuando el pánico de los inversores y la liquidación provoca correlación y todos los activos de riesgo caen de manera sincronizada. Abordamos este problema aplicando un conjunto diversificado de estrategias de protección que tratan de proporcionar rentabilidades positivas en mercados bajistas y que reflejen las estrategias diversificadas de tolerancia al riesgo que empleamos para generar rentabilidades en mercados normales”, apunta David Elms, gestor de carteras.

Por su parte, Ignacio de la Maza, director EMEA del canal intermediario y Latinoamérica, explica que “las clases de activos alternativos diversificados constituyen una inversión interesante y donde observamos cada vez un mayor apetito por parte de los clientes, que tratan de ampliar las fuentes de rentabilidad de sus carteras. Este fondo aprovecha nuestros conocimientos y experiencia en todo el negocio, invirtiendo en un amplio conjunto de estrategias que ofrecen a nuestro experimentado equipo de gestión la flexibilidad y la capacidad de aprovechar oportunidades durante distintos ciclos del mercado, a la vez que reducen la exposición al riesgo durante mercados volátiles”.

Diversificación y activos alternativos

En opinión de los gestores, la diversificación de las carteras se ha convertido en un reto. Reconocen que funciona bien mientras los mercados están “normales”, es decir cuando hay alzas, están planos o tienen ligeras caídas, pero no tan bien cuando los activos e inversores están bajo tanta presión como ahora mismo. “La diversificación sufre en mercados estresados, con el resultado de que la mayoría de los activos caen juntos y se pierden los beneficios de la diversificación, justo cuando los inversores más los necesitan”, afirman.

Los gestores de la firma proponen en este fondo una serie de estrategias diseñadas para buscar rentabilidad en los mercados más estresados. “Tenemos una diversificación en nuestra protección que refleja la diversificación que tenemos a través de las estrategias tradicionales de riesgo que están diseñadas para hacer dinero en los mercados normales”, matizan.

En el contexto actual, son pocos los activos que pueden “proteger”, en un sentido clásico, la cartera. Por eso, David Elms y Stephen Cain explican que su enfoque de protección consiste en invertir en estrategias como la volatilidad a largo plazo, la macro discrecional y el seguimiento de tendencias que ofrecen rendimientos convexos, y no en una visión de activos refugio como tal.

Un enfoque que ellos consideran fundamental dado cómo están viviendo los inversores la crisis que el COVID-19 ha generado en los mercados. Por lo general, la alta volatilidad crea temor en los inversores, ya sea a través de las emociones de los inversores humanos, o a través de algoritmos cuantitativos de desapalancamiento, lo que lleva a vender activos porque sus modelos les dicen que su cartera ha superado el riesgo objetivo. En su opinión, “esto tiende a significar es la volatilidad es más alta en la parte inferior del ciclo del precios de los activos. Hemos llegado al fondo del mercado de activos a corto plazo asociado con COVID-19, pero todavía hay desafíos por delante. Seguimos siendo cautelosos tanto en las perspectivas de los mercados como en la economía real, y creemos que el rebote del mercado crea una oportunidad para que los inversores remodelen sus carteras y se aseguren de que están adecuadamente posicionados para los desafíos que se avecinan”, afirman.

Para los gestores, otra clave de este fondo es su apuesta por los activos alternativos. “Creemos que una cartera alternativa bien diseñada puede ofrecer en este momento es una expectativa de rendimientos positivos, pero sin correlación con los demás activos que tradicionalmente están en manos de los inversores. Los rendimientos positivos y la ausencia de correlación, sobre todo en los mercados a la baja, son el resultado crítico de una cartera alternativa”, explican.

*El producto no está aun registrado para la venta en España pero está actualmente en proceso de estarlo.

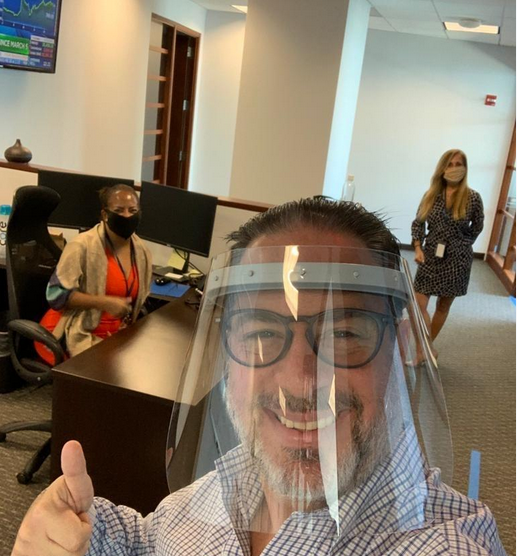

Los locales fueron redecorados para mantener el distanciamiento, incluyendo el uso de plexiglasses en las áreas abiertas, nos comenta Harb, añadiendo que debido a que empezaron la preparación del regreso hace meses, también cuentan con un stock importante de insumos de prevención como las mascarillas guantes y gel antibacterial. Además, aunque la mayoría en Miami cuenta con oficinas privadas, “cuando uno sale de su propia oficina, para ir al baño o lo que sea, se debe usar una máscara”.

Los locales fueron redecorados para mantener el distanciamiento, incluyendo el uso de plexiglasses en las áreas abiertas, nos comenta Harb, añadiendo que debido a que empezaron la preparación del regreso hace meses, también cuentan con un stock importante de insumos de prevención como las mascarillas guantes y gel antibacterial. Además, aunque la mayoría en Miami cuenta con oficinas privadas, “cuando uno sale de su propia oficina, para ir al baño o lo que sea, se debe usar una máscara”.