Vauban ficha a Christoph Stagl y Marcin Petrykowski para reforzar su negocio en Europa Central y del Este

| Por Beatriz Zúñiga | 0 Comentarios

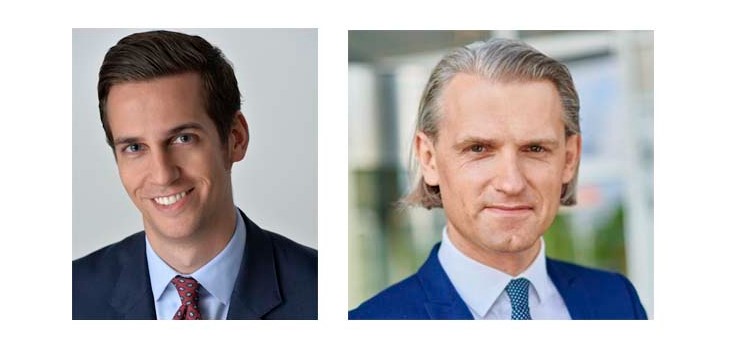

Vauban Infrastructure Partners (Vauban), firma afiliada Natixis Investment Managers, ha anunciado la contratación de dos expertos regionales para reforzar su negocio en Europa Central y del Este. En concreto, se trata de Christoph Stagl, que se une a la firma como vicepresidente con sede en Múnich (Alemania), y Marcin Petrykowski, nuevo asesor senior dedicado a la región CEE, con sede en Varsovia (Polonia).

Según destacan desde Vauban, estas dos últimas incorporaciones demuestran que la gestora sigue manteniendo el impulso y ampliando su equipo en el extranjero para seguir desarrollando y reforzando su experiencia europea sobre el terreno. Con sede en París y una filial en Luxemburgo, el equipo de Vauban cuenta ahora con 44 empleados que gestionan actualmente 5.100 millones de euros de activos bajo gestión invertidos en una cartera diversificada de activos de infraestructuras en toda Europa. La gestora insiste en que la incorporación de Christoph y Marcin al equipo de Vauban ilustra el compromiso de Vauban con el crecimiento sostenible en Europa Central y del Este.

Christoph Stagl, que se incorpora a Vauban como vicepresidente, cuenta con más de 8 años de experiencia. Antes de incorporarse a Vauban, Stagl fue director senior de inversiones en MEAG, la gestora de activos propia del Grupo Munich Re, donde adquirió una notable experiencia en inversiones proyectos de movilidad, energía e infraestructura digital. Además, trabajó estrechamente con Vauban como miembro del consejo de supervisión del Grupo Indigo. A lo largo de su carrera profesional, también ha adquirido una sólida experiencia en infraestructuras en Macquarie en Londres, donde fue responsable de las inversiones de deuda en infraestructuras en todos los subsectores, y en el Royal Bank of Scotland en Fráncfort y Londres, con un enfoque en la cobertura alemana y los mercados de capitales.

Respecto a Marcin Petrykowski, se une a Vauban como asesor senior dedicado a la región de Europa Central y Oriental, aportando más de 20 años de experiencia, la mayoría de los cuales han sido en puestos de alta dirección, dirigiendo y gestionando el desarrollo estratégico y la actividad operativa en los sectores de servicios financieros y bancarios internacionales. Ha desarrollado su carrera profesional en firmas como S&P Global y JP Morgan.

“Estamos encantados de que Christoph y Marcin se unan a nuestro equipo. Tienen una larga y exitosa trayectoria en los mercados de Europa Central y del Este, y aportan un conjunto de habilidades únicas para Vauban. Estamos encantados de aprovechar su experiencia para apoyar nuestros planes estratégicos de crecimiento y de mejorar nuestra posición como principal inversor europeo en infraestructuras básicas”, ha destacado Gwenola Chambon, CEO de Vauban Infrastructure Partners.