Francia: inestabilidad política que no amenaza la dinámica de los mercados europeos

| Por Beatriz Zúñiga | 0 Comentarios

El primer ministro francés, François Bayrou, se lo ha jugado todo a una sola carta -a través de una cuestión de confianza- y ha perdido. Según los expertos, Francia se adentra en una nueva crisis política que arranca con la necesidad de hacer frente a un ajuste fiscal de 44.000 millones de euros. Aunque este escenario ya había sido anticipado por algunos inversores, los próximos días serán determinantes para evaluar la capacidad del país de estabilizar su panorama político y tranquilizar a los mercados respecto a su trayectoria presupuestaria.

“La alternativa preferida por el presidente Macron es ahora el rápido nombramiento de un nuevo primer ministro, que intentará alcanzar un acuerdo en las tensas negociaciones presupuestarias. Las elecciones anticipadas siguen siendo una posibilidad si esto no funciona. En cualquier caso, los acontecimientos actuales reflejan un reto con un margen limitado para una solución sencilla: gobiernos frágiles en medio de un panorama político fragmentado. Así, la incertidumbre sigue siendo elevada, aunque no esperamos que los mercados de bonos se descarrilen a partir de aquí”, comenta Dario Messi, jefe de Análisis de Renta Fija en Julius Baer.

Los expertos coinciden en que el caos de la política francesa sí añade más volatilidad. Peter Goves, responsable de Análisis de Deuda Soberana de Mercados Desarrollados de MFS Investment Management, ve probable que los diferenciales se mantengan amplios, con episodios de cierre de posiciones cortas; sin embargo, la inestabilidad política ha llegado para quedarse, sin duda. “Macron probablemente se apresurará a encontrar un nuevo primer ministro como primera reacción, antes de considerar convocar nuevas elecciones parlamentarias. La situación es muy cambiante y la forma en que se desarrollen los acontecimientos probablemente dictará el tono del mercado en los próximos días. Hasta ahora, la reacción del mercado ha sido bastante contenida, pero tenemos en cuenta las huelgas programadas para el miércoles y el riesgo inminente de una posible rebaja de calificación. Mientras tanto, Francia aún necesita aprobar un presupuesto”, comenta Goves.

Impacto contenido

Según Raphaël Thuin, Head of Capital Markets Strategies en Tikehau Capital, por ahora, el impacto económico es desigual. “Las empresas del CAC 40, en su mayoría multinacionales, exportadoras y con bajos niveles de endeudamiento, parecen relativamente protegidas frente a las turbulencias políticas y la subida de los tipos de interés. Su limitada exposición a la contratación pública reduce su sensibilidad ante los vaivenes presupuestarios. Además, el exceso de ahorro privado en Francia sigue financiando parte de los déficits, lo que mitiga las vulnerabilidades externas”, apunta.

Sin embargo, reconoce que surgen dos focos de atención: “A corto plazo, la fiscalidad empresarial podría convertirse en una cuestión crítica, ya que varios partidos contemplan reformas específicas. A largo plazo, la inestabilidad política y los déficits crónicos podrían erosionar gradualmente la confianza de los inversores, la inversión privada y la atractividad del país. Esta evolución podría terminar pesando sobre el consumo y el crecimiento económico”.

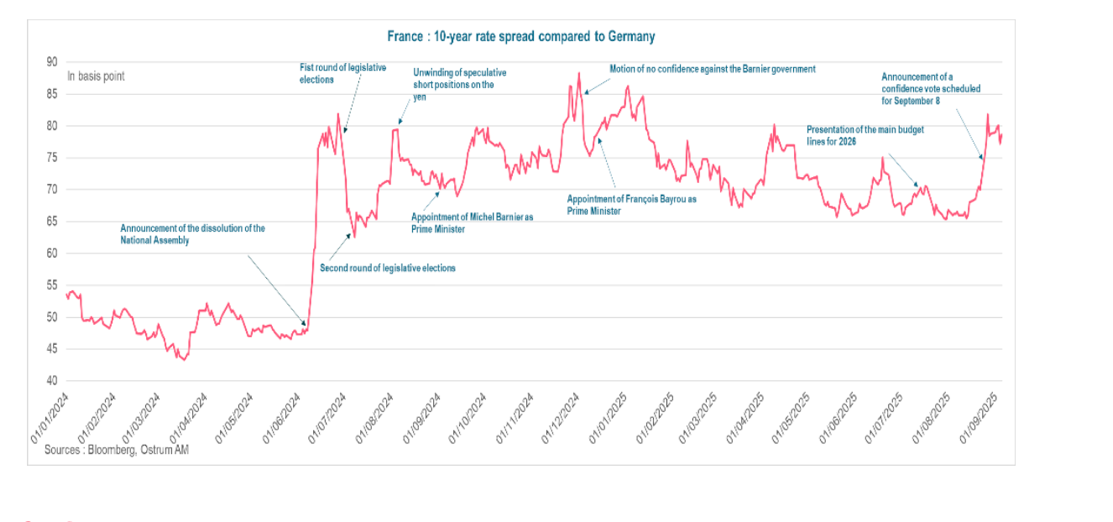

Michael Browne, Global Investment Strategist del Franklin Templeton Institute, recuerda que Francia cuenta con el respaldo de la UE, del BCE y del euro, y no va a ninguna parte. “Su sistema financiero es sólido. Cierto es que es el único país de Europa donde los diferenciales se han ampliado frente a Alemania, pero solo en 80 puntos básicos. No habrá crisis de divisas ni de financiación. Así que, quienquiera que asuma el cargo no importará. No se espera de él que logre nada. Simplemente, capear la situación hasta 2027 y confiar en que la mejora económica en Europa, impulsada por el canciller alemán Mertz, genere suficiente crecimiento para compensar el riesgo de llevar dos años sin presupuestos nuevos. El mercado de bonos se muestra tranquilo, mientras que la renta variable ha sufrido, no tanto por las dificultades políticas como por la debilidad en las ventas de bienes de lujo. Un gobierno operativo es, claramente, un lujo que a Francia no se le permitirá; y cuando lo tenga, en 2027, los mercados estarán preparados con su veredicto”, argumenta Browne.

La prima de riesgo de Francia

En un contexto de déficits persistentes y aumento de los tipos de interés, Thuin considera que la cuestión de la prima de riesgo asociada a Francia sigue siendo clave. “Aunque varía según la clase de activo, actualmente parece ofrecer una remuneración escasa si se tienen en cuenta las tensiones políticas y presupuestarias. El principal canal de transmisión del riesgo sigue siendo el de los tipos de interés, en un entorno internacional marcado por el incremento generalizado de los costes de financiación”, explica.

Según el experto de Julius Baer, la prima política ya se refleja en los precios de los activos. “Antes de la votación de confianza, el diferencial entre los bonos gubernamentales a 10 años de Alemania y Francia volvió a acercarse a los 80 puntos básicos, tras haberse mantenido ya elevado durante algún tiempo en comparación con otros países de la eurozona. Aunque los déficits primarios se consideran insostenibles, creemos que la capacidad actual de Francia para afrontar su deuda sigue siendo relativamente alta, dado que el país se benefició durante un largo período de unos costes de financiación excepcionalmente bajos. En otras palabras, unas elecciones anticipadas (o, en el peor de los casos, la dimisión de Macron) podrían llevar a un mayor ensanchamiento de los diferenciales, pero esperamos que el impacto sea limitado en magnitud y no anticipamos que los mercados de bonos se descarrilen a partir de aquí”, señala.

“El riesgo de una nueva disolución de la Asamblea Nacional nos parece el más elevado, lo que daría lugar a una ampliación del diferencial entre los tipos franceses a 10 años y los de Alemania. En este caso, las tensiones sobre los diferenciales de los países periféricos deberían ser más limitadas, no justificando una intervención del BCE. En el escenario extremo de la renuncia del presidente Emmanuel Macron, el diferencial francés superaría con creces los 100 puntos básicos, justificando una intervención del BCE para limitar el contagio”, señala Aline Goupil-Raguénès, estratega de mercados de desarrollados de Ostrum AM (Natixis IM), a la hora de hablar de posibles escenarios.

Esta dinámica forma parte de una tendencia global, donde la inflación y las dudas sobre la sostenibilidad de los déficits públicos ejercen presión al alza sobre los tipos. Los expertos de las gestoras reconocen que Francia no es un caso aislado, pero su inestabilidad política podría agravar su posición frente a socios más estables.

“El BCE podría intervenir solo en caso de tensiones significativas sobre las tasas que podrían generar un riesgo para la estabilidad financiera o para la transmisión de la política monetaria, que actualmente no es el caso. Y podría intervenir en caso de dimisión del presidente para limitar las tensiones sobre los diferenciales de los países periféricos relacionados con los efectos del contagio. Podría activar el TPI. Anunciado en julio de 2022 y nunca utilizado, su objetivo es «combatir las dinámicas de mercado desordenadas que suponen una seria amenaza para la transmisión de la política monetaria dentro de la Eurozona”, añade el estratega de Ostrum AM.

Posibles escenarios

Por delante, Francia tiene tres posibles opciones: el nombramiento de un nuevo primer ministro, la disolución de la Asamblea Nacional y la convocatoria de nuevas elecciones, o la dimisión de su presidente, Emmanuel Macron. Según Goupil-Raguénès, el escenario más probable es la disolución de la Asamblea Nacional dada la imposibilidad de encontrar un nuevo primer ministro capaz de ampliar el apoyo del gobierno en la Asamblea.

“Tendrían que celebrarse nuevas elecciones legislativas anticipadas dentro de los 20 a 40 días siguientes la disolución. Es probable que el resultado conduzca una vez más a una Asamblea Nacional muy dividida con un probable aumento de escaños ganados por la extrema derecha, según las últimas encuestas, aunque no tendrían mayoría. El riesgo de inestabilidad social, ya presente con los movimientos sociales planificados el 10 y 18 de septiembre, sería mayor. La incertidumbre aumentaría con el riesgo de un ajuste presupuestario insuficiente que podría mantener el déficit elevado y daría lugar a un aumento de la relación deuda pública/PIB. El riesgo de confrontación con Bruselas aumentaría”, añade.

Para equipo de multiactivos en Edmond de Rothschild AM, sea cual sea el resultado de la actual crisis política, la probabilidad de una reforma significativa de las finanzas públicas seguirá siendo baja, “hasta tal punto que los propios mercados financieros parecen resignados y podrían conformarse con un escenario en el que el déficit presupuestario no se deteriore aún más”.

Sin embargo, considera que aunque no es catastrófica, la situación es preocupante, ya que Francia se desmarca del resto de la zona euro con el mayor déficit presupuestario y una deuda pública en trayectoria ascendente (113% en 2024 y 117% previsto en 2025). “Este deterioro de los saldos presupuestarios se explica principalmente por la disminución de los ingresos fiscales debido a las rebajas fiscales concedidas a los hogares (-1,6 puntos desde 2017) y a las empresas (-0,8 puntos), que no se ha visto compensada por una reducción del gasto público (que ha vuelto a los niveles de 2017 tras el pico de la pandemia). Aunque muchos partidos coinciden en la necesidad de reducir el gasto público, que actualmente representa el 57% del PIB (frente al 50% de media en la eurozona), sigue siendo difícil encontrar una mayoría para adoptar medidas que sitúen el déficit primario por debajo del nivel de estabilización de la deuda”, explica. Y añade que lo lógico es que se mantenga el statu quo, a menos que se intensifique la presión de la Comisión Europea y, especialmente, de los mercados financieros, en cuyo caso habrá que tomar decisiones más difíciles, probablemente tras las nuevas elecciones legislativas o presidenciales.

Por último, Alex Everett, director senior de Inversiones en Aberdeen Investments, recuerda que mientras la situación se resuelve políticamente, la necesidad financiera imperiosa es aprobar un presupuesto prudente que reduzca el déficit, por improbable que parezca. “En este momento, hasta una pequeña reducción sería mejor que nada. La confianza en la economía francesa ya se encuentra en un nivel bajo, y cuanto más se prolongue esta situación, mayor será el problema. Está claro que el atolladero político de Francia no se resolverá este año, y quizá no lo haga hasta las elecciones presidenciales de 2027. Es probable que esto mantenga elevados los diferenciales de los bonos del Estado francés, conocidos como OAT (Obligations assimilables du Trésor), al menos en torno a los niveles actuales, durante los próximos meses. Seguimos apostando por posiciones cortas en OAT frente a sus homólogos”, concluye Everett.