La inclusión financiera resiste las tensiones económicas, pero pierde ritmo

| Por cristina.lopez | 0 Comentarios

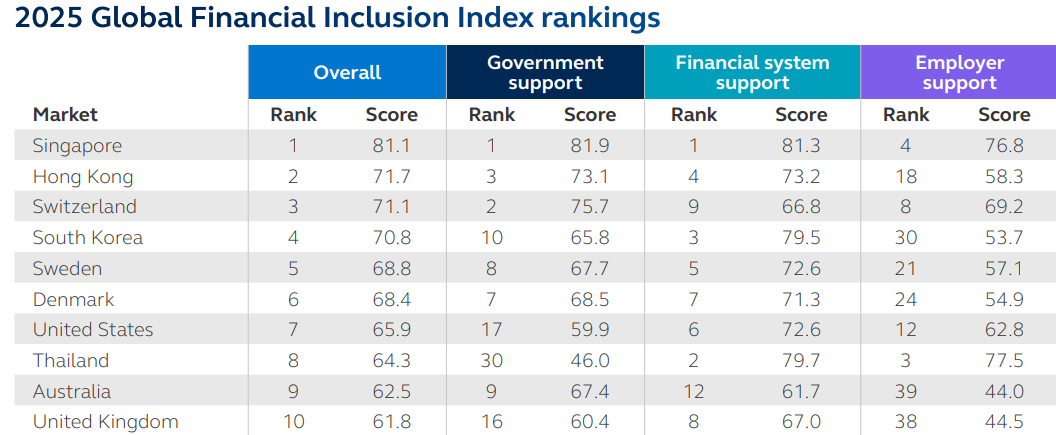

El Índice Global de Inclusión Financiera 2025 revela que el progreso hacia una mayor inclusión financiera se ha estabilizado tras dos años consecutivos de mejoras. El puntaje mundial se sitúa en 49,4 sobre 100, una leve caída de 0,2 puntos respecto a 2024, aunque muy por encima del 41,7 registrado en 2022, cuando se lanzó el índice elaborado por Principal Financial Group y el Centre for Economics and Business Research.

El estudio, que analiza la evolución de la inclusión financiera en 42 mercados, mide cómo los gobiernos, los sistemas financieros y los empleadores contribuyen al acceso a productos y servicios financieros. En su cuarta edición, el informe muestra una tendencia de “meseta” en los avances globales, influida por un contexto de tensiones geopolíticas, incertidumbre comercial y presiones económicas.

Los gobiernos toman el relevo ante la retirada de los empleadores

El informe advierte de una caída global en el apoyo de los empleadores, cuyo puntaje descendió 0,6 puntos. En total, 35 de los 42 mercados (83%) registraron retrocesos en este indicador, reflejando cómo la inestabilidad económica y los riesgos comerciales han llevado a las empresas a adoptar posturas más conservadoras en beneficios y flexibilidad laboral.

Sin embargo, a medida que los empleadores se retraen, los gobiernos y los sistemas financieros han intensificado su papel. El puntaje de apoyo gubernamental aumentó 0,6 puntos a nivel mundial, con mejoras en todas las principales regiones. En paralelo, los sistemas financieros también mostraron avances, especialmente en América del Norte, Europa y Medio Oriente, donde la digitalización y el desarrollo de las fintech han impulsado la inclusión.

Tecnología y educación, claves para el progreso

La tecnología sigue siendo un motor esencial. Los países que han invertido en pagos instantáneos y marcos de banca abierta lideran los avances. Singapur encabeza por cuarto año consecutivo el ranking global, seguida de Hong Kong, Suiza, Corea del Sur, Suecia, Dinamarca, Estados Unidos, Tailandia, Australia y Reino Unido.

El estudio también subraya el papel de la educación financiera como factor determinante del bienestar económico. Según los modelos del índice, un aumento del 1% en alfabetización financiera se asocia con una reducción del 2,8% en los impagos de préstamos y con una disminución del 6,7% en la ratio deuda/ingresos de los hogares, con efectos positivos en el crecimiento del PIB a largo plazo.

Estabilidad, pero sin complacencia

Aunque el informe concluye que la inclusión financiera global se ha estabilizado y no ha revertido los avances previos, advierte que el progreso futuro “no está garantizado”. Las condiciones de crédito más estrictas, la volatilidad de los mercados y las tensiones políticas podrían seguir limitando la capacidad de los actores privados para apoyar la inclusión.

El reto, según el Cebr, pasa por reforzar la cooperación entre gobiernos, instituciones financieras y empresas, profundizar las reformas estructurales y consolidar la educación financiera como política de Estado para mantener el impulso hacia una economía más equitativa y resiliente.