Selección de acciones y búsqueda de valor para enfocar la bolsa estadounidense

| Por Beatriz Zúñiga | 0 Comentarios

Las perspectivas de las gestoras sobre el recorrido de Wall Street sigue siendo positiva, pese a que algunos analistas advierten de que el mercado bursátil necesitaba una corrección “para reactivar el avance y eliminar a los especuladores”. La realidad es que las firmas de inversión coinciden en que no se puede ignorar a la renta variable estadounidense, aunque reconocen que es necesario un nuevo enfoque.

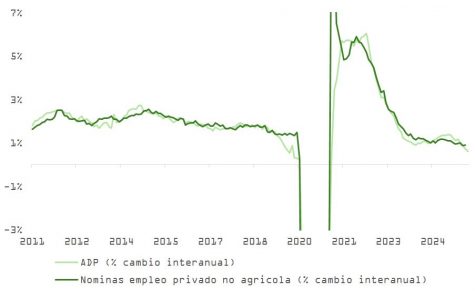

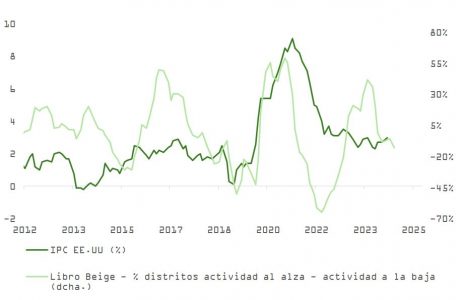

En opinión de George Brown, economista senior de EE.UU. de Schroders, incluso en medio de todos los reveses que preocuparon a los inversores a principios de año, incluidos el aumento de los aranceles, el debilitamiento del dólar y el flujo de capital global fuera de Estados Unidos, las perspectivas de crecimiento de la economía estadounidense siguen siendo sólidas.

“Dos importantes índices bursátiles estadounidenses, el S&P 500, que representa a las grandes capitalizaciones, y el NASDAQ, cargado de tecnología, se han disparado a máximos históricos. Los recortes de tipos de la Reserva Federal (Fed) también podrían beneficiar a los mercados, ya que la historia sugiere que los recortes en una economía en crecimiento, en lugar de una recesión, pueden ser positivos para las acciones”, argumenta Brown.

Fin de la concentración

Un argumento claro a favor de no dar la espalda a la renta variable estadounidense lo da Diana Wagner, gestora de renta variable de Capital Group, al sostener que el mercado camina hacia una menor concentración. “De cara a 2026, creo que ciertos factores podrían impulsar el crecimiento de los beneficios empresariales y respaldar al mercado, como las medidas de estímulo contempladas en la reforma fiscal y la mayor claridad en el ámbito político. Hay muchas oportunidades más allá de las siete magníficas, y creo que la diversificación que hemos comenzado a ver este año va a continuar”, apunta Wagner.

En su opinión, estamos ante una “ampliación de liderazgo del mercado”. Según explica la gestora de Capital Group, “la participación en el liderazgo del mercado ha ido en aumento desde el nivel mínimo que marcó en junio de 2023, cuando las siete magníficas dominaron la rentabilidad del S&P 500”. De hecho, en periodos móviles de seis meses hasta el 30 de junio de 2025, el porcentaje de compañías que registraron una rentabilidad superior a la mediana de las siete magníficas alcanzó el 51%, 251 empresas, frente al 1%, cinco compañías, que representaban en junio de 2023.

Para Wagner, otro indicio significativo es que, desde el 2 de abril, cuando la Casa Blanca anunció su propuesta de aranceles, “el porcentaje de compañías que cotizaban por encima de su media en periodos móviles de 200 días subió del 16% al 64% a finales del mes pasado”.

Selección de valores

En este contexto, Frank Thormann, gestor de carteras de renta variable global de Schroders, defiende que a los inversores les puede ir mejor a largo plazo si se centran en los fundamentales de las empresas y no se preocupan demasiado por el clima actual del mercado.

“A largo plazo, los precios de las acciones siguen las ganancias corporativas, y las mejores empresas se benefician de características como operar en una industria con altas barreras de entrada, ofertas de productos superiores, ganancias de participación de mercado y poder de fijación de precios, que respaldan una sólida distribución de beneficios a lo largo del ciclo del mercado”, añade, poniendo el foco en la selección de valores.

Una reflexión que, según Raphaël Thuin, Head of Capital Markets Strategies en Tikehau Capital, es aplicable al atractivo sector tecnológico estadounidense. Según análisis, las elevadas valoraciones, especialmente en la renta variable estadounidense, dejan poco margen de error a los inversores; por ello considera que la dispersión ofrece oportunidades de inversión en determinados segmentos bien identificados

“En Estados Unidos, el sector tecnológico sigue siendo esencial en cualquier asignación de renta variable. De hecho, en la última década, los beneficios de las compañías tecnológicas han crecido más rápido que el mercado, gracias en particular a la publicidad en línea, la inteligencia artificial y la nube. Los últimos resultados de Nvidia son una ilustración perfecta de ello y confirman la solidez del ciclo de la IA”, argumenta Thuin.

En el caso del sector tecnológico y la IA, el mensaje del experto de Tikehau Capital es sencillo: “Mantener la exposición parece adecuado a largo plazo, al tiempo que favorecer un enfoque selectivo centrado en actores con visibilidad sobre la demanda, poder de fijación de precios y capacidad para generar flujos de caja que cubran las inversiones. Al mismo tiempo, será importante vigilar la transformación efectiva de las carteras de pedidos, la disciplina financiera, la trayectoria de las inversiones y el acceso y el coste de la energía”.

Brechas de crecimiento

A la hora de ser selectivos, Thormann habla de “buscar brechas de crecimiento”. El gestor de Schroders considera que se pueden lograr rentabilidades que superen a los índices de referencia buscando «brechas de crecimiento» que surjan con empresas cuyas perspectivas de crecimiento a largo plazo están siendo subestimadas por el mercado en general.

“Para muchas empresas, las opiniones de consenso parecen correctas, pero todavía hay situaciones que se pueden encontrar cuando otros analistas no parecen haber reconocido completamente los beneficios potenciales a largo plazo de una ventaja competitiva. Parte de eso se debe al pensamiento a corto plazo, que se ha vuelto aún más frecuente debido a tecnologías como el trading algorítmico, así como a la creciente participación de inversores retail en los mercados”, afirma.

La gestora cree que el núcleo de una cartera centrada en identificar brechas de crecimiento se puede construir con empresas que tienen ventajas competitivas excepcionales. “Esas podrían ser una ventaja estructural como un canal de distribución único o el impacto a largo plazo de operar en una industria con importantes barreras de entrada. O bien, la empresa podría tener una ventaja debido a la propiedad intelectual o una marca dominante con un alto nivel de fidelidad por parte del cliente que los competidores no pueden igualar. Las posiciones oportunistas para una cartera de este tipo incluyen empresas que podrían estar en el auge de su ciclo económico o empresas recientemente oprimidas con nuevos equipos de gestión o enfoques que podrían estar preparándose para un cambio significativo”, concluye Thormann.