«En la industria va a haber más ETFs que fondos, se están comiendo el mercado; el core de las carteras será el ETF y el fondo aportará un extra de alfa»

| Por Alicia Miguel | 0 Comentarios

La historia de Pablo Bernal podría parecer una historia espejo de la de la industria de ETFs y fondos indexados a nivel global. El Country Head para España de Vanguard atesora años de desempeño profesional en México -dando servicio a varios países latinoamericanos y también al mercado offshore de EE.UU.-, un periodo en el que el acercamiento hacia la gestión pasiva ha pasado de ser casi evangelizador hasta convertirse en una filosofía de servicio al inversor, una herramienta para canalizar la transición del ahorrador a inversor. Tras su experiencia en las Américas, Bernal acaba de aterrizar en Madrid -con la apertura de oficina y un equipo de ocho profesionales- para ofrecer ese servicio a los clientes in situ, en un mercado que ha dejado de mirar a la gestión pasiva de reojo y que, desde una observación frontal, desvela su gran potencial.

Así, desde los albores de los ETFs y hasta su fase de desarrollo exponencial, desde su aceptación más institucional y hasta la conquista del inversor retail, y, sobre todo, desde su prolífico desarrollo en las Américas y hasta su adopción en el continente europeo, la historia profesional de Bernal ha transitado un camino paralelo al de estos vehículos: «Desde el comienzo de mi carrera, los ETFs han estado en el centro de mis roles, tanto como usuario, como vendedor e incluso como creador», confiesa en esta entrevista a Funds Society.

Bernal hace memoria de su paso por BlackRock -en un momento en el que las Afores empezaban a incorporarlos, allá por 2003-2004, como paso previo a una adopción más privada y retail, y en el que el asesoramiento independiente empezaba a ser una figura creciente- y de su siguiente aventura en Sherpa Capital, en este caso como gestor -de carteras institucionales, planes de pensiones o negocio wealth pero siempre desde el punto de vista de una gestión discrecional «bastante institucional», en contraste con lo que es hoy en España, por ejemplo- y donde conoció y usó en las carteras fondos cotizados e incluso participó en la creación de un ETF multifactorial, smart beta… ese fue el camino transitado hasta que se le presentó clara la oportunidad, con el aterrizaje de Vanguard en el mercado mexicano.

Con ojos nuevos en España

Juan Hernández, actual responsable de la gestora para Latinoamérica, le ofreció unirse al equipo y Bernal comenzó entonces una historia que dura ya ocho años y que, tal y como ocurre ahora con la de España, suponía desarrollar un mercado donde hasta el momento solo había existido cobertura desde el exterior. El paralelismo entre ambos aterrizajes -el de México entonces y el de España ahora- resulta evidente, salvando las distancias. «México cuenta con el SIC, el Sistema Internacional de Cotizaciones que permite listar instrumentos bursátiles internacionales en la bolsa, lo que facilita la operativa y hace de los ETFs el vehículo ideal para la diversificación internacional de las Afores», explica. La fiscalidad también es más eficiente que en España, con impuestos de en torno al 10% para los ETFs frente hasta un 35% en los fondos.

Bernal también tiene margen para comparar el mercado español con el latinoamericano puesto que, tras la pandemia y con el negocio consolidado y con varios partners en México, Vanguard decidió reestructurarse y reubicar sus recursos, trasladando a México la cobertura de mercados como Chile, Colombia, Perú, Brasil y EE.UU. Offshore, lo que terminó catapultando al equipo, y dando a Bernal un perfil más de intermediarios y wealth (con mercados como Miami, Brasil y Uruguay bajo su mando, si bien posteriormente, y al comprobar el tamaño del mercado offshore, se abrió una oficina específica en Miami).

Con esa experiencia sobre la mesa, y ante su nuevo reto en España, se muestra muy consciente del paralelismo pero también de la necesidad de mirar el mercado español con ojos nuevos. El experto considera que los ETFs son vehículos idóneos para los asesores independientes, por varios motivos, entre ellos la distribución y la custodia. Y, en este punto, cree que, aunque mirando al canal tradicional o bancario España está más avanzada en el sentido de que se han adoptado modelos de asesoramiento independiente o gestión discrecional de carteras, el surgimiento de proyectos independientes (en un origen representado por las EAFs) ha quedado más rezagado que en Américas. «En muchos países de Latinoamérica los bancos dominan la distribución y trabajan con comisión implícita y arquitectura cerrada pero ha surgido con fuerza un competidor, la figura de los asesores independientes, muy regulada, que no cobra retrocesiones y está moviendo el negocio, como ocurre con los RIAs en Miami», explica.

¿Está sobrevalorada la traspasabilidad?

Esta realidad hará que su desarrollo en España sea ligeramente diferente, aunque considera que en ambos modelos, los ETFs ofrecen grandes ventajas. Y también los fondos indexados, que en España pueden ayudar a romper el viento de cara de la fiscalidad. En este sentido, el responsable de Vanguard en España defiende que a un inversor activo al que le interese diferir constantemente las ganancias de capital pueden interesarle los fondos pero, para aquel de más largo plazo -«que es como creemos que debe ser un inversor»- no debería ser tan importante. Contando con que simplemente se está difiriendo el pago impositivo, no eliminándolo. «Creo que puede haber un sobredimensionamiento de la ventaja del fondo, que sí es real, pero no necesariamente es para todos», explica.

De hecho, la sencillez y facilidad operativa del ETF pueden acabar decantando la balanza a pesar de la traspasabilidad, confiesa, incluso desde su punto de vista personal como inversor en España: «Creo que la traspasabilidad se vuelve relevante para el inversor high net worth o affluent, pero para el inversor de un lado institucional y del otro lado retail, el ETF sí que tiene mucho más mérito», asegura.

En este sentido, preguntado por el atractivo de fondos indexados y ETFs, que nutren la mayor parte de su oferta, se muestra agnóstico con respecto al vehículo: «Lo veo de dos maneras: desde la estrategia de inversión y desde el vehículo o wrapper. Damos al cliente lo que quiera, puedo destacar los beneficios de ambos. Por ejemplo, estamos viendo que por ejemplo en la gestión discrecional se están usando mucho los fondos, pero en los fondos de fondos o en las plataformas digitales de inversión triunfan los ETFs», explica, y añade que, en España, «Vanguard tiene la oportunidad de posicionarse mejor en el mercado institucional, ahora que estamos aquí y que ese cliente demanda atención y servicio».

Crecer a doble dígito en España… también con gestión activa

Actualmente, la gestora cuenta con 16.000 millones de euros y, aunque su objetivo no es tanto llegar a un número determinado de activos sino hacer bien las cosas, Bernal espera crecer a doble dígito en los próximos años. «Vemos potencial en el mercado español, y mucho en renta fija. Nuestro libro está muy cargado de equities y, hasta ahora, por no tener presencia, no hemos logrado colocar mucho en renta fija activa. Ahí vamos a poder empezar a posicionar a Vanguard como un referente de renta fija activa, pero también en la parte indexada, donde tenemos vehículos sumamente competitivos», explica. Bernal defiende que la gestión indexada debe ser el core de la cartera, pero que la gestión activa tiene también una cabida importante, lo que explica esos nuevos proyectos en gestión activa de renta fija, «donde hay más capacidad de generar alfa, donde existen mercados más imperfectos y donde la indexación tiene más límites».

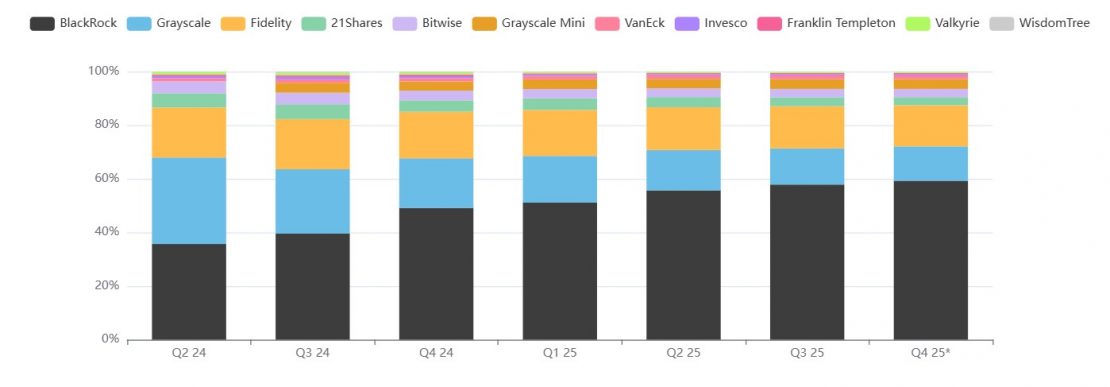

La gestora, que cuenta con una gama de producto compuesta por unos 500 fondos a nivel global, viene lanzando nuevos productos, aunque sin entrar en temas como el bitcoin. «Una cosa es innovar y otra cosa es lanzar productos que suenan sofisticados, pero más bien son complejos y no tienen una tesis de inversión de largo plazo, y pasa mucho en esta industria», dice el experto, crítico. Por eso defiende su gama, más limitada -a propósito- que la de otros competidores, pero también reconoce que el inversor necesita herramienta, por lo que están lanzando nuevos productos. Y adelanta: «En Europa este año lanzaremos casi una docena de nuevos productos, muchos ETFs, pero también algunos fondos activos. Y el año que viene el objetivo es lanzar más de diez productos nuevos«.

Entre sus planes están también los ETFs activos, y ya tienen algunos, aunque, insiste Bernal, son agnósticos con respecto al vehículo y lanzarán aquellos más eficientes en cada mercado. Eso sí, cree que «el fondo de inversión desde un punto de la vista de la tecnología es un poco más arcaico». Por eso, en esa batalla de equilibrios entre vehículos indexados, ETFs y fondos tradicionales, cree en el potencial de los fondos cotizados: «En la industria va a haber más ETFs que fondos, el core de las carteras va a ser el ETF y el fondo va a aportar un extra de alfa».

Bernal habla de la actual convergencia entre ETFs y fondos tradicionales y dibuja un entorno en el que los ETFs «se están comiendo el mercado», por su eficiencia, la robustez de sus infraestructuras, la liquidez o la innovación, captando más flujos de lo que representan en términos de cuota, aunque con un matiz: los fondos siguen teniendo sentido para ciertas estrategias, como por ejemplo los target date funds en EE.UU. «Ése es el futuro y ya lo vemos en Estados Unidos, el mercado más adelantado». El responsable de Vanguard en España recuerda los avances que está aprobando la SEC, no solo para registrar ETFs activos como clases de fondos sino también con innovaciones dentro de los mercados privados, por ejemplo, y donde el tamaño del mercado se acerca a los 20 billones de dólares (20 trillions en términos anglosajones)». En Europa también avanzan con fuerza, y algunos de los obstáculos y retos ya se están afrontado, como la unificación de los mercados.

España: ¿por qué ahora?

Al preguntarle por la reciente llegada a España, nos habla de razones tanto internas como externas. Entre las primeras, la gestora llevó a cabo un cambio de paradigma en Europa y se centró en asociarse con intermediarios e inversores profesionales e institucionales para llegar al minorista, por lo que se hacía clave la presencia local: «Redoblamos nuestros esfuerzos en cuanto al negocio B2B como forma de ampliar el alcance de nuestra oferta al inversor retail europeo, por lo que abrimos la oficina de Alemania en 2018, luego Italia y ahora España. Vamos a crecer, se le está dando más peso a Europa continental en nuestra estructura», asegura.

Con respecto a los motivos externos, la proliferación de los esquemas de comisión explícitas y GDC -con clases limpias y que favorecen el uso de ETFs- o la creciente participación del inversor minorista en plataformas independiente, roboadvisors o plataformas de ejecución fueron motivos clave. «Tenemos al inversor retail en nuestro ADN, queremos ayudar al inversor final», trabajando de la mano del institucional, y de los grandes bancos con modelo de gestión discrecional o asesoramiento independiente, explica.

Un enfoque en coherencia con la estructura de mutua de la gestora, propiedad de los inversores y que no obliga a dar beneficios a nivel grupo, algo que marca la diferencia: «Nuestra misión está grabada, tatuada en todos los empleados de Vanguard, y consiste en ayudar al inversor final, darle una mayor probabilidad de éxito en sus inversiones. ‘To take a stand for all investors, to treat them fairly and to give them the best chance for investment success’, es nuestra razón de ser». Y ello también explica su filosofía low cost, ante esa idiosincrasia de propiedad y una estructura operativa de bajos costes -con headquarters en Pensilvania y no en Manhattan, o con 500 productos a nivel global…-. «No somos low cost por estrategia comercial sino por cómo estamos constituidos y por nuestra filosofía. Buscamos reinvertir en el cliente final y eso lo podemos hacer bajando costes aún más. Pero también ya la industria está llegando a un límite en este sentido, con productos a 5 puntos básicos. Por eso, también destinamos márgenes a las plataformas».

La entidad, que no paga a los distribuidores, sí está a favor de abaratar el producto o el servicio al cliente final y, por ejemplo, en sus acuerdos con plataformas -donde ve un gran potencial de crecimiento en España y donde se acercan cada vez con más fuerza-, apuesta por que la parte que se devuelve a éstas vaya al cliente. «Estamos trabajando en buscar acuerdos con estas plataformas de distribución, entendiendo que todo lo que hagamos, todo lo que devolvamos a las plataformas, vaya al inversor», indica Bernal, lo que en la práctica significa abaratar el servicio para el cliente, darle un mejor servicio. Como ejemplos, habla de subsidiar las comisiones de compra de un ETF con un broker, de forma que al cliente final le sale gratis la compra; o de los savings plans en Alemania, donde se subsidia parte de la comisión que le cobra la plataforma al cliente, aunque Bernal reconoce que tampoco es algo que pueda hacerse de forma indiscriminada puesto que sus comisiones ya son muy competitivas.

También menciona un acuerdo con Trade Republic para su cuenta infantil, que permite a un menor invertir en tres ETFs de Vanguard, con el reembolso de toda la comisión, hasta una cierta edad. De hecho, hablamos también del potencial de los jóvenes como consumidores de ETFs, algo que Bernal ve lógico: «No es ningún secreto. Todo el mundo lo sabe que el sistema de pensiones en Europa, en el mundo y en particular en España, está bajo presión. Es importante que realmente las inversiones sean parte del día a día de la población en general».

En este sentido, apoya las iniciativas de unión europea en ahorro e inversiones (SIU), junto con la creación de una cuenta de ahorro que podría funcionar, con incentivo fiscal. «Es muy noble porque es dinero que se reinvierte en la economía. Lo que creemos que puede ser un error sería encasillarlo demasiado, que tenga un sesgo demasiado fuerte en activos europeos, porque la diversificación es clara. Pero lo apoyamos, pues hay países -Reino Unido, Suecia, Canadá…- donde ha funcionado muy bien». Y porque podría impulsar las inversiones en Europa, un continente donde ha triunfado el ahorro frente a la inversión, lo que ha hecho que desde 2009 la riqueza del hogar promedio de Estados Unidos haya crecido tres veces más que la del europeo.

Terminamos nuestra charla hablando del potencial de la tecnología, la digitalización, la IA o la tokenización en el mundo de los ETFs, pero, sobre todo, con una idea, un deseo muy claro: «Vanguard quiere ayudar en la transición del ahorrador español a inversor, para que deje de lado las cuentas de ahorros o el real estate y los productos a corto plazo e invierta; tendremos que ver cómo medimos ese impacto», dice Bernal. Sin olvidar otro propio: el deseo de igualar en España la posición que Vanguard tiene a nivel global.