Diez tendencias que marcarán la evolución de mercados privados en 2026

| Por Elsa Martin | 0 Comentarios

Durante la última década, los mercados privados —aquellos que agrupan inversiones fuera de los mercados bursátiles tradicionales— se han consolidado como una de las clases de activo con mayor crecimiento e innovación. Estas estrategias, como el capital y crédito privados, infraestructuras o inmobiliario no cotizado canalizan capital hacia la economía real y diversifican las fuentes de rentabilidad. Lo que hace unos años era un universo de inversión reservado exclusivamente para inversores institucionales, hoy se ha convertido en un componente esencial de las carteras de los altos patrimonios, motivado por la búsqueda de estabilidad, diversificación y mejores retornos en un entorno de tipos normalizados y mercados públicos cada vez más competitivos.

En este contexto, Franklin Templeton, gestora pionera en inversión en mercados privados, señala las diez tendencias clave que definirán la evolución de estos mercados en 2026:

1. De capital paciente a impaciente

Los mercados privados se han apoyado tradicionalmente en el llamado capital paciente, que consiste en inversiones pensadas para el largo plazo, donde el inversor acepta que las ganancias pueden tardar varios años o incluso décadas en hacerse efectivas.

“Tras la corrección de 2022, esa paciencia se ha visto puesta a prueba. Muchos inversores institucionales siguen viéndose impactados por el efecto denominador, que se produce cuando la caída del valor de los activos cotizados aumenta, en proporción, al peso de los activos privados dentro de la cartera, limitando su capacidad para seguir invirtiendo”, explica Javier Villegas, director general para Iberia y América Latina de Franklin Templeton.

A esto se suma la presión por obtener liquidez, lo que ha dado protagonismo a una métrica antes secundaria: el DPI, que indica cuánto capital ha devuelto realmente un fondo respecto a lo invertido. En el contexto actual de desinversión gradual y retornos diferidos, los inversores tienden a priorizar estrategias orientadas a la generación de ingresos periódicos y la recuperación anticipada del capital, tales como la deuda privada, los activos reales o los fondos secundarios.

2. Los grandes patrimonios se acercan a los mercados privados

Los fondos evergreen, vehículos de inversión sin vencimiento fijo, permiten a los inversores entrar y salir periódicamente y se han convertido en una vía de acceso para grandes patrimonios a los mercados privados. A diferencia de los fondos tradicionales, éstos ofrecen flexibilidad y se adaptan al perfil de inversión de los clientes de banca privada y gestión patrimonial. Hoy existen más de 300 fondos de este tipo, que gestionan conjuntamente unos 2,7 billones de dólares y podrían llegar a 4,4 billones en 2029, con un crecimiento anual del 20%, según PitchBook (Morningstar). Esta tendencia facilita la entrada de nuevos inversores a los mercados privados.

3. ¿Una recuperación en forma de K en las salidas?

Tras varios años de parón en los procesos de desinversión de empresas —ya sea a través de salidas a bolsa (OPVs) o adquisiciones—, el mercado de private equity podría reactivarse de manera desigual. Los analistas anticipan una recuperación en forma de “K”, donde un pequeño número de operaciones de gran tamaño concentrarán la mayor parte del valor generado, mientras miles de compañías más pequeñas seguirán sin una vía clara hacia la liquidez. Actualmente, las 100 mayores empresas respaldadas por capital riesgo superan los 2,2 billones de dólares en valoración, y solo las cinco principales acumulan más del 40% del total, atendiendo al promedio del estimado que les otorgan Pitchbook (Morningstar), Caplight (plataforma especializada en dato y estadística de mercados privados) y Notice.co (compañía dedicada a la valoración de activos en mercados privados). Si algunas de ellas lograsen finalmente salir a bolsa, una cantidad considerable del capital de los fondos se liberaría y aumentaría temporalmente el volumen total de desinversiones. Sin embargo, se trataría de un repunte puntual concentrado en la parte alta del mercado: solo un pequeño grupo de grandes compañías impulsaría el crecimiento, mientras que la mayoría de las empresas pequeñas seguiría esperando mejores condiciones para salir al mercado.

4. El capital privado apuesta por el sector defensa

Europa y Estados Unidos están incrementando el flujo de capital hacia este sector, que tiene el potencial de consolidarse como una tendencia estructural dentro de los mercados privados. Asimismo, la intensificación de la competencia tecnológica y geopolítica está fomentando la cooperación entre grandes contratistas y startups especializadas en áreas como ciberseguridad, inteligencia artificial y sector aeroespacial, lo que refuerza la demanda de inversión por parte del capital privado.

5. Una nueva era de crecimiento para el mercado secundario

Los fondos secundarios de capital privado compran participaciones existentes en otros fondos o directamente en empresas no cotizadas, lo que permite a los inversores originales obtener liquidez antes de que venza el fondo y a los compradores acceder a activos en etapas más avanzadas de su desarrollo. En 2025, este mercado alcanzó cifras récord, superando los 100.000 millones de dólares en transacciones solo en el primer semestre, un 50% más que el año anterior, según datos de Jefferies, una firma especializada en banca de inversión y mercados de capitales. Con el valor neto de los activos de capital privado superando los 3,8 billones de dólares a nivel mundial, cada vez más inversores institucionales utilizan los fondos secundarios como fuente de rentabilidad y para acceder a carteras de alta calidad a precios más competitivos.

6. Los fondos de continuación alcanzan su madurez

Los fondos de continuación son vehículos establecidos por gestores de capital privado con el objetivo de conservar “sus mejores activos” más allá del periodo de vigencia del fondo original, proporcionando a la vez liquidez a los inversores que deseen retirarse. En este tipo de transacciones, los partícipes pueden optar entre vender su posición o permanecer invertidos en el nuevo fondo. Destacan especialmente los fondos de continuación de un solo activo (SACVs), que muestran el mayor ritmo de crecimiento al enfocarse en compañías con elevado potencial. Durante el primer semestre de 2025, este segmento alcanzó los 47.000 millones de dólares, lo que representa un incremento del 68% respecto al año anterior, según el Global Secondaries Market Review de Jefferies.

7. El crédito privado se expandirá hacia nuevos horizontes

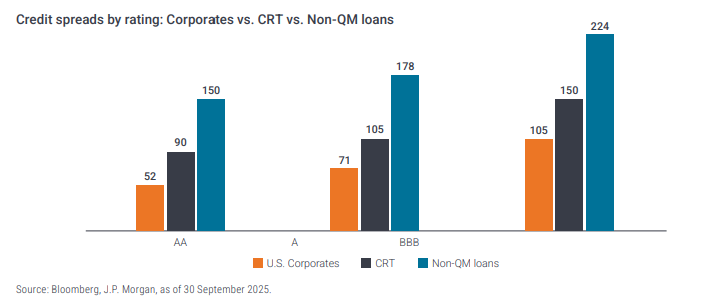

El crédito privado ha pasado de ser un segmento de nicho a convertirse en un pilar clave de la financiación a nivel global. Hoy abarca áreas como la financiación respaldada por activos, la deuda inmobiliaria o las infraestructuras, y se extiende cada vez más hacia el consumo y las empresas medianas. Su crecimiento también está impulsando nuevas formas de colaboración con la banca tradicional: los acuerdos entre bancos y fondos permiten que los primeros transfieran parte del riesgo crediticio mediante “transferencias sintéticas de riesgo”, lo cual les permite liberar capital y diversificar las fuentes de financiación sin tener que vender sus préstamos. Esta evolución exige a los gestores una mayor capacidad operativa y experiencia en la gestión de activos complejos, pero también genera nuevas oportunidades en un mercado cada vez más diversificado y sofisticado.

8. El crédito público y privado tenderán a la convergencia

La expansión del crédito privado hacia nuevas áreas de financiación está difuminando las fronteras con el crédito público (entendido como los mercados cotizados de préstamos sindicados y bonos corporativos), dando lugar a un ecosistema más integrado. Actualmente, las empresas pueden elegir entre uno u otro mercado según las condiciones de financiación, mientras que los inversores buscan combinar la liquidez propia del crédito público con la rentabilidad característica del privado. Para los gestores, esta convergencia exige adoptar una perspectiva integral del riesgo y la liquidez, aprovechando estrategias híbridas o multiactivo que les permitan operar en todo el espectro crediticio y ofrecer alternativas más completas y diversificadas.

9. El sector inmobiliario comercial se transforma

El inmobiliario comercial está experimentando una transformación estructural impulsada por la demografía, la innovación tecnológica, la globalización y la escasez de vivienda. Sectores como life sciences, centros de datos, logística y vivienda unifamiliar lideran la demanda. El déficit habitacional y la transición energética consolidan al sector inmobiliario como un componente fundamental para la inversión en activos reales.

10. Llega un nuevo ciclo industrial a Europa

Europa está experimentando una nueva fase industrial que se ve potenciada por el auge del comercio electrónico, el incremento en el gasto de defensa y una mayor inversión en infraestructuras. La escasez de oferta y la preferencia por instalaciones logísticas modernas están configurando un mercado a dos velocidades, donde los activos de nueva generación capturan las mayores rentas y se consolidan como pilares de las carteras de activos reales.

Este ciclo industrial no responde a un simple rebote coyuntural, sino a una transformación estructural en la economía europea. La necesidad de reforzar la autonomía productiva, junto con el crecimiento del comercio electrónico y el aumento del gasto en defensa e infraestructuras, están reconfigurando las cadenas de valor tradicionales. En este contexto, el capital privado desempeñará un papel decisivo al financiar los activos logísticos e industriales que garantizarán la competitividad de Europa en el largo plazo.

Por otro lado, los mercados privados están dejando atrás su carácter de nicho para convertirse en elementos protagonistas dentro del sistema financiero global. Este cambio no solo obedece a la necesidad de obtener mayor rentabilidad, sino también a una evolución más profunda en la manera de canalizar capital hacia la economía real. El desarrollo de nuevas estrategias, estructuras de inversión innovadoras y la inclusión de nuevos perfiles de inversor hacen que esta clase de activos tenga cada vez mayor alcance e importancia.