Europa, EE.UU. y mercados emergentes: cómo calibrar el posicionamiento en renta variable

| Por Beatriz Zúñiga | 0 Comentarios

Tras una semana de tensiones geopolíticas y con los inversores moviéndose hacia activos refugio, las gestoras internacionales hacen hincapié en que la renta variable sigue ofreciendo atractivas oportunidades. Aunque es cierto que después de tres años consecutivos de rendimientos de dos dígitos, se prevé que los mercados de renta variable tengan alzas más moderadas en 2026, los gestores siguen teniendo una visión optimista sobre las acciones estadounidenses, europeas y de mercados emergentes.

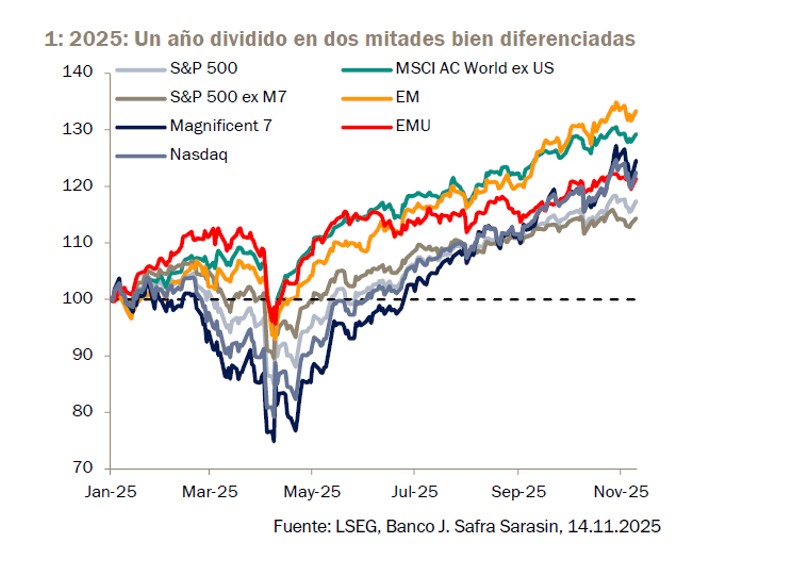

“2025 fue un año extraordinario. Tras las elecciones de noviembre de 2024, se desvanecieron rápidamente las expectativas de un rendimiento superior sostenido en EE.UU. y la renta variable europea tomó la delantera al comenzar el año, mientras que en los mercados de EE.UU. se produjo un efecto negativo debido al temor a que los modelos chinos pudieran poner en peligro el liderazgo en cuanto a IA de las 7 Magníficas. Esos temores se acentuaron debido a los riesgos de desvinculación de EE.UU. y a las preocupaciones más generales sobre el excepcionalismo de EE.UU., tras el anuncio del presidente Trump, a principios de abril, de que aplicaría aranceles recíprocos de gran alcance contra sus socios comerciales. En ese momento, las 7 Magníficas habían perdido alrededor de un 25 % desde sus niveles del 1 de enero, y el S&P 500 había bajado casi un 20%. Como sabemos ahora, ese momento de máxima incertidumbre habría sido el ideal para comprar en el mercado, y en particular, en las 7 Magníficas. Desde entonces, han subido más de un 60%, superando a la mayoría de los demás segmentos del mercado y siendo el principal motor que ha impulsado la subida de la renta variable mundial”, explica a modo de balance Wolf von Rotberg, experto en estrategia de renta variable en J. Safra Sarasin Sustainable AM.

En opinión de M&G, los mercados se han polarizado cada vez más, con inversores que pasan del entusiasmo a la cautela en respuesta al contexto geopolítico y económico. “A nivel global, el gran perdedor de 2025 ha sido el estilo quality, con acciones que han sufrido su peor caída relativa en los mercados desarrollados en más de dos décadas. Este comportamiento aparentemente polarizado está dejando oportunidades sobre la mesa para quienes estén dispuestos a mirar más allá del entusiasmo y la cautela. Hemos estado aprovechando que el mercado está evitando las acciones quality y, en 2026, esperamos que las oportunidades de inversión vinculadas a la IA se amplíen para abarcar a un número creciente de compañías que podrían beneficiarse de los avances en IA impulsados por el capital”, señalan desde la gestora.

“De cara a 2026, es probable que los mercados globales de renta variable estén definidos por la complejidad más que por una única narrativa dominante. Incógnitas estructurales, como la adopción de la IA, la concentración de mercado, el entusiasmo impulsado por inversores minoristas y la volatilidad de las políticas, interactúan con una realidad económica post-COVID que difiere de forma significativa de los ciclos anteriores. Anclarse en visiones binarias puede conllevar el riesgo de perder de vista cómo están evolucionando los conjuntos de oportunidades. A pesar de los intensos factores cruzados, mantenemos un optimismo constructivo sobre la renta variable global hasta 2026 y más allá”, defiende Daniel Wiechert, Client Portfolio Manager de WCM Investment Management (affiliate de Natixis IM).

En este sentido, ¿qué oportunidades ven las gestoras internacionales?

Renta variable europea

Según Rotberg, partiendo de los niveles actuales de valoración, será difícil reproducir en 2026 los rendimientos del mercado de renta variable de EE.UU. de 2025. “Existen diversas condiciones que limitan el potencial alcista en 2026, aunque sin tener una perspectiva negativa respecto al mercado. Esencialmente, prevemos que el ciclo se mantenga razonablemente sólido, ya que no se observan grandes desequilibrios. El ciclo de inversión en IA tiene aún recorrido por delante y el impacto final de la IA en las empresas y la economía será importante, en un sentido positivo. La carrera por desarrollar modelos de IA más potentes y mejor infraestructura —que actualmente se está librando entre las principales tecnológicas estadounidenses y chinas— probablemente se vea reflejada en una creciente competencia por el uso más eficiente de la IA en otros sectores”, señala.

Esta reflexión hace que esté dando prioridad a Europa y al sector defensivo: “En nuestra opinión, tiene sentido diversificar alejándonos de un mercado estadounidense muy concentrado. Creemos que la renta variable europea tiene margen para acortar distancias y vemos potencial en segmentos más defensivos del mercado. El sector sanitario destaca por su atractivo punto de entrada. El software será, a nuestro juicio, la próxima frontera para la adopción de la IA. Con el objetivo de alcanzar una mayor calidad, es probable que en 2026 vuelvan a recuperar su atractivo las empresas con una cartera de clientes sólida, balances saneados y beneficios sostenibles”.

Desde MFS Investment Management comparten una visión parecida y argumentan que, durante los tres primeros trimestres de 2025, la renta variable no estadounidense superó a la estadounidense, impulsada por la volatilidad del mercado y la devaluación del dólar. “El crecimiento en Europa, las reformas en Japón y la innovación en los mercados emergentes ponen de relieve las oportunidades a escala mundial, lo que supone que estemos viviendo un momento potencialmente atractivo para diversificar la exposición a la renta variable más allá de EE.UU.”, apuntan.

Por su parte, desde GAM consideran que invertir en Europa exige un alto grado de selectividad, dada la gran dispersión de resultados de crecimiento, estabilidad gubernamental y situaciones fiscales en todo el continente. “La narrativa positiva dominante en Europa en 2025 fue el cambio de gobierno en Alemania y el entusiasmo en torno a la relajación de su restrictiva política fiscal, así como el aumento en gasto en defensa e infraestructuras. Nos entusiasma el potencial de Alemania para impulsar el crecimiento y esperamos una aceleración del mismo en la segunda mitad del año 2026”, reconocen Tom O’Hara, Jamie Ross y David Barker, gestores de cartera de GAM Investments.

Renta variable estadounidense

Pese a que las expectativas sobre el potencial de la renta variable americana sea algo menor y a la propuesta de las gestoras por diversificar más allá de EE.UU., no significa que las oportunidades en renta variable estadounidense, más allá de la IA, se hayan esfumado. “Con un cálculo inverso al del PER se obtiene la rentabilidad de los beneficios, que actualmente se sitúa en el 4,3 % para el S&P 500. Los rendimientos positivos deberán generarse mediante el crecimiento de los beneficios. Nuestra previsión de crecimiento del PIB de EE.UU. para 2026 se traduce en un crecimiento del beneficio por acción (BPA) estadounidense de aproximadamente el 11%, lo que supondría una desaceleración respecto a 2024 y 2025, aunque seguiría situándose por delante de la mayoría de mercados mundiales. En cuanto a los márgenes de beneficio, prevemos que se mantengan estables, con un potencial alcista limitado en 2026”, reconoce el experto de J. Safra Sarasin Sustainable AM

En opinión de Michele Morganti, estratega senior de renta variable en Generali AM (parte de Generali Investments), las acciones se ven respaldadas por unos beneficios resistentes, la mejora del impulso macroeconómico, unas condiciones financieras favorables y nuestros modelos de aprendizaje automático. “La temporada de presentación de resultados del cuarto trimestre en Estados Unidos debería ser sólida, y también se esperan mejoras en la zona euro (ZE). Los beneficios NIPA del tercer trimestre en EE.UU., mejores de lo esperado, nos han llevado a revisar al alza nuestras estimaciones de crecimiento del beneficio por acción global para 2026, hasta el 10% para EE. UU. y el 9% para la UEM. Los márgenes en EE.UU. también se mantienen saludables, ayudados por unos costes laborales unitarios moderados”, destaca Morganti. Según sus estimaciones, el rango objetivo a 12 meses para el S&P 500 es de 7000-7300, con un potencial alcista hasta 8000 si se materializan las expectativas de beneficios.

Renta variable emergente

Por último, tras años de bajo rendimiento, los mercados emergentes están entrando en una nueva era de oportunidades. Para los expertos de GAM, una pregunta que se harán los inversores en 2026 es si el rendimiento superior de la renta variable de los mercados emergentes puede continuar. “Nuestra respuesta: esto es solo el comienzo. Los factores seculares, los vientos favorables cíclicos y los potentes catalizadores temáticos convergen para convertir a los mercados emergentes en una de las historias de inversión más atractivas para el año que viene”, afirman.

Según su análisis, la composición sectorial ha cambiado drásticamente: lo que antes estaba dominado por industriales, materiales y energía, ahora refleja los mercados desarrollados, con la tecnología, las finanzas y el consumo discrecional ocupando un lugar central y representando en conjunto el 62 %, frente al 54 % del MSCI World.

“En la actualidad, la ponderación del 27% del sector tecnológico es similar a la del MSCI World, lo que refleja el auge de las industrias de alto valor. Los líderes globales en semiconductores, memoria y tecnología de baterías tienen ahora su sede en Asia —Taiwán, Corea y otros países—, lo que sitúa a los mercados emergentes en el centro de temas de crecimiento estructural como la inteligencia artificial y la transición energética. Esta evolución subraya un punto crítico: los mercados emergentes ya no son la historia cíclica y dependiente de las materias primas del pasado. Los fundamentales ahora rivalizan con los de los mercados desarrollados, ofreciendo mejores perspectivas de crecimiento, creando un sólido argumento para la revalorización de los mercados emergentes”, argumenta Ygal Sebban, Investment Director en GAM Investments.

Para James Donald, gestor de carteras y director de la plataforma de mercados emergentes de Lazard Asset Management. diversos factores estructurales y cíclicos apuntan a una mejora significativa del entorno para los mercados emergentes en 2026, tanto en términos absolutos como frente a los mercados desarrollados.

Según explica Donald, una de las claves está en el dólar.De acuerdo con el índice del dólar ponderado por el comercio (DXY), la divisa se ha debilitado considerablemente a lo largo de 2025 y ha cerrado el año claramente por debajo de sus máximos de varios años. “Desde una perspectiva histórica, los periodos de debilidad del dólar estadounidense suelen ir acompañados de un mejor comportamiento de las acciones de los mercados emergentes. Un dólar menos fuerte reduce los costes de financiación, estabiliza los flujos de capital y otorga a los bancos centrales emergentes un mayor margen de maniobra en política monetaria”, comenta.

Además, considera que los inversores deben tener en cuenta que, a pesar de estas favorables perspectivas de crecimiento, las valoraciones siguen siendo bajas. Actualmente, las acciones de los mercados emergentes cotizan con un descuento aproximado del 40% frente a la renta variable estadounidense. “La media histórica a largo plazo se sitúa en torno al 30%, por lo que el descuento actual supera en más de una desviación estándar su promedio. Además, estamos observando una mejora de los principales indicadores de calidad: aumentan los retornos sobre el capital, mientras que los flujos de caja libre y las rentabilidades por dividendo en muchos mercados emergentes superan a las de los mercados desarrollados», añade el experto”, apunta Donald.

Su principal conclusión es que, de cara a 2026, las acciones de los mercados emergentes ofrecen una combinación poco habitual de valoraciones atractivas, un dólar estadounidense más débil, una transformación estructural orientada a tecnologías de futuro y expectativas de crecimiento de beneficios superiores a la media. “Todo ello sienta las bases para una evolución favorable de esta clase de activos este año y en el largo plazo. En nuestra opinión, se trata de una oportunidad atractiva para los inversores con visión a largo plazo”, concluye.