El reto de Greg Abel tras Warren Buffett

| Por Irene Rodriguez | 0 Comentarios

¿Cómo suceder a una leyenda? La historia empresarial está llena de figuras que, tras décadas de liderazgo, han marcado a tal nivel una organización que casi resulta imposible imaginarla sin ellos. Steve Jobs en Apple o Jack Welch en General Electric son ejemplos de líderes carismáticos que no solo transformaron industrias, sino que crearon culturas que giraron en torno a su visión. Para quienes llegan después, el reto es colosal: mantener vivo el legado sin quedar atrapados en su sombra.

Jack Welch dejó GE en manos de Jeff Immelt con la misión de mantener los retornos extraordinarios logrados en los años dorados de la compañía. En Apple, Tim Cook heredó el timón de una firma que parecía inseparable de la mente creativa de Jobs, enfrentándose a una presión mediática y emocional brutal…, con un éxito que muchos no habrían vaticinado.

En España, tenemos el ejemplo de Inditex: en su momento parecía difícil que Pablo Isla mejorase a José María Castellano cuando tomó el relevo operativo en 2005, pero lo superó con creces, consolidando el modelo integrado y la expansión digital de la multinacional de Arteixo.

“Sobrevivir, crecer, reinventarse después de un fundador con una visión descomunal no es automático: es una conquista”

La historia demuestra que no hay nada más difícil que sobrevivir al fundador-mito. Tras la muerte de Alejandro Magno, su imperio, el mayor conocido hasta entonces, se fragmentó en disputas entre sus generales. No había una estructura consolidada que mantuviera unido aquello que él, con su genio militar, había creado casi a golpe de voluntad. Cuando la cohesión depende de una sola figura, el futuro es frágil.

¿Cómo reemplazar a alguien irreemplazable?

En el mundo empresarial también hay ejemplos elocuentes. Walt Disney convirtió su empresa en un fenómeno creativo global, pero cuando falleció en 1966 la compañía entró en una crisis estratégica: faltaban visión, innovación y liderazgo. Pasaron más de 15 años y varios directivos hasta que Michael Eisner y Frank Wells reactivaron el motor creativo y financiero del grupo. Sobrevivir, crecer, reinventarse después de un fundador con una visión descomunal no es automático: es una conquista. De nuevo, la pregunta central: ¿cómo reemplazar a alguien irreemplazable?

Ahora la atención del mundo financiero se dirige a Omaha. Warren Buffett, el Oráculo de Omaha, uno de los inversores más admirados de todos los tiempos, se ha preparado para pasar la antorcha como se diría en inglés. Su sucesor ya tiene nombre y perfil: Greg Abel.

Gregory Edward Abel nació en Edmonton, Canadá, en 1962. De origen humilde, estudió contabilidad en la Universidad de Alberta y comenzó su carrera en PwC. Tras unos años en el sector energético, CalEnergy primero y luego MidAmerican Energy, se integró de lleno en el universo Berkshire cuando esta última fue adquirida en 2000.

Desde entonces, su ascenso ha sido meteórico. Al frente de Berkshire Hathaway Energy (BHE) ha impulsado una expansión internacional y una apuesta decidida por las energías renovables. Ha gestionado miles de millones con disciplina y enfoque industrial, demostrando una capacidad de liderazgo que encaja con los principios de la casa.

Filosofía y cultura empresarial

Buffett lo ha dicho sin rodeos: “Greg Abel es quien yo escogería si muriera esta noche”. Diferentes estilos, misma filosofía. Warren Buffett ha sido, sobre todo, un asignador de capital extraordinario. Su genialidad no reside en la gestión operativa, sino en encontrar buenos negocios y comprarlos a precios razonables.

Y aquí está para mí la principal incógnita: Greg Abel es un líder industrial. Conoce el día a día de las compañías, pero no es el inversor brillante que escribe cartas memorables, no obstante, sí es quien mantiene un conglomerado funcional y rentable. La gestión de las grandes carteras de bolsa seguirá en manos de Todd Combs y Ted Weschler.

Buffett lo ha dicho sin rodeos: “Greg Abel es quien yo escogería si muriera esta noche”

Abel será el responsable de dirigir la parte empresarial. Es decir: es un cambio en la forma de trabajar de la propia Berkshire Hathaway: más colegial, menos concentrada, manteniendo los pilares fundamentales: frugalidad, independencia, largo plazo y confianza en los gestores.

Aquí está el punto crítico. El propio Peter Drucker (padre de la consultoría empresarial) lo resumió con una sentencia inmortal: “La cultura se desayuna a la estrategia”. Este cambio no solo pondrá a prueba a Greg Abel, sino a la cultura y manera de trabajar de Berkshire Hathaway. Y, aun con la figura de Warren Buffett, las probabilidades de éxito son altas gracias a la manera que ya tienen de operar, descentralizada y con independencia.

Cada filial es libre de operar. El equipo directivo se mantiene tras la adquisición. No hay jerarquía corporativa inflada. No hay obsesión por el trimestre. Es una cultura basada en la confianza radical, muy poco frecuente en Wall Street.

Un mundo diferente

Si Berkshire se mantiene fiel a sí misma, la transición será modélica. Si la cultura se diluye, el castillo puede empezar a agrietarse. Berkshire llega a este relevo en un momento de fortaleza, pero con desafíos evidentes:

- Un exceso de caja monumental: más de 200.000 millones de dólares esperando destino. Encontrar oportunidades grandes, rentables y con buen precio no es trivial.

- El futuro energético: la transición a renovables será clave en las próximas décadas. Ahí Abel tiene ventaja.

- La relación con los accionistas: Buffett ha sido un educador financiero de masas. Abel, reservado y poco dado a discursos, deberá ganarse la confianza del “gran público inversor”.

- Mantener la esencia sin congelarla: cambiar demasiado sería traicionar la cultura. Cambiar demasiado poco sería estancarse.

“El mundo al que se enfrenta Berkshire no se parece al que Buffett dominó durante seis décadas”

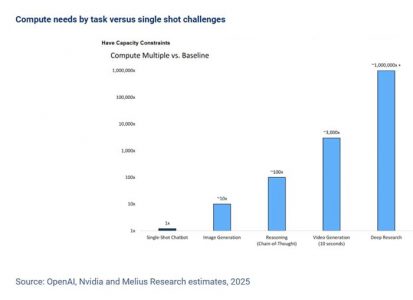

A estos desafíos se suma un elemento que definirá el éxito de Greg Abel: el mundo al que se enfrenta Berkshire no se parece al que Buffett dominó durante seis décadas. La economía global se está transformando a gran velocidad, y los sectores que liderarán los próximos veinte años plantean retos diferentes:

- Transición energética y des carbonización: como responsable durante años del negocio energético, Abel ha apostado por grandes infraestructuras renovables y redes eléctricas más resilientes. Pero el reto ahora es la escala: Estados Unidos vive una ola de inversión histórica en generación limpia, almacenamiento, hidrógeno y electrificación. Berkshire tiene la potencia financiera para liderar ese cambio…, pero también la obligación de de mostrar que puede obtener retornos atractivos en un sector donde las subvenciones, la regulación y la tecnología avanzan en direcciones a veces contradictorias.

- Infraestructuras y logística global: BNSF, la gigantesca red ferroviaria de Berkshire, está llamada a jugar un papel decisivo en la reordenación de cadenas de su ministro, en un mundo que se está “reindustrializando”. La pregunta es si Berkshire sabrá aprovechar esta ventaja estratégica en un en torno más competitivo y exigente.

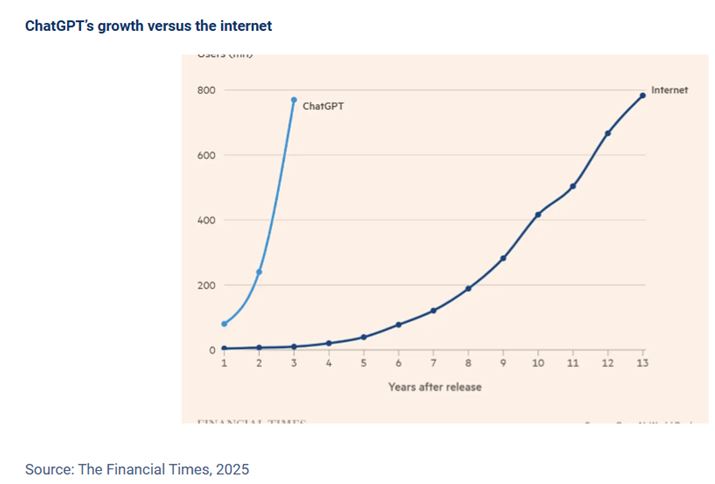

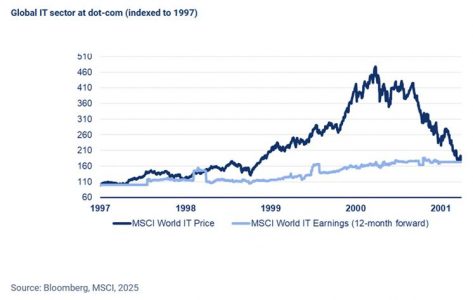

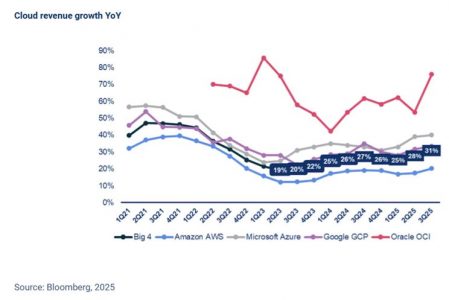

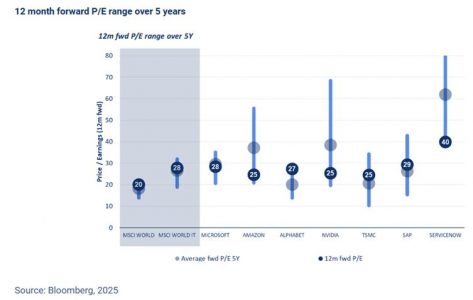

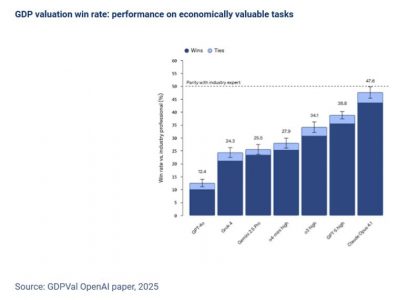

- Tecnología e inversión en in novación: el mundo de 2025 gira alrededor del software, la inteligencia artificial y la automatización. Buffett llegó tarde a Apple, aunque lo convirtió en su mayor éxito reciente.

¿Tendrá Abel la audacia y el criterio para tomar posiciones relevantes en los ganadores del futuro sin renunciar a la prudencia Berkshire? En otras palabras: el éxito de la nueva era dependerá de que Berkshire sepa invertir en el futuro sin dejar de ser fiel a su pasado.

¿Llegará a ser una leyenda? Quizá la pregunta esté mal formulada. Greg Abel no necesita ser Buffett. Debe ser Greg Abel. Si consigue mantener el retorno sobre el capital, asignar recursos con prudencia y respetar la cultura que ha convertido a Berkshire en un caso único en la historia del capitalismo, se habrá ganado un lugar propio.

Tribuna de Javier Hombría, profesor del Máster en Bolsa y Mercados Financieros del IEB