El principal riesgo para la economía global en los próximos 12 meses es la creciente duda sobre la solidez de la narrativa de inversión en inteligencia artificial. Aunque el entusiasmo se mantiene, el mercado empieza a diferenciar entre compañías con modelos creíbles de monetización y aquellas cuya narrativa está basada en expectativas vagas. Esa dispersión es síntoma de una fase temprana de maduración, no de colapso. De hecho, en las fases finales de una burbuja, lo habitual es ver alzas indiscriminadas. Hoy, por el contrario, se observa selección. Las caídas en Oracle y el mejor comportamiento de Alphabet sería un buen ejemplo.

La reducción de las correlaciones entre acciones del mismo sector es algo que también choca con la idea de un pico en la burbuja IA (cuando todo se mueve a la vez y cae la dispersión), y ofrece muchas oportunidades a los gestores activos.

A pesar de que el boom inversor en IA podría desinflarse a medio plazo, en dos o tres años, y generar una crisis en el capital privado con efectos sistémicos, parece prematuro asumir que esto pueda ocurrir en 2026. Aún se están evaluando los efectos de estas herramientas sobre la productividad, el empleo y el crecimiento. Las inversiones a gran escala en centros de datos comenzaron en 2024, mientras que en burbujas anteriores (ferrocarriles en 1920, internet en los 90, inmobiliaria subprime) el CAPEX se sostuvo por años antes de paralizarse.

Mientras no haya evidencias de retornos negativos o caídas de beneficios, es razonable pensar que el ciclo de inversión continuará, respaldado por el interés tecnológico (avances como Gemini 3 o Claude) y la presión de los CEOs de diferentes industrias por mejorar la eficiencia y reducir plantillas. Cuellos de botella, como la oferta limitada de chips de 3nm (en alta demanda por parte de empresas como Apple, Nvidia, Broadcom y AMD) o la firma de contratos multianuales de componentes para anclar costes (como explicó Micron al publicar resultados esta semana, batiendo en 75% las guías de consenso para BPA), dificultan la defensa del caso de burbuja IA.

Valoraciones, empleo y contexto macro

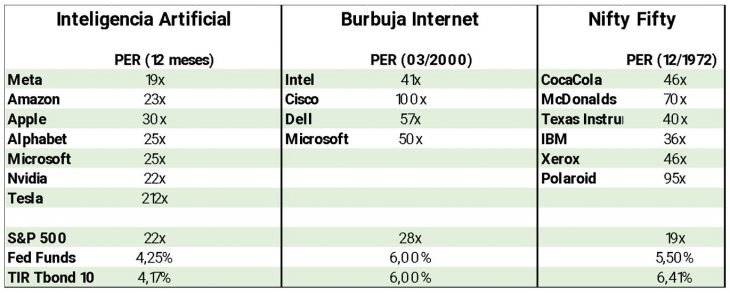

Si bien las valoraciones de acciones tecnológicas son exigentes, están lejos de los excesos de la burbuja del 2000. La media de los hiperescaladores, con mayor crecimiento potencial que el índice agregado, se mueve en las 23x, con el S&P 500 en 22x. La correlación entre acciones tecnológicas ha caído después del efecto “Día de la Liberación”: se discrimina entre ganadores y perdedores y la inflación estructural está cediendo.

En el mercado laboral, los datos recientes muestran un entorno estancado: no se está despidiendo masivamente, pero tampoco se crean empleos de forma significativa. El ajuste de febrero del BLS podría confirmar que, desde primavera, la economía ha destruido empleo. Aunque se ha recuperado en el sector privado en los últimos meses, los nuevos puestos se concentran en educación y salud, mientras hay sectores cíclicos que siguen estancados. La tasa de participación subió y el desempleo ha escalado hasta el 4,6%, cerca del umbral del 4,8% que activaría la “regla de Sahm” y traería de vuelta el fantasma de la recesión.

Inflación, tipos y catalizadores políticos

En 2026, la inflación subyacente en servicios y alquileres podría seguir bajando. Por otra parte, la inflación general podría sorprender a la baja si se confirman las ganancias de productividad y se modera el precio de bienes. Los aranceles perderán peso en el IPC a medida que avance el año, lo que daría margen a la Fed para mantener una postura más laxa. El PCE subyacente estimado por la Fed está en 2,5%, aunque es improbable que haya recortes en el primer trimestre.

La publicación del IPC de noviembre, con el de octubre extrapolado por el impacto del cierre de operaciones del gobierno, sorprendió positivamente, pero deja dudas metodológicas.

Desde mayo, con la salida de Powell y la posible llegada de un perfil más intervencionista, la política monetaria podría volverse todavía más reactiva. El plan OBBBA y sus incentivos fiscales como la amortización acelerada seguirán impulsando proyectos de inversión en IA, que ya han aportado más del 1% al crecimiento del PIB en 2025.

Consumo, deuda y reacción política

Las familias estadounidenses ya están gastando por encima de sus ingresos. Con las elecciones legislativas en noviembre de 2026, Trump podría redoblar esfuerzos para estimular el consumo de los hogares con menos ingresos. El plan OBBBA será positivo en la primera mitad del año, pero luego restará crecimiento por la reintroducción de aranceles.

Con una deuda pública que supera el 120% del PIB, la opción de recurrir al apalancamiento privado gana fuerza. Las familias, cuya deuda está en mínimos de 25 años (90% de la renta disponible) y con el efecto riqueza a su favor, podrían volver a endeudarse si los tipos se mantienen bajos. Algunas disfrutarán en los primeros meses de 2026 de devoluciones mayores a las esperadas sobre sus declaraciones de la renta de 2025.

Entre las herramientas disponibles para Trump están los recortes de aranceles a bienes básicos, transferencias directas (cheques), hipotecas traspasables, o medidas para reducir spreads hipotecarios. El efecto de riqueza inmobiliaria también podría reactivarse vía HELOCs.

Adicionalmente, los hogares mantienen 13 billones de dólares en liquidez (cuentas a la vista y fondos monetarios), cerca del 20% de la capitalización del S&P 500, lo que ofrece una base potencial para consumo o inversión si se restablece la confianza. Y el ahorro como porcentaje de la renta disponible, aunque en niveles algo inferiores a los de prepandemia, se mantiene estable desde 2023 y tiene margen para descender si los hogares perciben un entorno económico más seguro.

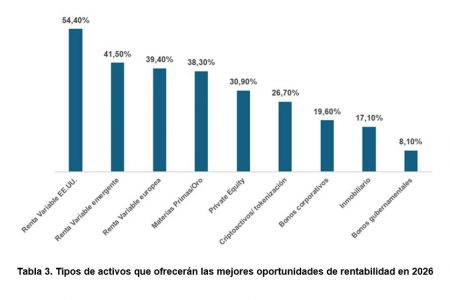

Mercados: retorno más limitado y táctica de gestión

Con el S&P cerca de 7.000 y un PER de 23x, el potencial de rentabilidad se reduce para la primera mitad de 2026. Se espera un comportamiento más plano, con episodios de volatilidad. Si se activa la figura técnica del T-Bond, de la que hablamos más abajo, el S&P podría corregir entre 5% y 7%. En ese contexto, tendría sentido comprar en caídas.

El pronóstico de crecimiento en beneficios por acción de cara a los próximos 12 meses es favorable y la liquidez, con la masa monetaria creciendo y la Fed volviendo a expandir el tamaño de su balance, también acompaña. La valoración es exigente pero, como ha sucedido en los últimos meses, puede mantenerse cerca de estos niveles. Una estrategia interesante sería cubrir posiciones a través de opciones sobre QQQ aprovechando caídas en la volatilidad.

Sectores rezagados como industria, farmacéutico o de materiales podrían comportarse mejor en 2026 si la narrativa de crecimiento se mantiene y el rally adquiere mayor amplitud. Las valoraciones de los grandes nombres vinculados a IA no muestran excesos por ahora.

Renta fija, dólar y geografía

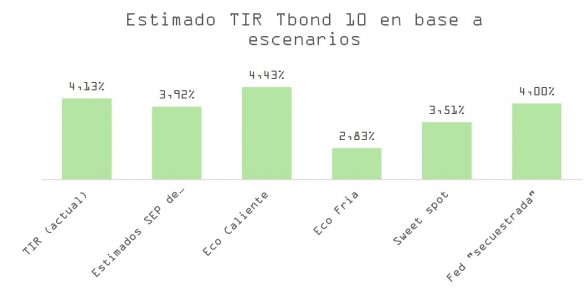

De acuerdo con un análisis de escenarios, las TIRs del T-Bond por encima del 4,4% se consideran atractivas para acumular. La rentabilidad a vencimiento tiene más margen de caída que de subida en 2026. Sin embargo, un retroceso del bono podría presionar las valoraciones, como ya ocurriese en noviembre de 2024. Jerome Powell mencionó en su conferencia de prensa que el impacto definitivo de los aranceles sobre el precio de los bienes podría hacerse notar en el transcurso del primer trimestre y, aunque no compramos la tesis de una “Fed secuestrada” a partir de mayo, el ruido respecto al reemplazo de Powell aumentará y podría inyectar volatilidad en el comportamiento de la deuda pública.

El ciclo de recortes global está cerca de su fin, como nos indicaron desde el BCE, pero Estados Unidos tiene mayor margen para sorprender a la baja. En Europa, la combinación de recuperación débil, emisiones fuertes (especialmente de Alemania) y riesgos políticos (Francia) presionará al alza los tramos largos, a pesar de posibles recortes sorpresa por parte del BCE, que hoy parecen menos probables tras la intervención de Lagarde del pasado jueves. En este entorno, la duración debe mantenerse neutral o ligeramente infraponderada, con preferencia por la deuda periférica frente a la alemana.

El dólar, aunque sobrevalorado (17% por encima de su paridad de poder adquisitivo respecto al euro), podría depreciarse más lentamente en 2026 que en 2025. El impulso del plan OBBBA sobre el crecimiento de Estados Unidos, los diferenciales de tipos y el posible recorte más agresivo del BCE favorecen una resistencia relativa del dólar. Los niveles técnicos clave en EUR/USD se sitúan en 1,137 y 1,1214. Esa podría ser una zona de referencia para plantearse volver a abrir coberturas.

Escenario internacional y geografía de la cartera

Las encuestas PMI se mantienen en Estados Unidos por encima de 50, lo que indica una expansión moderada, frente a Europa, donde persiste la debilidad industrial, especialmente en Alemania. El ánimo empresarial sigue deprimido, como refleja el índice Sentix (-6,2), o el Ifo, que se deterioró marginalmente.

El riesgo de formación de una burbuja al estilo de lo sucedido entre 1995 y 1999 está presente, pero aún no se confirma. En este contexto, y dada la mejor perspectiva macro para Estados Unidos junto con la posibilidad de debilidad del dólar, se justifica mantener una exposición geográfica equilibrada entre Estados Unidos y el resto del mundo.