«En renta variable, el gran cambio de 2026 es el giro desde un mercado de muy pocos ganadores hacia una normalización»

| Por Alicia Miguel | 0 Comentarios

2026 will bring changes to the markets. Among them, a shift in equities from a market with few winners to a more normalized one, with opportunities in markets like Canada , while US government debt will continue to offer value and in credit, the key will be quality. All of this with a very selective focus on emerging markets. This is the prediction of Carlos Ruiz de Antequera, Investment Director at March AM: «In equities, we believe that the big change in 2026 is the shift from a market with very few winners (AI, megatech) towards a normalization in which solid cyclical sectors—financials, healthcare, materials, quality industrials—regain some of the prominence, with a bias towards more value and quality styles as opposed to purely expensive growth,» he argues. By region, he believes that «today a tactical opportunity may be offered in Europe, but in the short term it is the United States that seems best positioned driven by the relaxation in monetary policy and the shift from a ‘K’ market to a broader one that will favor cyclical and value sectors, not just the big AI companies.»

In this interview with Funds Society, he tells us that his approach to US public debt is via a bull-steepening strategy – a bit longer duration as the T-Bond yield exceeds the 4.2% zone – and that he is betting on a clear bias towards credit risk quality while, in developing markets, the key will be to look more at the local debt of countries with credible central banks and stock exchanges linked to industrial raw materials and domestic consumption than in the indiscriminate search for emerging beta.

March AM’s CIO also views alternatives—and even crypto assets —as diversification tools—not miraculous ones—and balances the debate between active and passive management, always accepting that «cheap beta» is already commoditized: «It’s not about active vs. passive management,» he says, «but about what part of the portfolio is worth paying for true alpha and what part should be resolved with cheap and transparent beta.»

He also analyzes with foresight the environment of tariff shocks and political risks that await us in the coming months. In his opinion, much of the former is already priced in, but not entirely, and «the risk is that the strongest impact will arrive in 2026 if the Fed is forced to slow down its rate cuts.» This is especially true given that the US market is maintaining an uneasy balance regarding its monetary authority: «On the one hand, it welcomes the Fed’s easing to avoid a recession triggered by tariffs and more restrictive taxation starting in the second half of 2026; on the other, it fears that a central bank too aligned with the White House will end up causing higher-than-desirable inflation.» In the geopolitical arena, he focuses on China’s stance and plans regarding Taiwan, while also acknowledging the complacency of markets that seem to dismiss any energy or security shocks.

Below is the full interview.

Is the impact of Trump’s tariff policy already priced in?

Tariffs effectively function as a consumption tax: they raise the price of some goods, dampen demand somewhat, and increase the risk of recession if the labor market weakens too much. Today, much of the shock is already reflected in prices, but not entirely: we continue to see inflationary contagion in goods affected by tariffs and some weakness in employment indicators, so the risk is that the strongest impact will arrive in 2026 if the Fed is forced to slow its rate cuts.

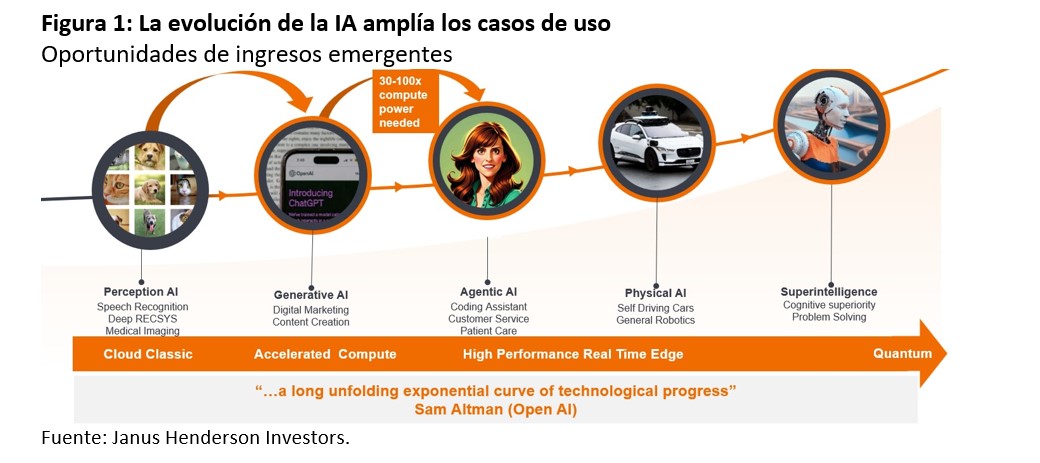

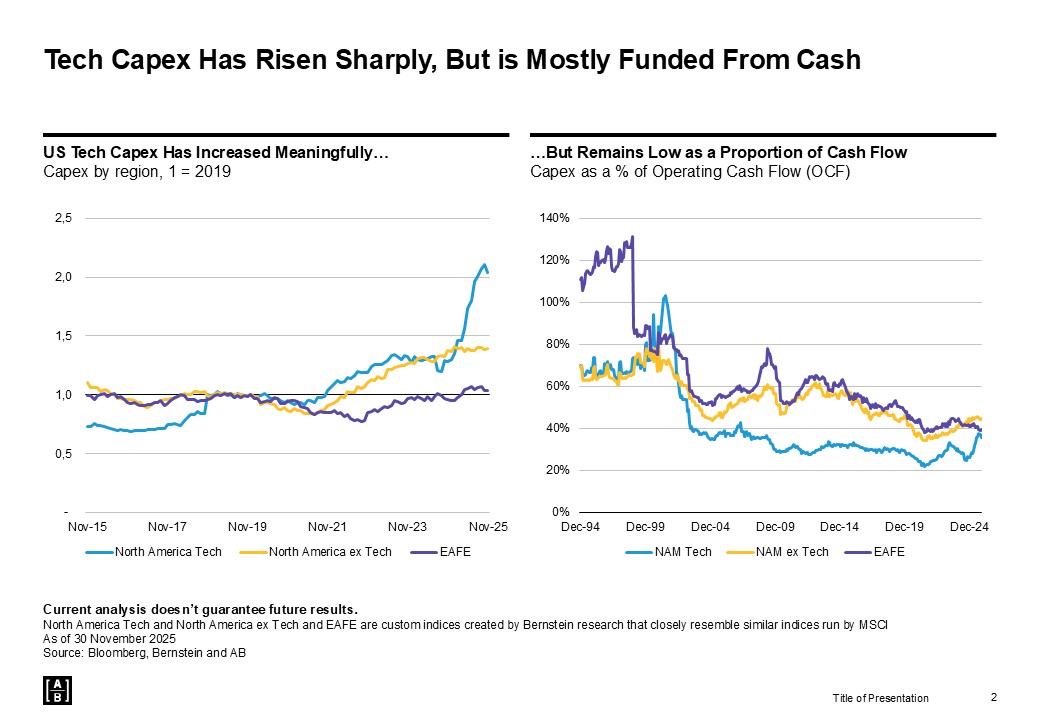

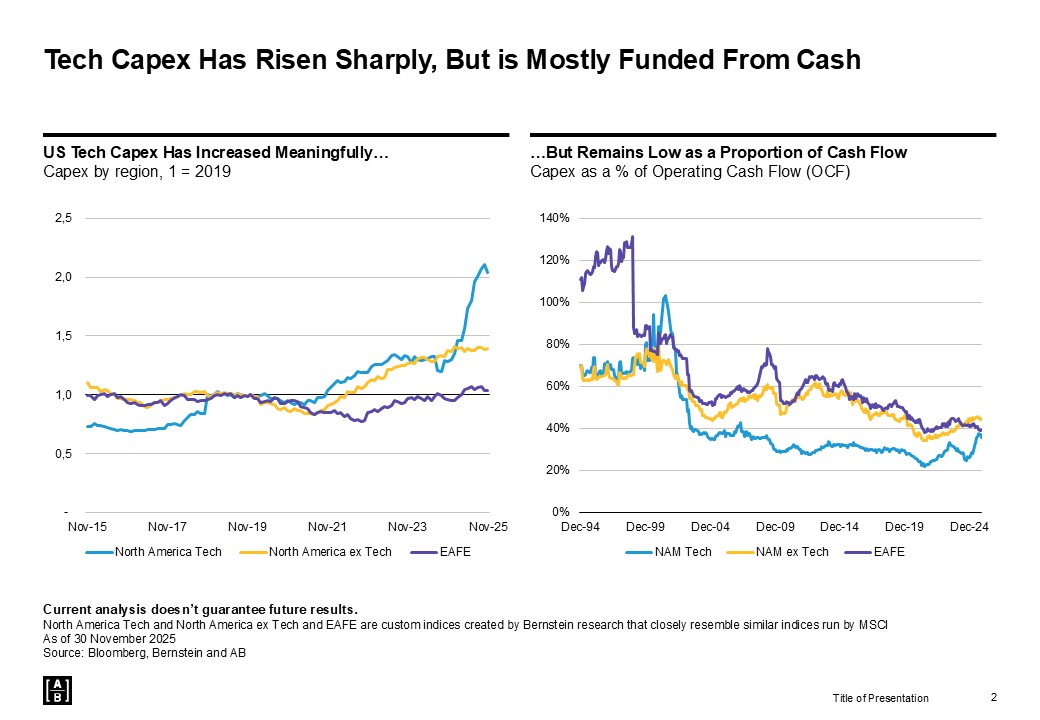

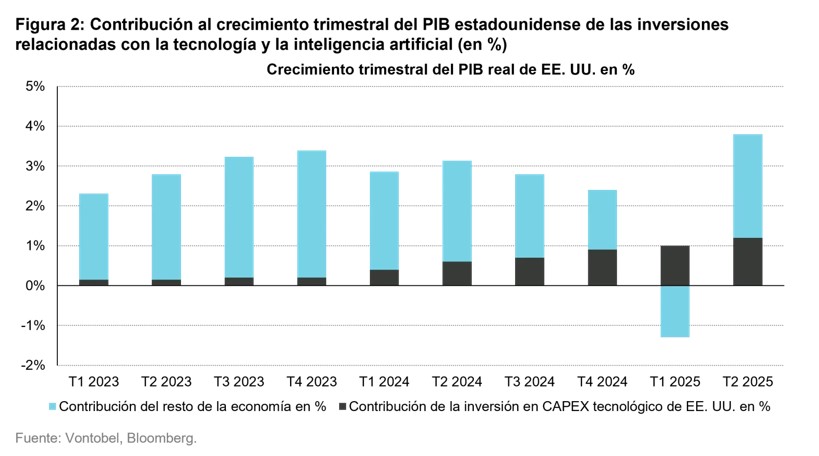

For now, it’s the price of goods that’s being most affected, pushing families to consume less or seek more affordable options, but it’s reasonable to expect a «crowd-out» effect on the cost of services. I believe that the most likely scenario, also considering the decline in rental prices, is that inflation will continue to subside in 2026. The paradox is that, at the same time, investment in AI and capital expenditures continues to support the cycle, so we’re not talking about a collapse scenario, but rather more mediocre growth with greater dispersion across sectors, companies, and social groups: the famous «K» economy.

Do you see less tension in geopolitical risks or market complacency at this point?

From a market perspective, the «peak» of geopolitical risk is already behind us: we saw oil peaks that quickly dissipated, and in 2025, neither the Middle East nor Ukraine has been the main «driver» of stocks and bonds.

Eso no significa que el riesgo haya desaparecido: seguimos expuestos a incidentes puntuales (Rusia-OTAN, China-Japón) que pueden generar episodios de volatilidad, sobre todo en Europa y emergentes. El acuerdo reciente Trump-Xi para los próximos 12 meses, o la aparente proximidad de la tregua en Ucrania han puesto el foco del mercado más en macro y política monetaria que en geopolítica, así que sí hay cierto grado de complacencia: las primas de riesgo apenas incorporan la probabilidad de un shock en el ámbito de energía o de seguridad. En este sentido, merece la pena seguir de cerca la postura y planes de China respecto a Taiwán.

¿Está empezando un ciclo de divergencia entre la Fed y el BCE y cuáles podrían ser sus efectos?

La Fed ya está en modo recorte gradual, intentando compensar el frenazo del mercado laboral y el efecto contractivo de los aranceles, mientras el BCE está más cerca del final del ciclo de bajadas porque inflación y crecimiento en la eurozona están ya mucho más cerca de su “nueva normalidad”. Esto abre la puerta a una divergencia suave: tipos algo más bajos en Estados Unidos que en Europa, una curva de Treasuries que se empina y un dólar algo más débil a medida que avance 2026, lo que tendería a favorecer activos fuera de Estados Unidos en términos de rentabilidad en moneda común.

No obstante, la visibilidad es limitada; las publicaciones de indicadores como el Ifo o el ZEW muestra que la economía alemana y europea se mantendrán, en media, estancadas mientras que en Estados Unidos ante la proximidad de las legislativas de noviembre 2026, Trump buscará el apoyo de sus bases estimulando el consumo: en pocas semanas ha anunciado el cheque de $2.000 y la suspensión de aranceles sobre bienes de consumo de primera necesidad, y busca fórmulas para abaratar el acceso a la vivienda. A partir de mayo de 2026, con un presidente afín a los mandos de la Fed; el balance de las familias es el más sano de los últimos 25 años y tipos más bajos estimularían la demanda de crédito e impulsan de nuevo el consumo al alza, empujando hacia arriba la segunda “pata” de esa “K” que tanto preocupa a políticos, economistas e inversores.

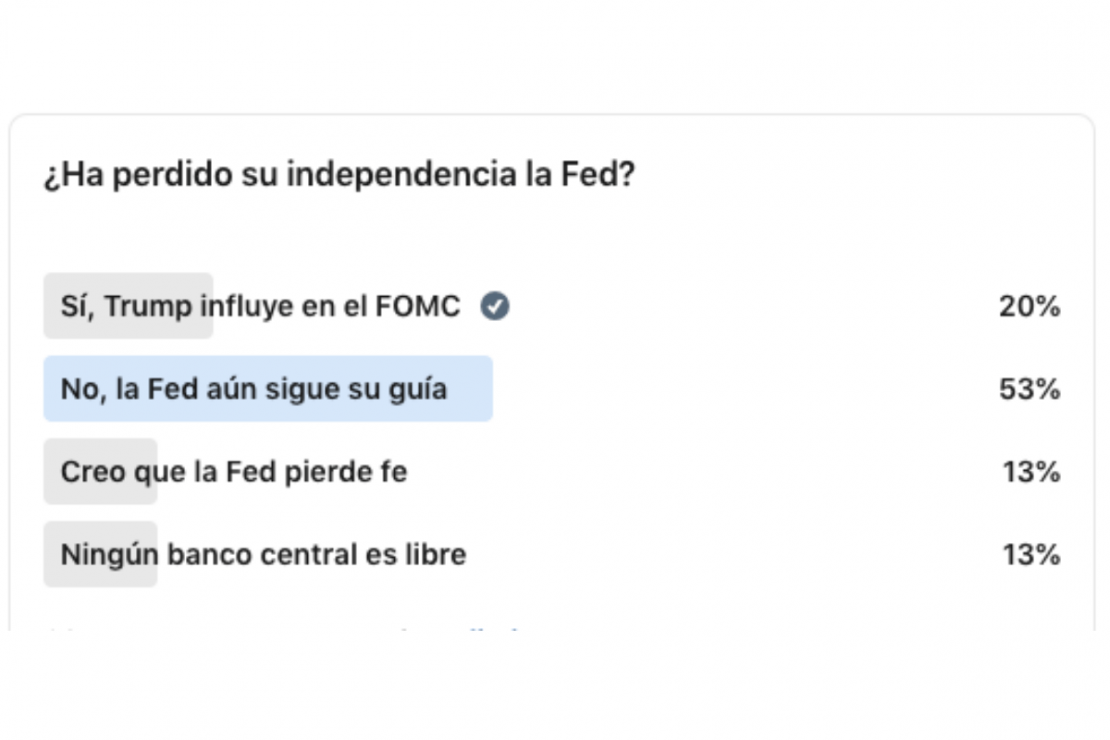

En este sentido, ¿los mercados castigan la “intrusión política” en la Fed? ¿Y qué pasa en Europa?

En Estados Unidos, el mercado está sosteniendo un equilibrio incómodo: por un lado agradece que la Fed afloje para evitar una recesión provocada por aranceles y fiscalidad más restrictiva a partir de la segunda mitad de 2026; por otro, teme que un banco central demasiado alineado con la Casa Blanca termine causando una inflación más alta de lo deseable.

En Europa el riesgo es el contrario: que un BCE excesivamente prudente deje al crecimiento demasiado tiempo al “ralentí” y que las sorpresas positivas vengan precisamente de un viraje algo más dovish si la actividad vuelve a flojear. Eso abriría espacio para un pequeño “catch-up” de activos europeos si el mercado pasa de descontar miedo a recesión a un escenario de “soft landing” confirmado.

Entonces, a la hora de plantear el asset allocation para los próximos meses, ¿favorecerán los inversores a Europa o volverán la vista a EE.UU.?

Entramos en 2024–26 con una Europa barata e infraponderada en las carteras institucionales; el catalizador de la agenda Trump 2.0, y la reacción de Europa en general y Alemania en particular esta tesis han funcionado; no obstante, parte del recorrido ya está recogido en precios y los inversores exigirán más a las bolsas europeas, que no están baratas.

Países como Italia, Bélgica, Francia o España -con porcentaje de deuda sobre PIB que supera el 100%-, no podrán gastar tan libremente como pretende hacerlo Alemania, y allí el mandato de Merz es cada vez más endeble. Si estamos en un entorno similar al experimentado entre 1995 y 1999, la concentración en acciones asociadas con la temática IA continuará con más fuerza favoreciendo al mercado estadounidense, y si -por el contrario- la “K” deriva en recesión resultado de una Fed demasiado reactiva, la estructura, calidad y liquidez del S&P 500 le ayudarán a mantener mejor el tipo.

Por todo ello, hoy sería menos dogmático: puede ofrecerse una oportunidad táctica en Europa, pero en el corto plazo es Estados Unidos el que parece mejor posicionado impulsado por la relajación en política monetaria y el giro desde un mercado “K” a uno más amplio que favorecerá a sectores cíclicos y de valor, no solo las grandes empresas de IA.

Con la debilidad del dólar sobre la mesa, las altas tires, los riesgos de déficit… ¿hay una oportunidad en los Treasuries o habrá que buscar refugio en otros activos?

Con los tipos oficiales bajando y una economía que se enfría, seguimos viendo valor en la deuda pública estadounidense, sobre todo vía una estrategia de bull-steepening: algo más de duración en la medida en que la TIR del T-Bond supere la zona de 4,2% y un claro sesgo a la calidad en riesgo de crédito. Las tires han caído pero siguen en niveles razonables para un inversor europeo, mientras que el binomio rentabilidad-riesgo del crédito IG/HY nos parece peor: spreads ajustados en un contexto de desaceleración y apalancamiento que no dejan margen de error.

Y el oro, ¿sigue siendo un refugio atractivo a pesar de sus altos precios?

El oro ha tenido un rally espectacular, apoyado más en compras estratégicas de bancos centrales —en particular China en su proceso de diversificación frente al dólar— que en la inflación del día a día o el fin del excepcionalismo estadounidense y el “debasement” del dólar. Tras las últimas correcciones seguimos viéndolo como un activo diversificador interesante, pero con expectativas de retorno más modestas: no es un activo para “hacerse rico”, sino para proteger cartera frente a shocks de tipo geopolítico, de dólar o de confianza en bancos centrales. La intensidad de las compras de los bancos centrales está moderándose, y el sentimiento es de optimismo. Nuestra valoración teórica se sitúa por debajo de los actuales niveles de cotización del metal amarillo.

Volviendo a la debilidad del dólar, ¿da fuel a los emergentes?

Una depreciación gradual del dólar siempre ayuda a emergentes: alivia la carga de deuda en dólares y suele canalizar flujos hacia bolsas y bonos de mercados emergentes. Pero hay que ser muy selectivos: Asia sigue muy condicionada por China (donde el dilema sigue siendo “estimular o estancarse”), mientras que Latinoamérica ofrece historias más idiosincráticas. En este ciclo me inclinaría más por deuda local de países con bancos centrales creíbles y por bolsas vinculadas a materias primas industriales y consumo interno que por la búsqueda indiscriminada de beta emergente.

Respecto a China, los institucionales extranjeros comienzan a percibir que puede volver a ser un mercado invertible. En este sentido aporta positivamente la tregua de 12 meses firmada con Trump. La tasa interanual de crecimiento en masa monetaria se ha recuperado fuertemente y puede haber tocado un punto de inflexión. Ha sufrido menos de lo que anticipaba el consenso por la crisis inmobiliaria, pero continúa produciendo más de lo que consume internamente y cada vez son más las naciones que están imponiendo aranceles a sus exportaciones. Con ayudas al crecimiento mucho más quirúrgicas, China lleva tres-cuatro años moviéndose en “miniciclos”. La situación parece volver a empeorar (crisis residencial pendiente de resolver, exportaciones perdiendo inercia, menos inversión) y se hará necesario otro paquete de estímulo para compensar la disminución en la actividad. Parece existir, en este sentido, una “Put Pekín” que entra en dinero cada vez que existe un riesgo serio de incumplir el objetivo de crecimiento. En el medio-largo plazo (en divisa local), la tecnología china y el Nasdaq tienen un comportamiento similar, aunque las acciones chinas son más volátiles. La carrera por el liderazgo en IA la corren dos naciones y una posición en China puede ayudar a diversificar el riesgo en IT americana ante otro evento DeepSeek.

¿En general, en qué activos hay más potencial dentro de la renta fija y la variable?

En renta fija, algo de sobrepeso a deuda soberana de calidad frente a crédito corporativo, algo de duración pero sin apostar por un desplome de tires, y mucha disciplina en calidad y liquidez. Diferenciales tan apurados ofrecen una sensibilidad mayor a sorpresas negativas.

En renta variable, creemos que el gran cambio de 2026 es el giro desde un mercado de muy pocos ganadores (IA, megatech) hacia una normalización en la que sectores cíclicos sólidos —financieras, salud, materiales, industriales de calidad— recuperan parte del protagonismo, con sesgo a estilos más de valor y calidad frente a puro crecimiento caro. Fuera de Europa y Estados Unidos, las medidas pro-crecimiento adoptadas por el nuevo gobierno en Ottawa y su enfoque en recortar gasto público para financiar inversiones estratégicas en infraestructura, además del incremento en capacidad que supuso la puesta en marcha del oleoducto TME son factores que favorecen el caso de inversión en acciones canadienses.

Más allá de los mercados cotizados, ¿cuál es vuestra apuesta en alternativos?

Los mercados privados y alternativos pueden aportar tres cosas que escasean en los activos líquidos: prima de iliquidez, fuentes de retorno menos ligadas al ciclo de mercados y herramientas más finas de gestión del riesgo (estructuración, control operativo, etc.). Dicho esto, no son la panacea: exigen horizonte largo, tolerancia a la iliquidez y una cuidadosa selección de gestores. Nuestra filosofía es verlos como satélites potentes alrededor de un núcleo de renta fija y variable cotizada, no como sustitutos de los activos tradicionales. El asesoramiento de calidad y la experiencia en la integración de este tipo de activo en nuestra cartera de inversión son clave.

¿Hay espacio para los criptoactivos?

Los criptoactivos ya no son un tema marginal, pero su volatilidad y su dependencia de la liquidez global obligan a ponerlos en su sitio: como posible fuente de “beta alternativa” para un porcentaje muy pequeño de la cartera, nunca como pilar central del patrimonio. En el caso de bitcoin, hay argumentos para verlo como “oro digital” —escasez, adopción institucional creciente—, pero también riesgos de regulación, gobernanza y drawdowns extremos. Lo sucedido en noviembre nos vuelve a mostrar que la inversión en bitcoin se rige, en última instancia, por la prima de riesgo que los inversores de renta variable de crecimiento están dispuestos a pagar en cada momento. Otro hándicap está en la imposibilidad de calcular un valor intrínseco sobre el que poder calcular un precio objetivo, lo que lleva a pensar en un alto componente especulativo.

It’s true that the Trump administration is giving cryptocurrencies a significant boost, but let’s remember that only two countries in the world have declared Bitcoin legal tender. And even in these isolated cases, its use is quite restricted. Our answer would be: yes, they can be discussed, but as a tactical and very limited strategy, not as a miracle solution to problems like diversification. At March AM, we don’t currently invest in crypto assets.

But diversification has become more complicated for several reasons: is it now necessary to look for «new ideas» outside of traditional assets?

Diversification begins with doing the basics right: diversifying by geography, sector, style, and fixed income and equity factors. Once that’s well done, «new» assets—infrastructure, private equity, private credit, crypto, etc.—can add additional drivers of return or protection, but they are by no means essential. What «forces» us to diversify is not what’s trendy, but the combination of real interest rates, potential growth, and the client’s objectives and preferences: if bonds and equities alone don’t reasonably achieve the target return, then it makes sense to broaden the portfolio, always carefully assessing the costs of complexity and illiquidity and communicating them transparently and clearly to the client.

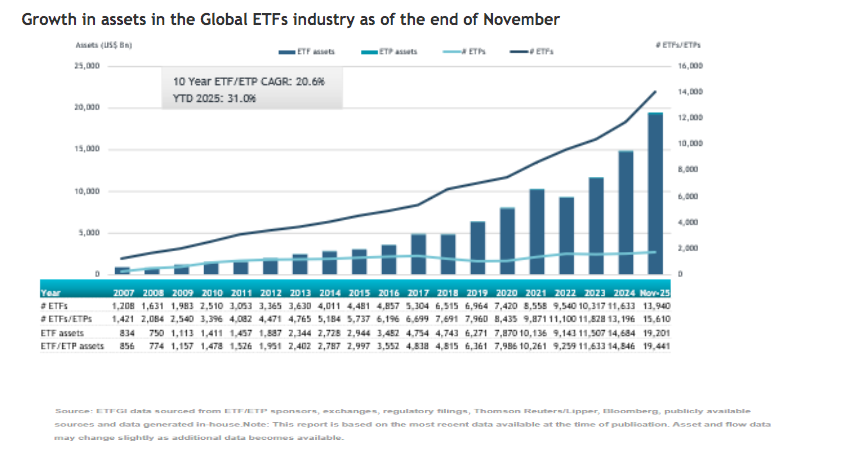

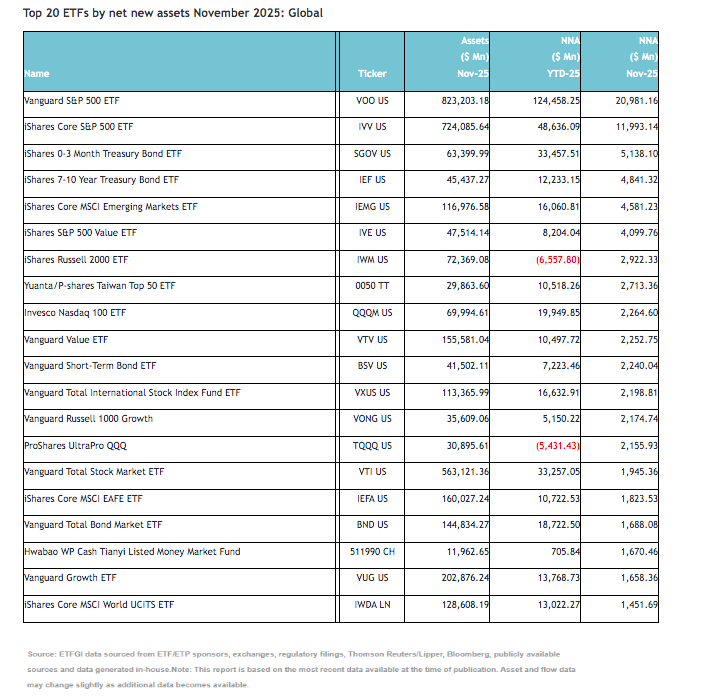

And what about passive management and the rise of ETFs? Do they pose a threat to traditional funds? How should they be balanced in portfolios?

The rise of passive investment vehicles and ETFs is not a threat to traditional funds… as long as the industry accepts that “cheap beta” is already commoditized. The reasonable mix is: beta via ETFs or low-cost index funds to efficiently capture market share; alpha via active funds where there is structural inefficiency (small and mid-caps, complex credit, thematic, alternative) and where the tax treatment of funds in Spain—transferability without tax penalties—remains a clear advantage over ETFs. In short: it’s not “active vs. passive,” but rather “what part of the portfolio is worth paying for true alpha and what part should be addressed with cheap and transparent beta.”