Temas clave para 2026: geopolítica, IA, renta fija y crédito corporativo

| Por Elsa Martin | 0 Comentarios

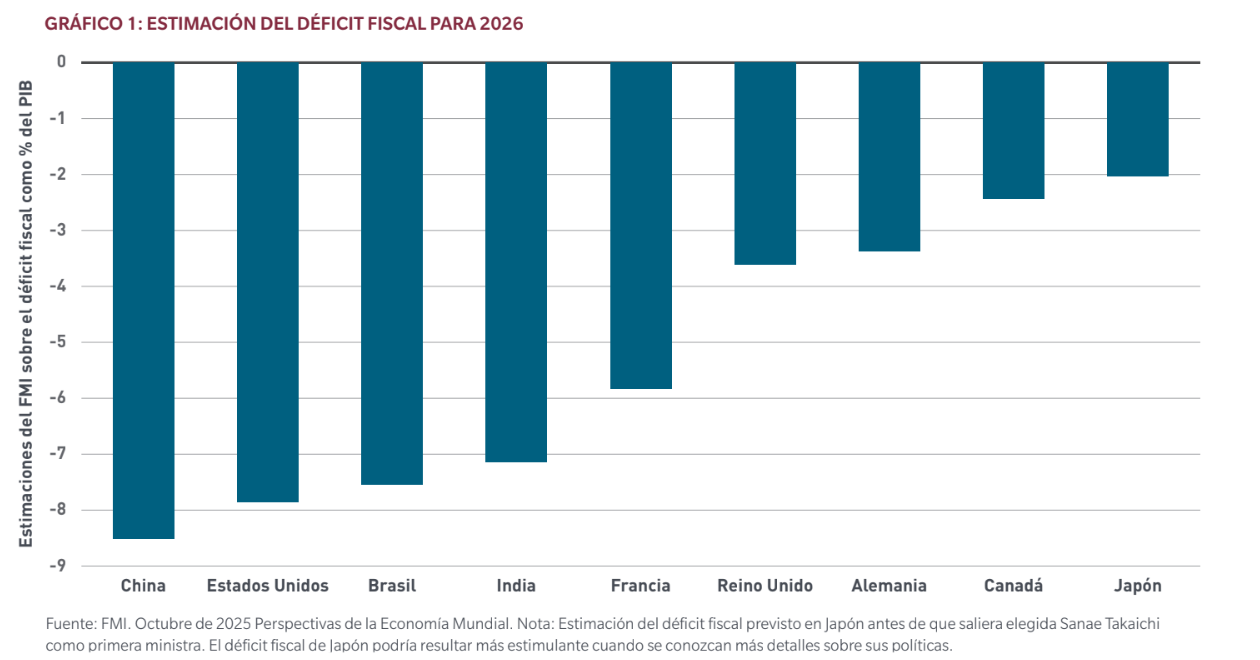

Con la mirada de los inversores puesta en 2026, se espera que una serie de temas clave —de las políticas de estímulo a escala mundial a la geopolítica, pasando por la IA— configuren las condiciones macroeconómicas y del mercado. En EE.UU., el entorno normativo favorecerá el crecimiento económico por medio de recortes de tipos y estímulos fiscales, en particular, en el primer semestre. Del mismo modo, se prevé que Europa, China y Japón llevarán a cabo programas de estímulos fiscales y puede que surjan oportunidades en los activos de crecimiento dentro de los países que apliquen estas medidas. Mientras tanto, puede que los riesgos geopolíticos afecten a los mercados: la disociación económica entre EE.UU. y China sigue redefiniendo las cadenas de suministro, mientras que la carrera mundial por la supremacía en el segmento de la IA y el auge de las políticas populistas añaden complejidad al entorno. Las naciones occidentales se enfrentan a retos crecientes en materia de deuda y déficit, lo que afecta a las políticas fiscales. Desde MFS Investment Management, el equipo de comentarios sobre mercados recomienda «considerar la diversificación y el énfasis en las empresas resilientes». A continuación, desgranan los principales temas de inversión que han identificado para 2026.

El año de los estímulos políticos en todo el mundo.

En Estados Unidos se prevé que haya una política monetaria expansiva y estímulos en materia fiscal en 2026. La principal carga recaerá sobre la Fed, con varias bajadas de tipos en el horizonte. Sin embargo, el aspecto fiscal de la combinación de políticas también contribuirá a los estímulos, en especial en el primer semestre. De hecho, la próxima primavera, se estima que unos 60.000 millones de dólares en devoluciones de impuestos llegarán a las arcas de los hogares estadounidenses en virtud de la ley «One Big Beautiful Bill Act» (una ley grande y hermosa u «OBBBA», por sus siglas en inglés), que vaticinamos que respaldará el consumo estadounidense. Las devoluciones más elevadas provendrán de un límite de deducción SALT más elevado, deducciones por horas extras y propinas, una deducción fiscal para personas mayores y un aumento de la bonificación fiscal por hijos. Para las empresas, la ley ofrece apoyo principalmente por medio de la amortización acelerada y los gastos de I+D, entre otras ventajas fiscales menores.

Sin embargo, es probable que las perspectivas fiscales se rodeen de una mayor incertidumbre en el segundo semestre. El impacto de los aranceles sigue siendo el mayor freno para la economía. Por ahora, aguardamos la decisión del Tribunal Supremo estadounidense sobre la validez de la Ley de Poderes Económicos de Emergencia Internacional (IEEPA, por sus siglas en inglés) como base de muchos de los aranceles del presidente Trump, y no está muy claro si el tipo arancelario efectivo se fijará por debajo de los niveles actuales. A ello se suman que algunos consumidores también tendrán que enfrentarse a retos como los recortes en Medicaid, los cambios en el Programa de Asistencia Nutricional Suplementaria (SNAP, por sus siglas en inglés), los ajustes en los requisitos para obtener préstamos estudiantiles y la reanudación del cobro de préstamos impagados.

Gran parte del resto del mundo hará lo propio. En Europa, la política fiscal está sustituyendo al BCE como principal fuente de políticas de apoyo al crecimiento, gracias al «arsenal» fiscal de Alemania. Sin embargo, no olvidemos que la zona euro podría seguir beneficiándose del efecto retardado de las bajadas de tipos anteriores. Otro país que destaca en el radar de los estímulos políticos globales es China, donde es probable que se utilicen tanto medidas monetarias como fiscales en un esfuerzo por estimular una economía que sigue expuesta a riesgos de deflación. Por último, en Japón se espera un endurecimiento moderado de la política monetaria, pero la recién elegida primera ministra, Sanae Takaichi, está priorizando el crecimiento económico mediante un ambicioso plan plurianual de gasto público, que debería traducirse en una combinación de políticas favorables.

Sortear los riesgos geopolíticos

¿Es demasiado alta la prima por la IA?

Puede consultar el informe completo con todos los insights de MFS Investment Management aquí

Los ETF de oro globales obtuvieron una ganancia de 2.600 millones de dólares en activos bajo gestión, impulsados casi exclusivamente por fuertes entradas de dinero a los ETF de oro europeos (+3.400 millones de dólares), probablemente ayudados por un recorte del Banco Central Europeo (BCE) que redujo drásticamente los rendimientos de los bonos alemanes a lo largo del mes. Los fondos estadounidenses perdieron 500 millones de dólares , los fondos asiáticos redujeron 320 millones de dólares mientras que otros ETF lograron pequeñas entradas por un total de 51 millones de dólares.

Los ETF de oro globales obtuvieron una ganancia de 2.600 millones de dólares en activos bajo gestión, impulsados casi exclusivamente por fuertes entradas de dinero a los ETF de oro europeos (+3.400 millones de dólares), probablemente ayudados por un recorte del Banco Central Europeo (BCE) que redujo drásticamente los rendimientos de los bonos alemanes a lo largo del mes. Los fondos estadounidenses perdieron 500 millones de dólares , los fondos asiáticos redujeron 320 millones de dólares mientras que otros ETF lograron pequeñas entradas por un total de 51 millones de dólares.